信托风险

Trust financing

2025年末,中融信托旗下19亿规模的“中融-承安96号集合资金信托计划”(以下简称“承安96号”)再次传来坏消息。这款投向融创旗下地产项目的信托产品,在经历了三年多的违约拉锯、两审胜诉并进入强制执行阶段后,却因项目公司被申请破产且法院已受理,陷入了更为复杂的兑付迷局。原本看似清晰的回款路径被骤然打断,投资者的希望再次被蒙上阴影,而这起事件也成为中融信托逾期风波中地产类产品处置困境的典型缩影。

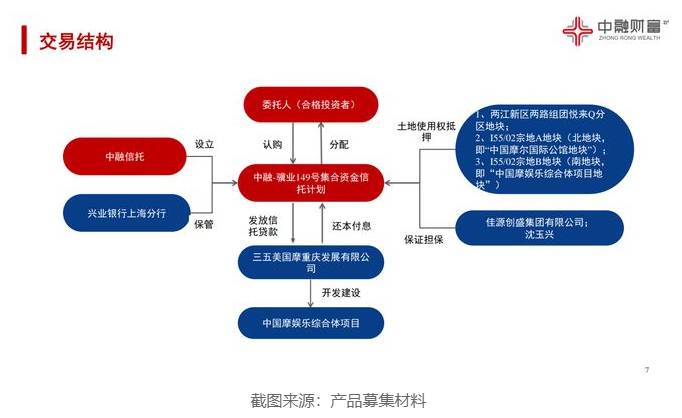

回溯承安96号的投资脉络,其从成立之初就与融创系企业深度绑定。该信托计划于2021年5月25日首次成立,剩余规模19亿元。根据公开信息,截至2025年9月30日,信托计划已累计投资19.8亿元,其中仅49万元用于受让南昌融创恒业房地产有限公司持有的武汉融景臻远房地产开发有限公司(即“项目公司”)49%的股权,其余19.7951亿元均以股东投资形式计入项目公司资本公积。投资完成后,项目公司股权结构变为融创方持股51%、中融信托持股49%,融创房地产集团有限公司同时为该信托计划提供担保,形成了“股权+债权”的绑定模式。彼时,房地产市场虽已显露调整迹象,但融创的头部房企光环与担保承诺,仍让这款产品获得了不少投资者的青睐。

平静的局面在2022年5月被打破。5月25日,融创方正式违约,承安96号的兑付危机全面爆发。面对违约,中融信托于5月30日迅速向北京金融法院提起诉讼并立案,但后续的维权之路却充满波折。2022年9月,中融信托发现与融创方共同保管的项目公司公章证照等共管物品保险柜锁芯被更换,监管彻底失控,更令人震惊的是,融创方在其不知情的情况下,擅自划付了项目公司约4.23亿元资金。尽管中融信托通过电话、书面函件、现场会议等多种方式与融创方严正交涉,却始终未得到正面回应与纠正,双方的合作彻底破裂。

历经资产保全、管辖权审理等诸多程序,本案一审累计开庭六次,北京金融法院终于在2023年9月7日作出一审判决,全面支持中融信托关于法律关系、合同效力、抵押效力及违约金等全部主张。融创方随后提起上诉,仅对保全保险费的承担主体提出异议,2024年4月29日,北京高级人民法院作出二审判决,维持一审原判。两审胜诉的结果,让投资者看到了回款的希望,案件随后进入强制执行阶段。2025年7月,经法院摇号确定的资产评估机构出具报告,认定项目公司相关资产在2024年11月20日的市场价值为39.26亿元,远超信托计划规模,此时的司法拍卖似乎成为破解兑付难题的关键路径。

然而,就在司法拍卖准备工作稳步推进之际,意外再度发生。武汉市汉阳区保交楼工作专班向法院出具工作联系函,主张项目公司的保交楼专项借款及新增配套融资应在拍卖价款中享有优先受偿权,并要求在拍卖公告中公示。中融信托随即书面回复,认为该主张缺乏事实与法律依据,不应影响拍卖公告发布,相关方应依法申请参与分配。这场优先受偿权的争议尚未平息,更大的打击接踵而至:2025年9月,武汉汉阳控股集团(城投公司)旗下的武汉坦星保障性住房有限公司,向武汉市汉阳区人民法院提交了对项目公司的破产申请;11月,知情人士透露,法院已受理该破产申请,中融信托也将发布相关公告。

项目公司破产申请被受理,对承安96号的兑付产生了颠覆性影响,投资者面临本金亏损的巨大风险。首先,北京金融法院的强制执行程序被迫中止,案件管辖权转移至项目公司住所地法院,项目公司全部资产将由破产管理人接管,中融信托作为首封首押人的执行主动权大幅丧失。其次,破产程序周期漫长,即便已完成的资产评估工作,也可能因破产处置需要重新开展,进一步拖延清偿效率。更为关键的是,根据破产法相关规定,在优先债权受偿后,剩余资产才能按比例向普通债权人分配。中融信托虽对项目公司32号地块享有最高额抵押权,但超出最高额的部分将被认定为普通债权;而员工工资、社保、保交楼专项借款等法定优先债权,更将挤压其受偿空间,最终受偿比例存在极大不确定性。

值得注意的是,作为担保方的融创集团,其自身债务状况也难以给投资者带来信心。截至2025年11月30日,融创房地产集团有限公司到期未偿付借款本金达1183.33亿元,还新增9项失信行为,涉及违反财产报告制度及拒不履行法律义务等情形。尽管2026年1月有消息显示,融创中国已完成约96亿美元境外债务重组及部分境内债务处置,但这并未改变其整体债务压力巨大的现状,承安96号投资者期望通过融创集团履行担保责任实现回款的可能性同样渺茫。

面对这一困局,中融信托作为有财产担保债权人,已明确后续维权路径:一是在法定期限内向破产管理人申报全部债权本息,提交相关证明文件主张抵押权;二是积极参与债权人会议,对破产财产管理、变价等方案行使表决权,推动抵押物高效处置;三是在抵押物处置后,依据破产清偿顺序实现优先受偿;四是若抵押物处置款不足以覆盖债权,将未受偿部分转为普通债权参与分配,并继续向融创集团追索担保责任。但业内普遍认为,这一过程将极为漫长,最终回收金额与时间完全取决于破产资产的处置结果。

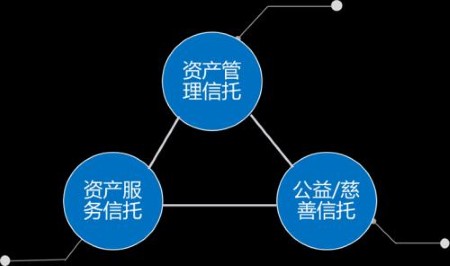

承安96号的遭遇,并非个例,而是中融信托逾期风波中地产类产品处置困境的集中体现。在房地产行业深度调整与城投平台债务压力凸显的双重背景下,此类产品往往面临项目现金流断裂、担保方无力代偿、司法处置受阻等多重难题。对于投资者而言,此次事件也再次敲响警钟:即便信托产品获得司法胜诉,也不意味着回款无忧,破产程序等后续风险可能彻底改变处置格局。当前,在2026年1月1日新修订的《信托公司管理办法》正式施行的背景下,投资者更应借助新规赋予的权利,通过组建维权群体、共享信息、选举代表等方式抱团取暖,积极参与到破产程序与资产处置过程中,全程监督中融信托履行受托人责任,最大限度维护自身合法权益。

从2022年5月违约爆发到2025年11月陷入破产迷局,承安96号的投资者已等待了三年多的时间。未来,这场与破产程序、债务清偿的博弈仍将持续。对于他们而言,唯有保持理性与耐心,依托合法途径凝聚集体力量,才能在这场漫长的权益守护战中争取更多主动,等待回款曙光的出现。而这起事件也为信托行业敲响了合规经营的警钟,强化风险管控、审慎选择交易对手,才是行业健康发展的根本前提。

评论专区

Comment area推荐产品

product新闻资讯

informationSecurities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序