暴雷披露

Private Offering Fund

12月20日,华夏幸福(600340)发布关于债务重组进展等事项的公告。截至2024年11月30日,公司在《债务重组计划》中,通过签约等方式实现债务重组的金额累计约为1900.32亿元,涉及的金融债务总额为2192亿元。同时,公司通过以下属公司搭建的“幸福精选平台”和“幸福优选平台”,抵偿金融及经营债务合计约为199.01亿元。

公告指出,公司累计未能如期偿还的债务金额为245.5亿元,公司表示,受到多重因素影响,自2020年第四季度以来面临流动性风险,积极推进债务重组计划以化解债务风险并改善经营状况。

2024年前三季度,华夏幸福实现收入139.12亿元,归母净利润-22.41亿元。

内容如下:

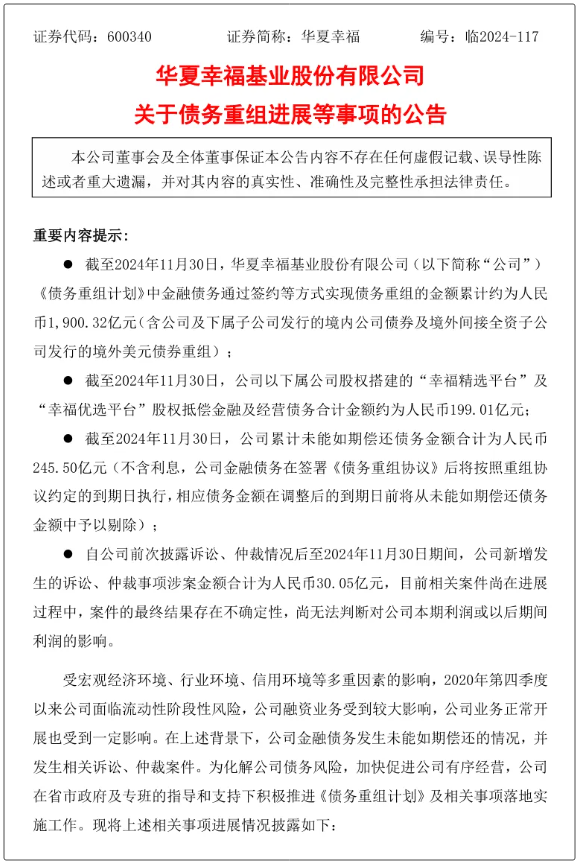

证券代码:600340 证券简称:华夏幸福 编号:临2024-117

华夏幸福基业股份有限公司

关于债务重组进展等事项的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性及完整性承担法律责任。

重要内容提示:

截至2024年11月30日,华夏幸福基业股份有限公司(以下简称“公司”)《债务重组计划》中金融债务通过签约等方式实现债务重组的金额累计约为人民币1,900.32亿元(含公司及下属子公司发行的境内公司债券及境外间接全资子公司发行的境外美元债券重组);

截至2024年11月30日,公司以下属公司股权搭建的“幸福精选平台”及“幸福优选平台”股权抵偿金融及经营债务合计金额约为人民币199.01亿元;

截至2024年11月30日,公司累计未能如期偿还债务金额合计为人民币245.50亿元(不含利息,公司金融债务在签署《债务重组协议》后将按照重组协议约定的到期日执行,相应债务金额在调整后的到期日前将从未能如期偿还债务金额中予以剔除);

自公司前次披露诉讼、仲裁情况后至2024年11月30日期间,公司新增发生的诉讼、仲裁事项涉案金额合计为人民币30.05亿元,目前相关案件尚在进展过程中,案件的最终结果存在不确定性,尚无法判断对公司本期利润或以后期间利润的影响。

受宏观经济环境、行业环境、信用环境等多重因素的影响,2020年第四季度以来公司面临流动性阶段性风险,公司融资业务受到较大影响,公司业务正常开展也受到一定影响。在上述背景下,公司金融债务发生未能如期偿还的情况,并发生相关诉讼、仲裁案件。为化解公司债务风险,加快促进公司有序经营,公司在省市政府及专班的指导和支持下积极推进《债务重组计划》及相关事项落地实施工作。现将上述相关事项进展情况披露如下:

一、债务重组相关进展情况

为化解公司债务风险,加快促进公司有序经营,公司在省市政府及专班的指导和支持下制订《债务重组计划》并于2021年10月8日披露了《债务重组计划》主要内容。另外,为推进公司债务重组工作,更好地保障债权人利益,争取进一步妥善清偿债务,同时为进一步改善公司经营状况,持续与部分经营合作方暨经营债权人加强合作,公司以下属公司股权搭建“幸福精选平台”及“幸福优选平台”用于抵偿金融债务及经营债务(相关内容可详见公司于2022年12月20日披露的临2022-073号公告),上述事项进展情况如下:

(一)《债务重组计划》推进情况

截至2024年11月30日,《债务重组计划》中2,192亿元金融债务通过签约等方式实现债务重组的金额累计约为人民币1,900.32亿元(含公司及下属子公司发行的境内公司债券371.3亿元债券重组以及境外间接全资子公司发行的49.6亿美元(约合人民币335.32亿元)债券重组),相应减免债务利息、豁免罚息金额199.67亿元。

在符合《债务重组计划》总体原则的情况下,公司及下属子公司九通基业投资有限公司(以下简称“九通投资”)发行的公司债券召集债券持有人会议,相关债券持有人审议并表决通过《关于调整债券本息兑付安排及利率的议案》等议案(相关内容详见公司于2023年7月14日披露的临2023-054号公告)。截至本公告披露日,公司及下属公司九通投资发行的境内公司债券存续余额为251.15亿元,较2023年末减少120.15亿元。债券存续余额变动原因主要为部分公司债券持有人申请注销持有的债券份额,前述注销债券份额行为系债券投资者基于自身原因及考虑对债权存续形式做出的自主安排,不涉及债务减免,不存在差异化兑付、内幕交易、利益输送及任何违反法律法规的情形,债券份额注销后发行人将继续按照《债务重组计划》对相关债权人持有的债权进行偿付。

公司境外间接全资子公司CFLD(CAYMAN)INVESTMENT LTD.在中国境外发行的美元债券(涉及面值总额为49.6亿美元)协议安排重组已完成重组交割(以上详见公司披露的《关于境外间接全资子公司美元债券债务重组进展的公告》(公告编号:临2023-004及临2023-006))。

2023年11月21日,公司完成信托计划设立,信托规模为25,584,674,850.75元(具体内容详见公司2023年11月22日披露的临2023-095号公告)。2024年3月7日,公司第八届董事会第十八次会议审议通过《关于本次重大资产出售暨关联交易报告书(草案)及其摘要的议案》等相关议案,公司拟以上述信托计划受益权份额抵偿“兑抵接”类金融债权人合计不超过240.01亿元金融债务(具体内容详见公司2024年3月8日披露的相关公告),相关方案已于2024年3月29日经公司2024年第二次临时股东大会审议通过。截至公司于2024年12月21日披露的最新《关于重大资产出售暨关联交易实施进展的公告》(编号:临2024-116),公司或其指定主体已向全部交易对方发出了书面通知,对应信托抵债金额240.01亿元;根据《债务重组协议》已实施完毕信托抵债交易的金额为223.48亿元,相关信托受益权份额在建信信托的受益人变更登记仍在进行中。

(二)以下属公司股权抵偿债务情况进展

截至2024年11月30日,以下属公司股权抵偿债务情况进展如下:

公司以下属公司股权搭建的“幸福精选平台”股权抵偿金融债务金额(本息合计,下同)约为人民币139.46亿元,相关债权人对应获得“幸福精选平台”股权比例约为34.82%;

公司以下属公司股权搭建的“幸福精选平台”及“幸福优选平台”股权抵偿经营债务金额约为人民币59.56亿元,相关债权人对应获得“幸福精选平台”股权比例约为2.73%,获得“幸福优选平台”股权比例约为11.16%。

二、部分债务未能如期偿还相关情况

自2024年11月1日至2024年11月30日,公司及下属子公司新增未能如期偿还银行贷款、信托贷款等形式的债务金额为人民币0.02亿元,截至2024年11月30日公司累计未能如期偿还债务金额合计为人民币245.50亿元(不含利息,公司金融债务在签署《债务重组协议》后将按照重组协议约定的到期日执行,相应债务金额在调整后的到期日前将从未能如期偿还债务金额中予以剔除)。

公司将坚决恪守诚信经营理念,积极解决当前问题,落实主体经营责任。以“不逃废债”为基本前提,按照市场化、法治化、公平公正、分类施策的原则,稳妥化解公司债务风险,依法维护债权人合法权益。

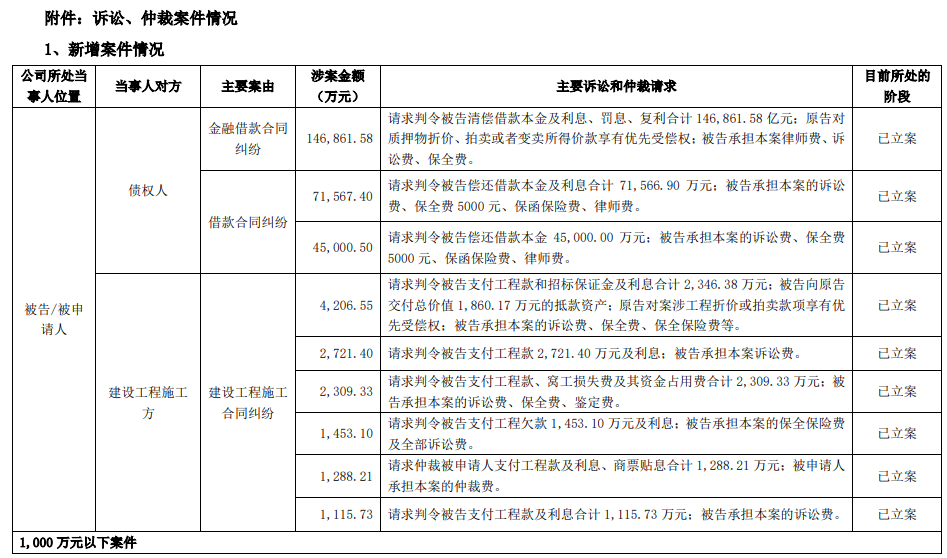

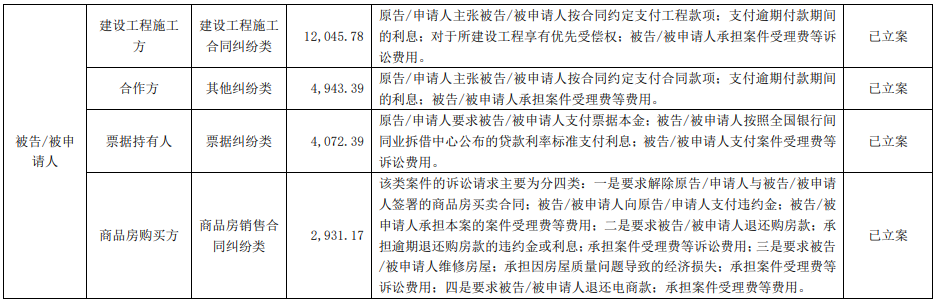

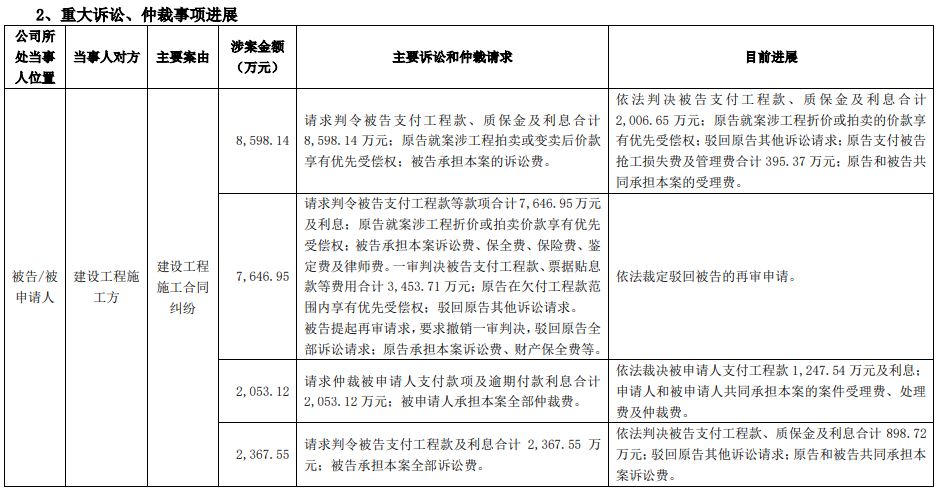

三、诉讼、仲裁相关情况

近期公司新增诉讼、仲裁案件涉案金额合计为30.05亿元,约占公司最近一期经审计归属于上市公司股东净资产71.60亿元的41.97%,前述案件中,具体新增诉讼、仲裁案件及过往案件进展情况详见附件。

本公告涉及的诉讼、仲裁案件目前尚在进展过程中,尚待司法机关审理及公司与相关当事人积极谈判协商,案件的最终结果存在不确定性,公司将依据企业会计准则的要求和实际情况进行相应的会计处理。

后续公司将密切关注以上事项进展情况,严格按照有关法律法规的规定和要求及时履行信息披露义务。敬请广大投资者注意投资风险。

特此公告。

华夏幸福基业股份有限公司董事会

2024年12月21日

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序