信托风险

Trust financing

一、标品信托业绩表现及排名

8月份,国内消费、投资、出口累计同比增速均出现小幅回调,经济弱复苏的预期进一步增强,市场风险偏好有所降低,权益市场表现低迷,A股各大指数全面下跌;债券市场整体相对平稳。美国大选选情依然存在较大的不确定性,致使全球大宗商品市场出现较大波动,但是以黄金为代表的贵金属较为稳健。本月,资本市场分化明显,整体震荡偏弱,标品信托产品的业绩也不太理想。

1、标品信托业绩总体表现

本月纳入统计的标品类信托产品共15700只,来自51家信托公司,其中,外贸信托、平安信托和五矿信托旗下均有1000多只产品纳入本期业绩统计范围,外贸信托旗下的产品数量高达7697只,约占比49.03%;平安信托和五矿信托旗下产品分别有1646和1053只,分别占比10.48%和6.71%。纳入统计的产品数量在500只以上的机构还有中粮信托、中信信托和山东信托。

此外,在本期统计的标品信托产品中有6455只由其中的44家信托公司自主管理。据统计,自主管理产品数量最多的机构依然是外贸信托,共1868只,占比约28.94%;其次平安信托和中粮信托旗下自主管理的产品数量达到500只以上,分别有829只和676只。

本月,所有类型的标品信托产品平均收益全部为负,其中固收类产品表现相对平稳,平均下跌0.14%;而由于权益市场的持续低迷,整体来看,本月权益类产品领跌,平均跌幅达到1.69%;商品及金融衍生类产品也平均下跌1.35%;最后,综合多个金融市场表现的混合类产品平均收益率为-0.40%。(注:由于标品信托净值披露时间点不同,不同产品统计时间段略有差异,通过选取从2024年7月31日到2024年8月31日有净值数据的产品进行统计。)

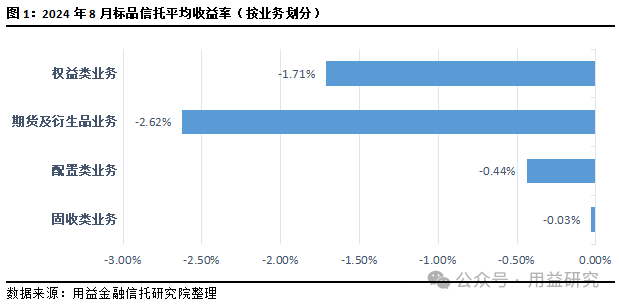

按投资业务划分,从整体上看,8月份,所有业务类型的标品信托产品全部收跌。较上月来看,配置类业务、固收类业务和期货及衍生品业务产品的业绩出现回调。相对来看,固收类业务和配置类业务产品较为抗跌,二者的平均跌幅分别为0.03%和0.44%。其中,固收类业务产品一共5768只,其中有3732只产品实现收涨,约占比64.70%;配置类业务产品共6440只,有2196只产品的收益率为正,约占比34.10%。此外,本期纳入统计的3308只权益类业务产品平均下跌1.71%,其中有23.76%的产品实现正收益;共计169只期货及衍生品业务产品的平均收益率为-2.62%,获得正收益的产品仅有31只,约占比18.34%。

2、信托公司标品信托产品业绩统计及排名

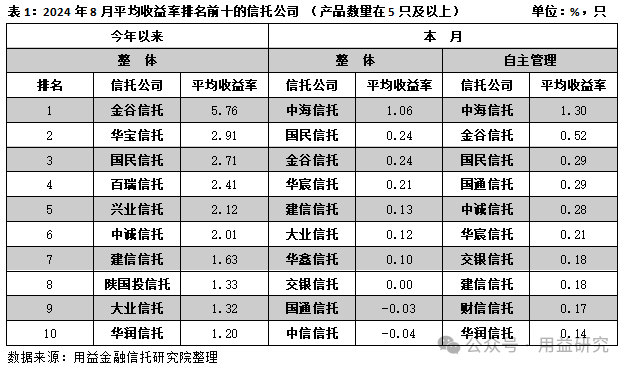

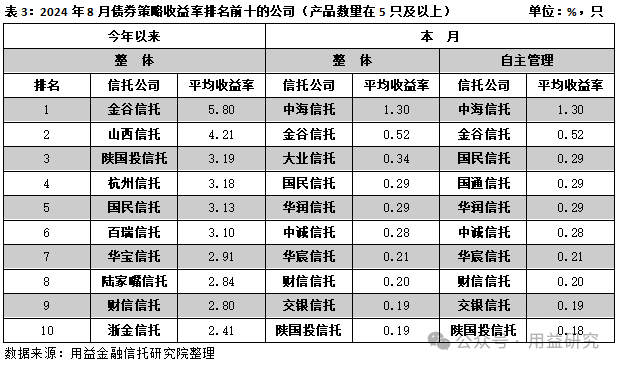

按照信托公司标品信托产品的平均收益率进行排名,总体排名前十的公司榜单如下:

纳入统计的15700只标品的平均收益为-0.58%,获得正收益的产品有6759只,占比43.05%;其中,由部分信托公司自主管理的6455只标品平均下跌0.15%,其中有3892只标品获得正收益,占比60.29%。可见,总体来看,无论是产品收益的平均水平还是实现正收益的产品数量占比,由信托公司自主管理的标品均优于整体情况。

分机构来看,本月仅有13家信托公司的标品信托产品平均收益率为正,占比25.49%。产品数量在5只及以上的公司中,整体平均收益率排名第一的是中海信托,其获得1.06%的平均收益;该机构本期纳入统计的14只产品中有11只产品收涨,占比78.57%。其次,国民信托和金谷信托以0.24%的平均收益率并列第二,在178只国民信托旗下产品中有104只产品实现收涨,约占比58.43%,而金谷信托旗下29只产品仅有1只产品的收益率为负。

就参与本期标品信托产品自主管理的44家信托公司来看,8月份自主管理的标品信托产品平均收益率为正数的机构仅有17家,占比约为38.64%。自主管理的标品数量在5只及以上的公司中,平均收益率排名第一的依然是中海信托,该机构有11只自主管理的标品纳入本期统计,平均收益率为1.30%,其中9只产品的收益率为正。从自主管理的产品来看,金谷信托以0.52%的平均收益领先于国民信托,排名第二,旗下17只自主管理的标品全部获得正收益。接下来,国民信托和国通信托并列第三,旗下产品平均收益率均为0.29%,其中,国通信托旗下5只自主管理的标品全部收涨,国民信托自主管理的标品中有大约57.23%的产品获得正收益。

3、不同投资策略的信托公司标品业绩排名

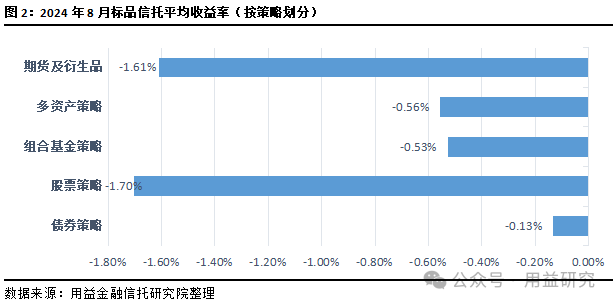

从投资策略来看,所有策略类型标品的平均收益率全部为负,与上月相比涨跌互现。其中,多资产策略、组合基金策略以及股票策略产品的整体表现较上月有所改善。多资产策略产品共750只,约30.13%的产品获得正收益,平均收益率较上期上调0.14个百分点至-0.56%;组合基金策略产品共3090只,其中约34.40%的产品收益率为正,平均收益率较上期上调0.48个百分点至-0.53%;3330只股票策略产品中约23.87%的产品获得正收益,平均收益率为-1.70%,较上期提升0.69个百分点。此外,期货及衍生品策略产品183只,8月平均收益率-1.61%,32.79%的产品获得正收益;债券策略产品8200只,8月平均收益率-0.13%,54.92%的产品获得正收益。

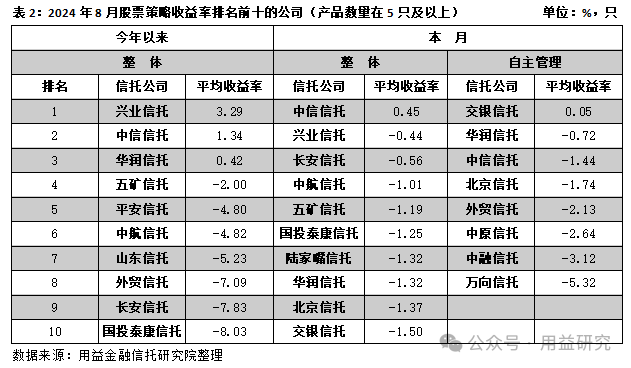

① 股票策略

本期,共有39家信托公司3330只股票策略产品纳入业绩统计及排名,整体上该策略产品平均收益率区间为[-7.69%,0.45%]。产品数量在5只及以上的信托公司有20家。其中,中信信托是唯一实现收涨的机构,本月以0.45%的平均收益率位居榜首,该机构纳入统计的286只股票策略产品有195只产品的收益率为正,约占比68.18%;其次,兴业信托旗下106只股票策略产品本月平均下跌0.44%,业绩排名第二,其中只有26只(约24.53%)的产品收益为正;接下来,长安信托旗下纳入统计的27只股票策略产品,获得正收益的产品约占比59.26%,最终以-0.56%的平均收益率排名第三。

共有19家信托公司自主管理的256只股票策略产品纳入本期业绩统计及排名,自主管理的该策略产品平均收益率区间为[-7.31%,0.05%]。产品数量在5只及以上的信托公司仅有8家。就该产品来看,交银信托是唯一一家平均收益率为正的机构,为3.07%,有近90%的产品获得正收益;华润信托自主管理的40只股票策略产品平均下跌0.72%,排名第二,其中有65%的产品获得正收益;中信信托旗下纳入统计的7只产品以1.44%的平均收益率排名第三。

本期统计的3330只股票策略产品平均下跌1.70%,其中约23.96%的产品实现收涨;而其中由信托公司自主管理的256只产品平均下跌1.95%,实现正收益的产品占比略高于整体情况。经过对比发现,在上述19家信托公司中,仅有6家公司自主管理的股票策略产品平均业绩优于整体情况。就股票策略产品,相较于整体情况而言,本期由信托公司自主管理的标品表现不佳。

② 债券策略

本期纳入统计的8206只债券策略产品共来自44家信托公司,该产品整体上的平均收益率区间为[-3.54%,1.30%]。产品数量在5只及以上的信托公司有34家,中海信托以1.30%的平均收益率领先,纳入统计的11只产品中有9只(约占比81.82%)收益率为正;其次,金谷信托旗下的17只债券策略产品全部实现收涨,平均涨幅为0.52%,排名第二;纳入统计的6只大业信托旗下债券策略产品有3只获得正收益,平均收益率为0.34%,排名第三。

共有41家信托公司自主管理的5596只债券策略产品纳入本期业绩统计及排名,各信托公司上述产品平均收益率区间依然为[-3.54%,1.30%]。产品数量在5只及以上的信托公司有30家。自主管理的债券策略产品平均收益率排在前两位的依然是中海信托和金谷信托,由于上述两家机构旗下的债券策略产品均尤其自主管理,故其相关收益情况与整体情况一致。此外,国民信托、中通信托和华润信托以0.29%的平均收益率并列第三,三家机构该策略产品中获得正收益的产品分别占比57.23%、100%和89.10%。

纳入统计的8206只债券策略产品平均收益为-0.13%,获得正收益的产品占比54.92%;由41家信托公司自主管理的5596只该策略产品的平均收益为0.36%,有63.90%的产品收益率为正。此外,在有自主管理的债券策略产品被纳入本期统计范围内的40家信托公司中,多数信托公司,其自主管理的产品表现与旗下产品的整体表现相当。总体来看,就债券策略产品而言,由信托公司自主管理的产品表现更加。

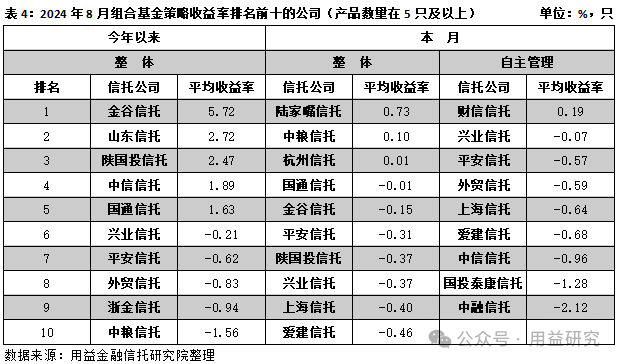

③ 组合基金策略

组合基金策略产品共38家信托公司3090只产品纳入业绩统计及排名,平均收益率区间为[-3.58%,0.73%]。产品数量在5只及以上的信托公司有23家,其中,陆家嘴信托以0.73%的平均收益率排名第一,其纳入统计的5只产品中有2只产品获得正收益;其次,排名第二的是中粮信托,该机构旗下此类产品平均上涨0.10%,本期纳入统计的28只产品中有20只产品收益率为正,占比71.43%;接下来,杭州信托此类产品的平均收益率为0.01%,排名第三,该机构旗下近八成组合基金策略产品收益率为正。

共有23家信托公司自主管理的358只组合基金策略产品纳入本期业绩统计及排名,自主管理的组合基金策略产品平均收益率区间为[-3.99%,0.19%]。产品数量在5只及以上的信托公司有9家,其中,排名第一的是财信信托,该机构旗下纳入统计的8只由其自主管理的组合基金策略产品有5只收益率为正,平均收益率为0.19%;其次,兴业信托以-0.07%的平均收益率排名第二,该机构16只自主管理的组合基金策略产品中有12只获得正收益;最后,本期统计的61只由平安信托自主管理该策略产品中,仅有11只产品获得正收益,平均收益率为-0.57%,排名第三。

纳入统计的3090只组合基金策略产品平均收益为-0.53%,获得正收益的产品占比34.40%;由23家信托公司自主管理的358只该策略产品的平均收益为-0.63%,有28.77%的产品收益率为正。在有自主管理的债券策略产品被纳入本期统计范围内的23家信托公司中,有10家信托公司,其自主管理的产品表现优于旗下产品的整体表现。就组合基金策略产品而言,整体的业绩较优于自主管理的产品业绩。

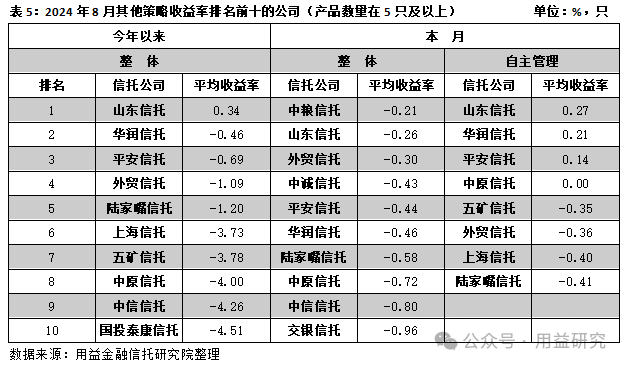

④ 其他策略

其他策略产品共有30家信托公司1074只产品纳入业绩统计及排名,整体上该策略产品的平均收益率区间为[-4.62%,-0.21%]。产品数量在5只及以上的信托公司有16家,其中,中粮信托以-0.21%的平均收益率排名第一,旗下6只产品有一半的获得正收益;其次,山东信托以-0.26%的平均收益率排名第二,该机构旗下23只其他策略产品中有19只产品的收益率为正;排名第三的外贸信托平均收益率为-0.30%,该公司本次纳入统计的644只产品中约40.53%的产品获得正收益。

共有21家信托公司自主管理的245只其他策略产品纳入本期业绩统计及排名,自主管理的其他策略产品平均收益率区间为[-9.09%,0.27%]。产品数量在5只及以上的信托公司有8家,其中,排名第一的是山东信托,该机构旗下纳入统计的18只产品全部实现收涨,平均涨幅为0.27%;其次,华润信托以0.21%的平均收益率排名第二,该机构自主管理的其他策略产品共有12只纳入本期统计及排名,其中仅有1只产品的收益率为负;最后,平安信托排名第三,本期统计该公司自主管理的其他策略产品共有8只,平均收益率为0.14%,获得正收益的产品有5只,约占比62.5%。

从整体情况来看,1074只其他策略产品中约36.69%的产品获得正收益,平均收益为-0.67%;而其中由信托公司自主管理的245只产品中获得正收益的产品约占53.06%,平均收益为0.28%。此外,在21家信托公司中,有13家信托公司自主管理的其他策略产品收益情况较整体情况有所改善。各方面均表明,就其他策略产品而言,由信托公司自主管理的产品收益情况要明显优于整体情况。

二、市场展望

当前,A股市场可能处于历史相对底部区域。步入9月,美联储降息箭在弦上;国内宏观政策处于观察起效期;8月中报落地、红利预期转变、市场流动性有所缓解;在多重因素的共同推动下,投资者极度悲观的情绪有望得到平缓,权益市场有望迎来修复行情。但基本面压力尚未得到根本性的缓解,美联储降息将为国内降准和降息等宽松货币政策的实施提供一定的空间,从长期来看,债市所处的环境依然向好,但不排除短期出现较大波动的可能。

来源:用益信托网

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序