信托风险

Trust financing

2023年3月20日,原中国银保监会正式下发《关于规范信托公司信托业务分类的通知》,提出“坚决压降影子银行风险突出的融资类信托业务”。随后出台的《关于<关于规范信托公司信托业务分类的通知>实施后行业集中反映问题的指导口径(一)》,进一步明确“资产管理信托原则上应当以组合投资方式分散风险”。以融资功能为主的传统非标信托业务的监管和发展进入新的时期。

一、非标信托业务的发展历程

非标信托业务是对投资于单一非标准化债权类资产的集合资金信托计划的简称。在《关于规范金融机构资产管理业务的指导意见》(简称“资管新规”)发布之前,“非标准化债权类资产”的定义并不规范,甚至因不同的界定口径而一度创造了“非非标”资产。为统一监管标准,资管新规对标准化债权类资产进行了正面定义,并明确了标准化债权类资产和非标准化债权类资产的互斥关系,消除了“非非标”这一中间概念。以此为基础,2020年7月《标准化债权类资产认定规则》以列举式的方式明确了“标准化债权类资产”的范围,并规定了“被认定为标准化债权类资产”需满足的条件。至此,非标债权的定义和范围得以统一,并为统一非标债权资产的投资监管标准重新划定了“起跑线”。

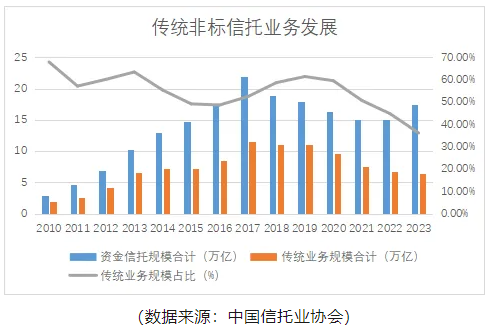

回顾2010年以来信托行业数据,从信托功能角度看,2010年末信托融资类业务规模为1.69万亿,但其占比高达59%,其后融资类业务规模逐年上升但其占比逐年下降,其中融资类业务规模于2019年末达到顶峰5.83万亿,同期规模占比也出现了小高峰约27%。此后,随着监管部门对融资类业务采取以“严”“控”“降”为主基调的各类监管措施,融资类业务规模和占比逐年下降。

从信托资金投向看,非标信托业务的发展趋势同样明显。资金信托规模从2010年的2.89万亿逐年增长,到2017年末达到历史高点21.91万亿,随后开始下降。而工商企业、房地产、基础设施作为非标信托业务的重点投向领域,其规模整体呈现出同资金信托规模类似的涨跌趋势,但其规模占比总体呈现下降趋势,并于2023年末达到历史谷底的36.15%。

综合上述数据,非标信托业务于2017、2018年发展至顶峰,之所以其规模占比数据还在回升增长,主要是当时资金信托总规模下降所致。而2017年-2018年正是资管新规制定和出台的时间,资管新规中仅有的6处有关“非标”表述,且均是对其的限制性规定。

二、非标信托业务的监管及变革方向

“非标”应市场需求而生,监管部门对“非标”定义的过程,也是对其进行规范和管理的过程。

2013年《关于规范商业银行理财业务投资运作有关问题的通知》在首次定义“非标债权”的同时,也对理财资金投资非标债权的总额进行了控制。2014年《国务院办公厅关于加强影子银行监管有关问题的通知》和原银监会《关于信托公司风险监管的指导意见》及其执行细则虽禁止信托公司开展非标理财资金池等具有影子银行特征的业务,但并未限制非标资产投资。

2016年《关于规范银行业金融机构信贷资产收益权转让业务的通知》规定银登中心挂牌资产不计入非标准化债权资产统计范围,为“非非标”留下了更大想象空间。

2018年4月资管新规正式发布,其目标之一就是压缩非标规模,推行标准化投资。后续发布的“理财新规”和“资金信托新规”(征求意见稿)均体现了这一监管思路。

实际上,自2019年开始,监管部门就推出了逐年压降融资类信托业务规模的计划。在三分类新规中,对于“融资”、“贷款”的表述均是限制性的,《指导口径》则明确对非标债权要“审慎”、资产管理信托要“组合投资”。

从政策演进看,在2018年之前,对于“非标”的监管政策表述多是原则性的,“探索”、“规范”多于“限制”,在资管新规之后,“非标”进入了实质性的限制、压降阶段。事实上,国内非标信托业务的发展轨迹同日本的贷款信托和我国台湾地区的债权信托的发展轨迹有着极大的相似性。不管是从当前国内非标信托业务的发展环境,还是从日本和我国台湾地区过往信托业发展轨迹看,非标信托业务的未来似乎不容乐观。然而,在当前以间接融资为主导的国内金融体系下,非标信托业务仍是信托公司的重要业务板块和收入来源。因此,要在拓展新型业务的同时,优化、转变传统非标信托业务的运作模式使其更加贴近监管导向和“信托本源”势在必行。

三、非标信托业务的变革思路

(一)加强产品需求侧研究和信息披露管理

过去,资产管理类信托产品的创设以信托公司为主导,信托公司利用信托的灵活性和牌照“全能”性,资金投向在房地产、基础设施、工商企业、金融机构、证券市场等板块之间腾挪[1],“投行”色彩浓厚。随着“信托回归本源”的监管导向的逐步确立,以受益人为中心的产品创设、资产配置和产品管理理念应予以重视。

一方面,信托公司在持续提升投资标的风险管理能力的同时,应更加注重对投资者的尽调和研究,从区域、行业、教育背景、职业经历、投资经验、风险偏好甚至性格特征、社会地位、财富管理目标等维度构建更加清晰的客户“画像”,在落实受托人适当性管理责任的同时,实现从“投行思维”向“财富管理思维”转变,以“资金意志”为导向,根据需求侧偏好设计产品、配置资产、搭建组合。

另一方面,要加强信息披露管理,包括产品销售过程中的适当性义务履行和产品存续期间的信息披露责任落实。适当性义务是受托人尽职免责的起点,但从实践看,信托公司适当性义务责任落实情况仍任重道远[2]。而产品存续期间的信息披露工作是满足委托人知情权的基础,是保障委托人监督权和决策权的前提。监管部门已于6月对《资产管理产品信息披露管理办法》在一定范围内征求意见,这意味着信托、理财、保险资管等的信息披露工作正在向规范化、健全化、标准化、透明化迈进。

(二)探索建立非标信托业务流动性管理机制

理论上,作为封闭式结构且底层资产高度集中的非标信托业务,受托人仅以底层资产为限承担向投资人支付产品收益的责任,非标信托业务难以开展流动性管理。但在“组合投资”逻辑下,非标信托业务的流动性管理具备了必要性和可能性。

第一,从投资标的供给看,在基于需求侧偏好确定产品投配方向后,若要及时组建起资产包,就需要受托人事先建立起丰富多元的资产池,基于不同的投资策略,为实现更加契合“资金意志”的资产配置提供素材。

第二,受异地部门管理等监管政策影响,信托公司非标业务的展业范围将可能逐步回归本地或限缩在较为固定的区域,在经济下行期,深耕区域市场、优选小而精的非标融资项目或成为非标信托业务的努力方向之一。据研究,过去单个非标信托业务规模大约在4.5亿左右[3],未来在以“非标”为主的组合模式中,单笔非标债权的规模可能将进一步压缩。在非流动的市场上,规模小的交易更有可能被市场快速吸收而不至于对价格水平造成大的影响([美]埃里克·班克斯,2021)。通过搭配小而分散的债权资产或许能够降低因非系统性风险导致损失的概率。

第三,从资金供给来看,基于资产实力和对风险把控能力的考虑,机构投资者和专业投资者应成为销售非标信托业务的重点目标群体,这类资本在投资期限、资产配置方面往往目标更为清晰,有助于信托公司开展产品的流动性管理。

(三)推动建立全国统一的信托流转市场

在国内经济进入高质量发展阶段后,市场成为最稀缺的资源,特别是在以国内大循环为主导的双循环格局提出后,建立全国统一开放、竞争有序的市场体系就更显必要。信托受益权是《信托法》创设的新型财产权利,特别是在资产管理信托中,信托受益权的核心是从信托财产受领给付的权利,可以视为一种剩余索取权,具有极强的财产权属性[4]。然而,信托受益权作为有价值的市场要素资源的一种,尚未建立全国统一的登记流转机制,不利于此类资源的有序流通。

近年来,上海、北京、天津等地积极探索信托财产登记机制,有助于推进信托财产全国统一登记体系的建立。中国信托登记有限责任公司则定位为我国信托产品及其信托受益权登记与信息统计平台、信托产品发行与交易平台、信托业监管信息服务平台,并为之不懈努力。虽然全国统一的信托登记流转市场并不仅适用于非标信托业务,但相较净值型标品信托而言,非标信托业务因其底层资产的低(无)流动性、产品结构的封闭性、财产信息的不对称性等,在提高资源要素流转效率的大背景下,对全国统一信托登记流转市场的需求更加迫切。而一个统一的产品发布、信息披露、资产流转平台对于非标信托业务的转型有极大裨益。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序