城投新闻

Bank financial management

35号文之后,区县城投新增尤其困难。但也有一大波区县城投实现了债券额度的新增。

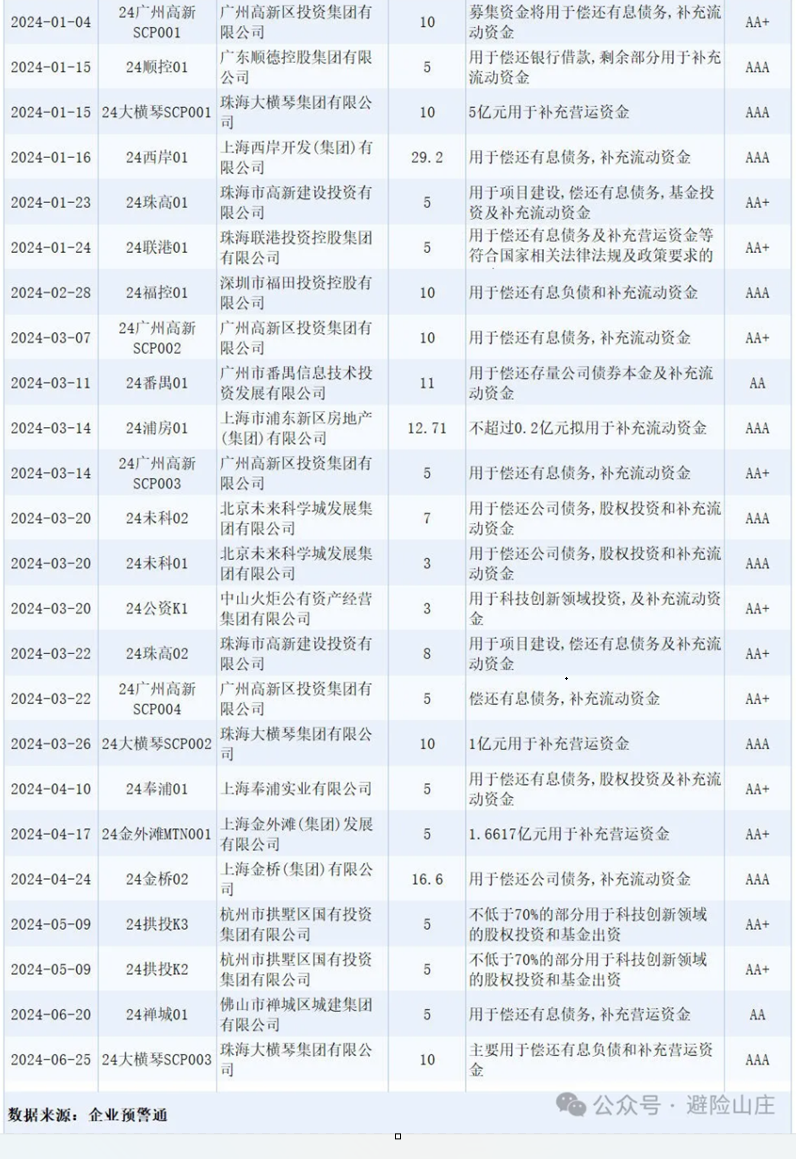

据企业预警通统计,上半年区县城投发债用于项目建设或补充流动资金的有43只。

详情如下:

我们看到,以上城投,除了苏浙沪京广深外,就是西安跟合肥的城投。

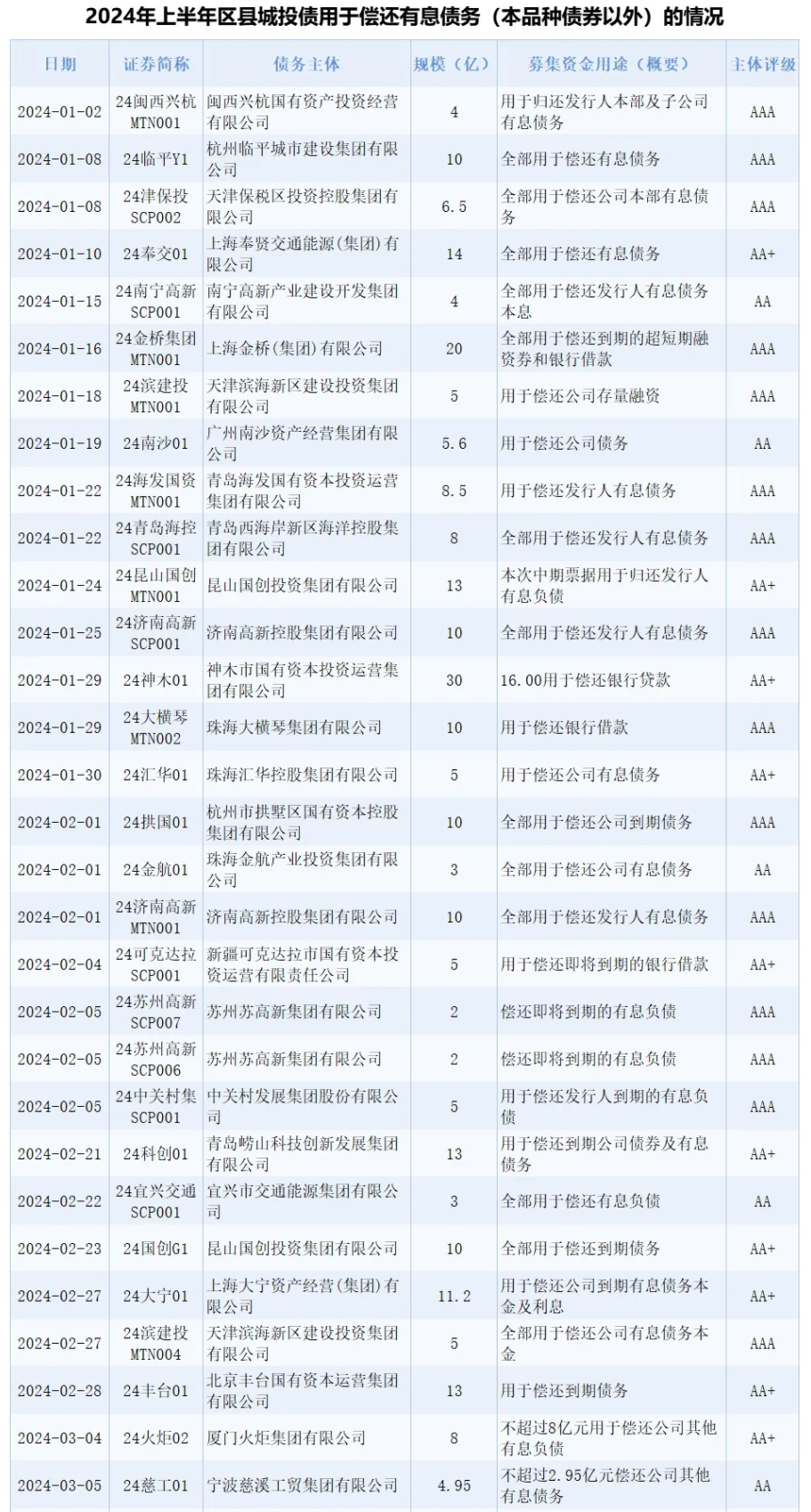

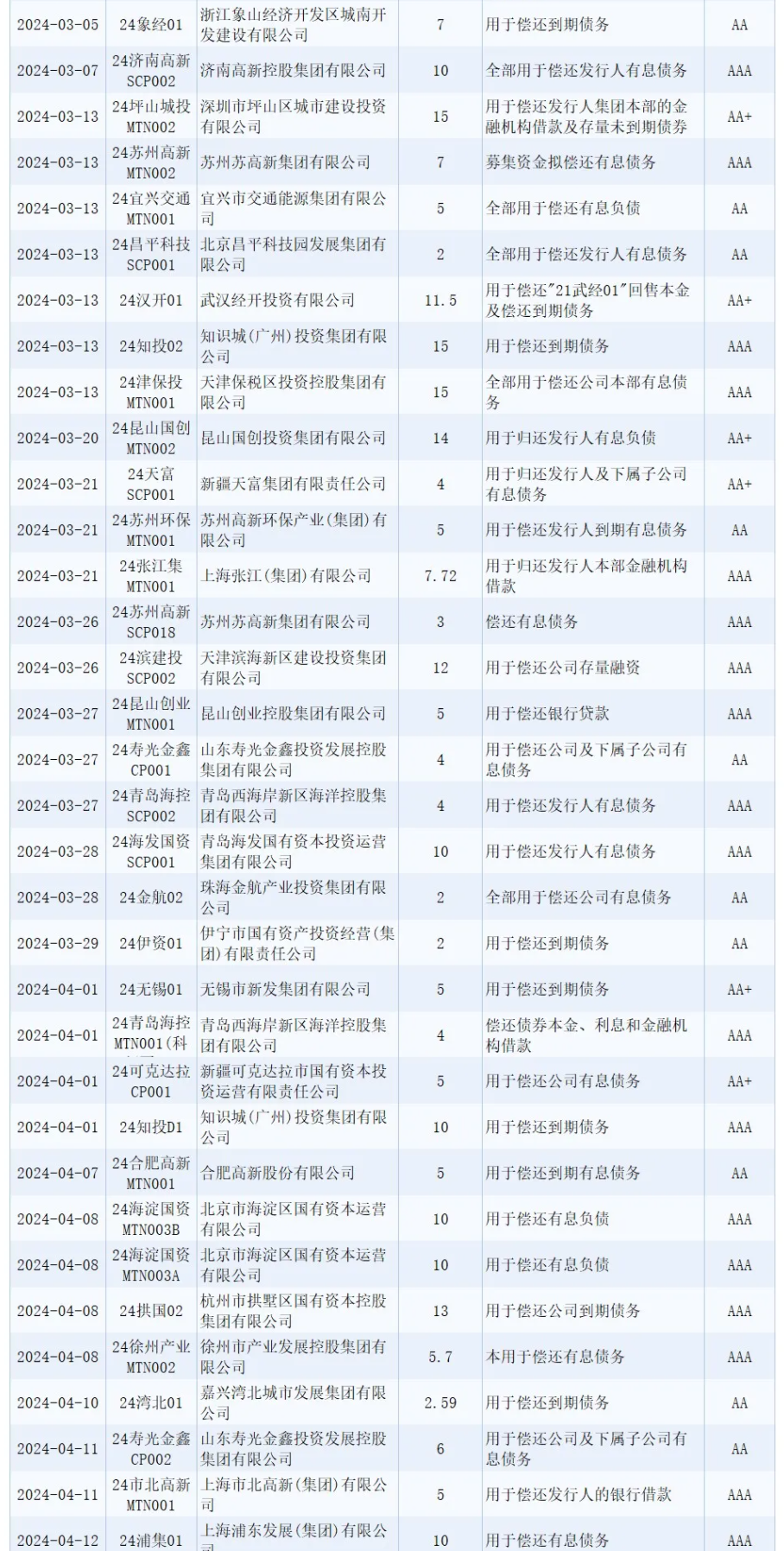

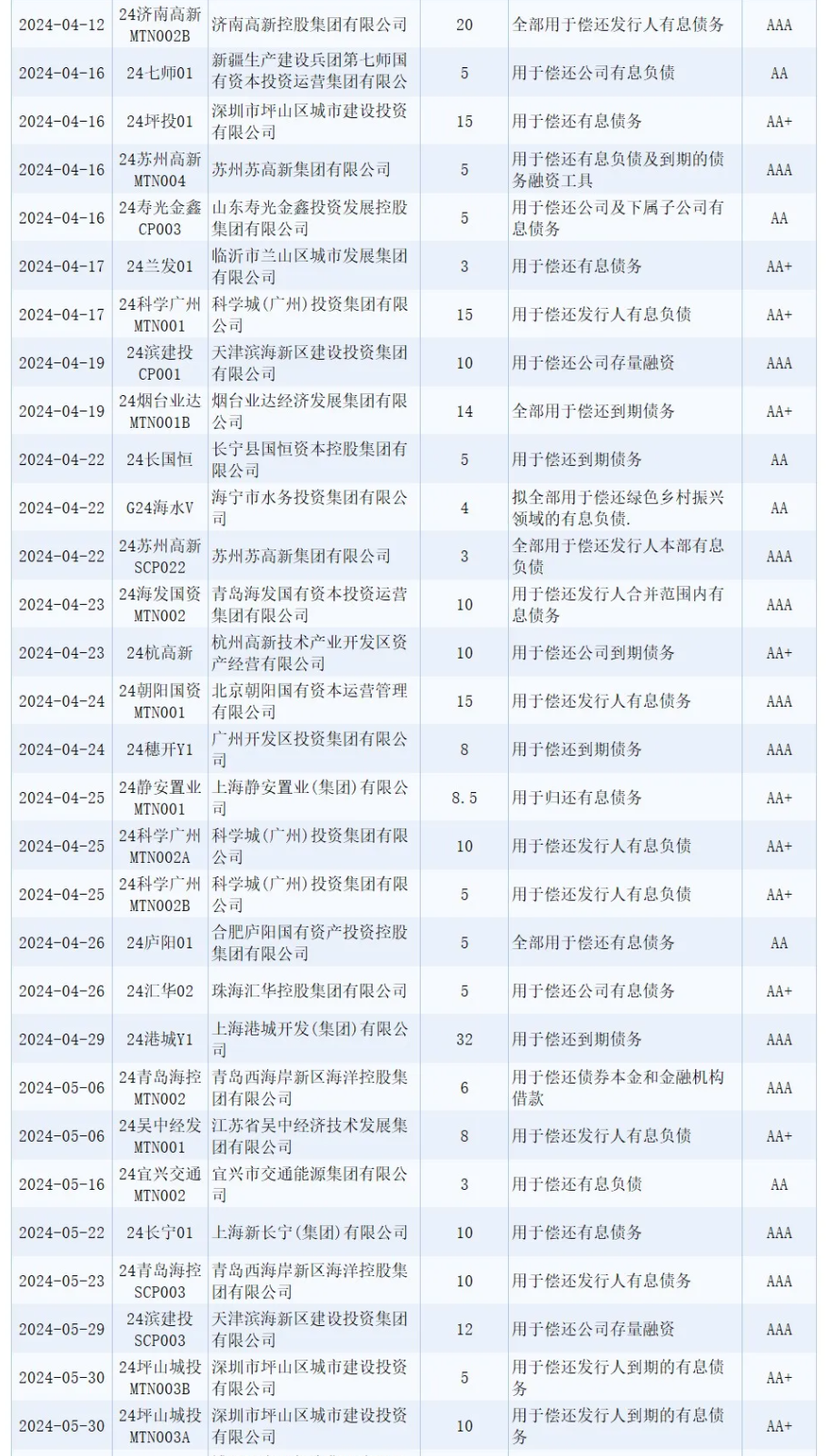

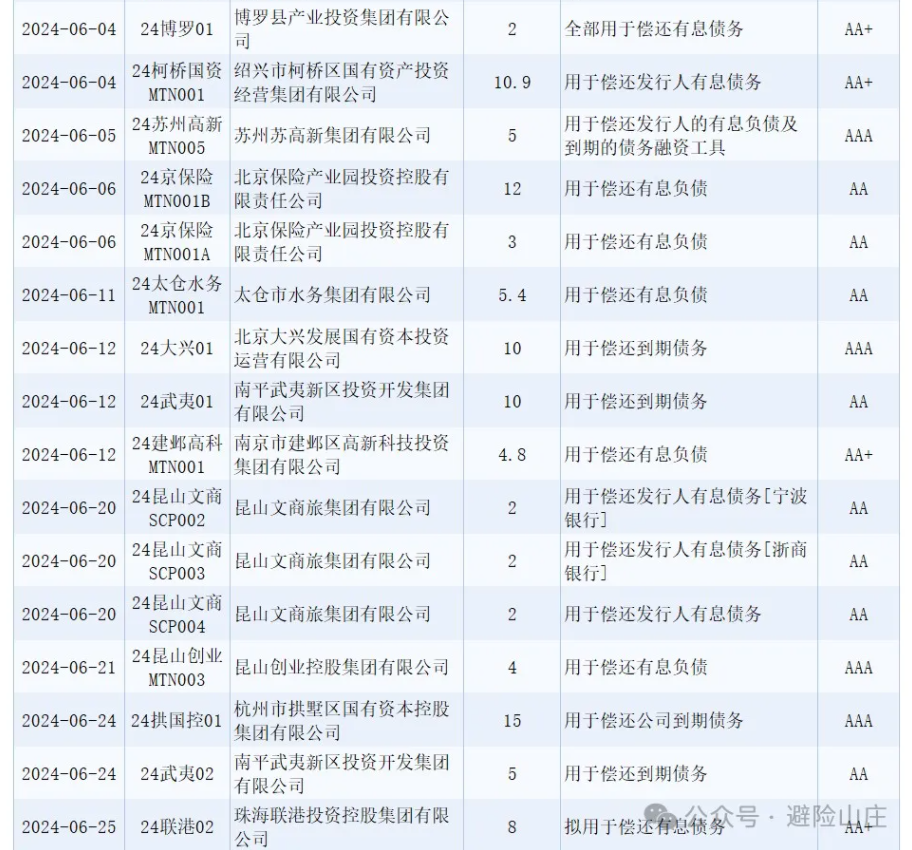

另据企业预警通统计,上半年区县城投发债用于偿还有息债务的一共有110只。

详情如下:

这类区县城投债,偿还本品种债券以外的其他有息债务,含其他品种信用债以及银行贷款。

不过,目前尚无法直接确认上述实现新增的主体是否在融资平台名单和隐债名单内。推断前述列表的153个主体(43+110)大概率都不在两份名单内。

从部分发债主体资料看,多数均符合或基本符合“335”的要求,部分不符合的也有一些合理理由。

从以上案例来看,区县城投突破借新还旧、实现债券新增需关注以下要点:

第一,通过当地财政部门及银行等金融机构确定发行人是否在融资平台名录和财政部隐债名单内,同时发行人的母公司、重要子公司、担保人等关联方是否在上述名单内。

目前看,名单内的融资平台基本不能新增发债,重要关联方在名单内也会受影响。

第二,掌握城投所在地的财政债务情况,尤其关注区域不同口径的债务率水平。因为35号文要求,将融资平台的债务控制到与当地财力相匹配的程度。

第三,确认城投是否满足“335”指标的要求,尽可能按照“335”指标的要求去推动市场化转型。

第四,募资用途如用于项目建设,可往科创、绿色发展、新质生产力等方面靠。这是支持的方向。

需要提示的是,监管部门并不会死扣“335”指标,但城投本身应至少满足“总收入中城投类占比低于30%”这个条件,原因在于从以往的一些经典案例来看监管或更侧重通过收入结构、利润贡献来源(也即利润对政府补贴的依赖程度)等角度去评估城投公司的市场化转型成效。

以上是从上半年实现了新增发债的城投,总结出来的城投新增融资需要满足的条件特征,也可以作为银行审批城投新增贷款的参考。作为银行来说,在以上底线要求的基础上,还需更关注项目是否具备相应的偿债现金流。

另外也许可以试试申报境内债兑付到期境外债,也许这是未来一块新增的市场。空间也很大。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序