宏观研报

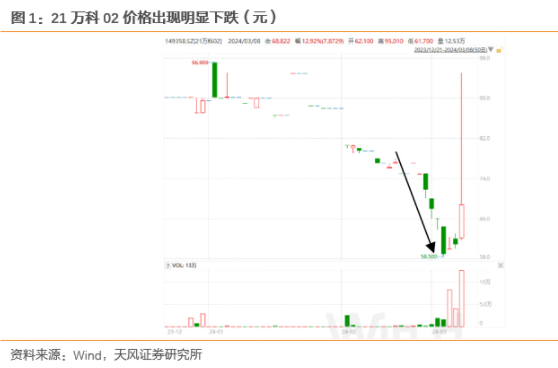

近期,万科债券价格出现大幅下跌,引发市场关注。

万科债务情况如何?如何看待行业政策?对于尚未违约,担忧债券存续的房企,又该如何看待?

1. 万科债务压力如何?

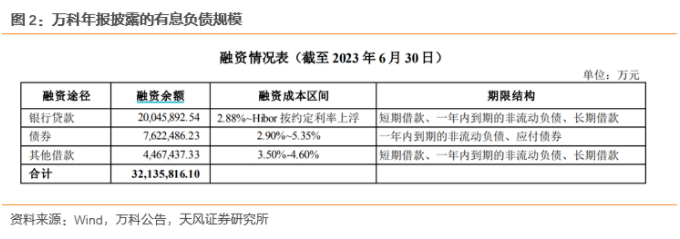

根据2023年中报数据,万科有息负债规模3213.58亿元,其中一年内到期的有息负债457亿元,占比14.2%;应付债券规模762.2亿元,占比23.7%。

考虑到债券兑付刚性更强,我们进一步聚焦于其债券。

万科2024年将到期的公开市场债券规模达357亿元。根据统计,2024年年内即将到期的债券规模达到262.93亿元,另有供应链ABS产品94.07亿元到期,2024年内合计将要到期的规模达到357亿元。考虑到公开市场产品具有一定的到期债务刚性,因而,这部分面临的债务兑付压力不小。

万科为了应对债务到期压力,也将一些优质资产进行了转让,如万科七宝广场,但这类动作周期长,给市场传达的信心弱。

2. 如何看待地产行业?

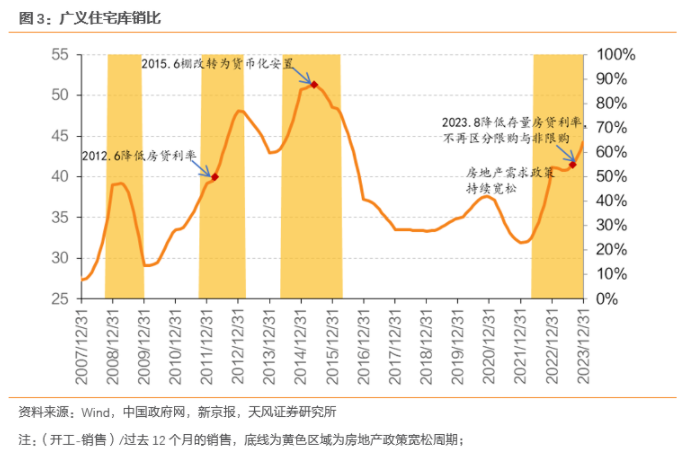

房地产市场景气度仍偏低,广义住宅库销比处于相对较高水平。从历史来看,我们用(开工面积-销售面积)/过去12个月的销售面积观察历史上的房地产基本面周期与政策周期,可以发现,其基本能够反映行业的基本面,并能够及时反映政策的变动。

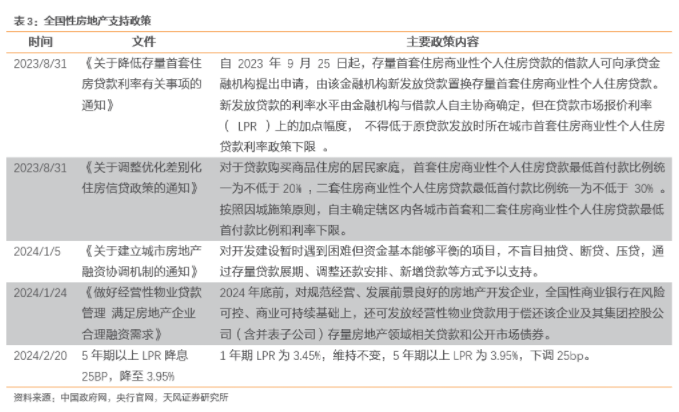

当前,住宅库销比持续上升,将要接近2013年和2015年的高点,房地产政策大概率也将持续处于宽松周期中,且政策或将继续加码。

一二线城市经过持续的降低房贷利率、降低首付比、取消限购等政策,部分城市非刺激性政策已经基本放松。

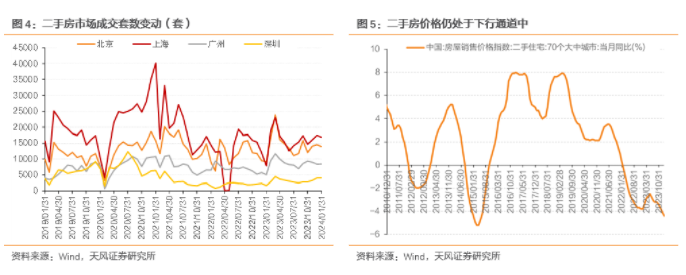

从实际政策效果来看,二手房市场热度尚可,但价格仍处于下行通道中。

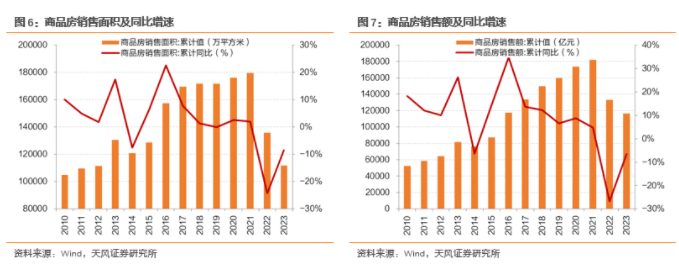

全国商品房销售仍承压。2023年商品房销售面积同比下行8.5%,相比2021年的高点,下滑37.7%,相当于2012年的水平;商品房销售额11.66万亿,同比下降6.5%,相比2021年的高点下滑35.9%,相当于2016年的水平。

整体而言,尽管房地产宽松政策在持续出台,供给端通过经营性物业贷、房地产白名单制度陆续出台,但房地产行业销售持续下滑、房价持续下跌的基本面恢复仍需要一定时间,房企整体压力仍较大。

3. 国有和民营房企怎么看?

房企的现金流入主要有:销售回款、债务融资收入、资产出售等,现金支出主要有:项目建设、债务偿还、拿地支出等。

对于尚未违约的房企,现金流入方面:销售大幅下滑,销售回款速度明显减慢,且在保交楼的大背景下预售资金腾挪的空间更加有限;民营房企债务融资仍偏弱,多数处于净偿还状态;资产出售虽然在安排,但属于最后的措施,一旦启动,实际上不利于投资者信心的维持。

现金支出方面:拿地支出放缓甚至不新增拿地,项目建设支出放慢,但债务偿还具有一定的刚性。在不考虑增量债务融资的情况下,销售回款对于项目建设应该能起到较强的闭环支撑,但债务融资偏弱后,需要销售回款来净偿还。

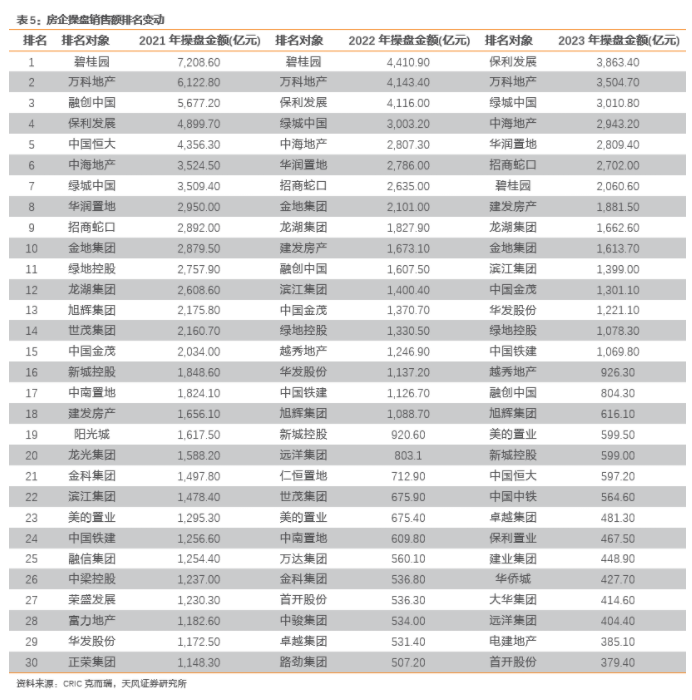

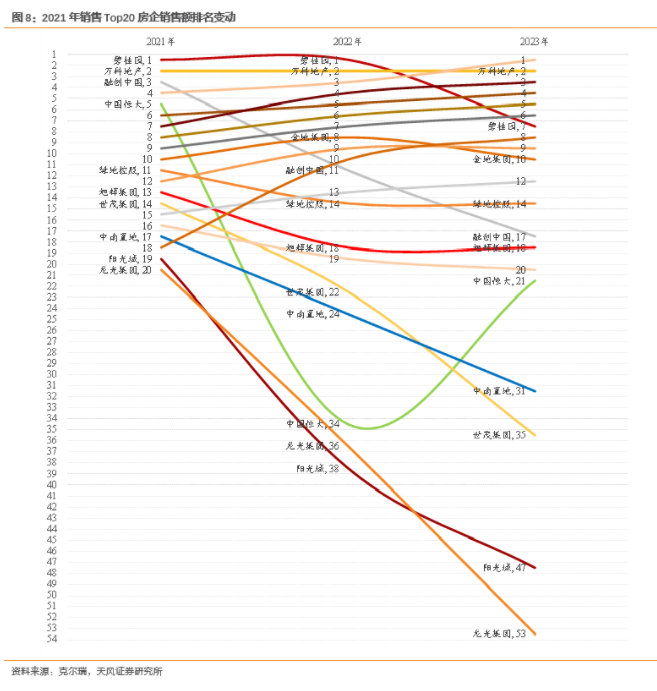

而房企一旦违约,其销售额将大幅明显下滑,进一步恶化债务滚续。可以观察到已经违约的房企中,碧桂园、融创、恒大、绿地、旭辉、世茂、中南置地、阳光城、龙光等销售规模和排名均出现了明显下滑。

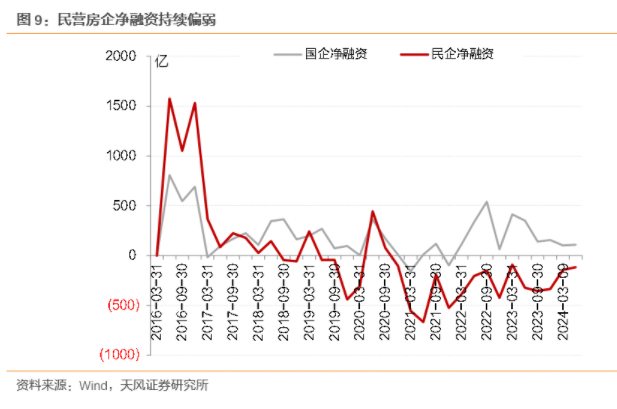

目前,民营房企的债务融资持续偏弱,以债券为例,已经连续3年持续为负。

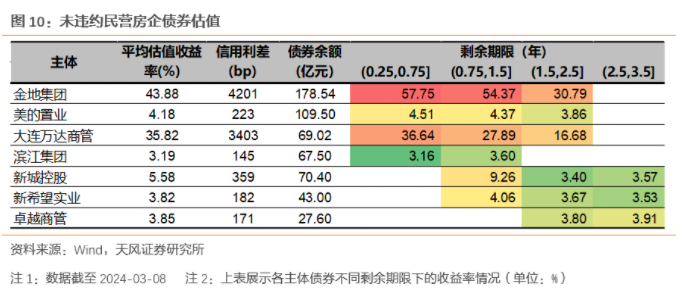

目前,未违约的民营房企中,金地、大连万达商管市场有较高的担忧,从估值能够观察到。

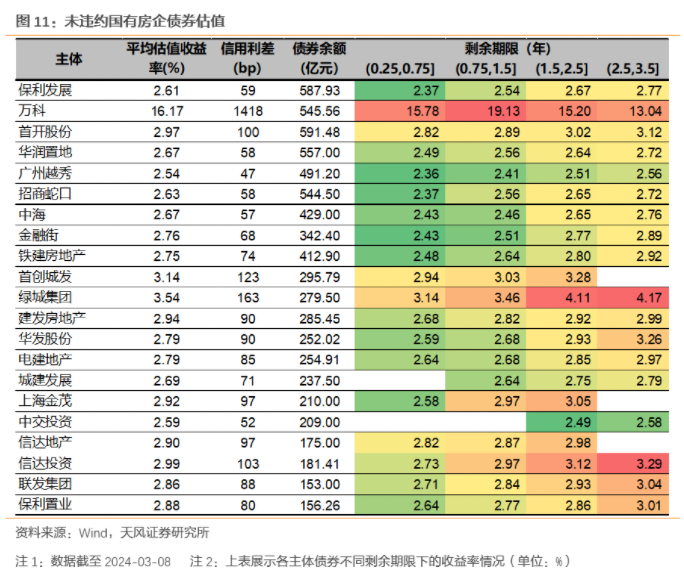

目前市场比较关注万科,对股东支持的力度有担忧。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序