城投新闻

Bank financial management

01

2月信用债收益率明显下行

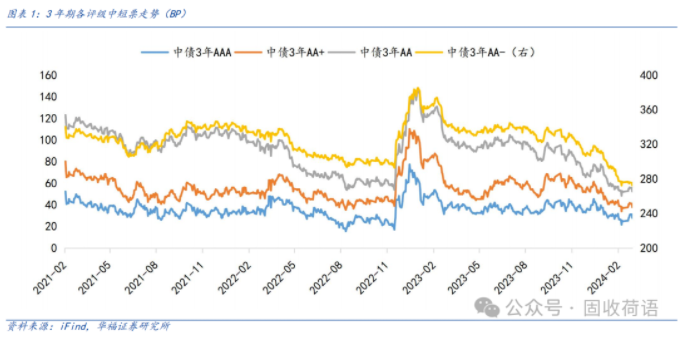

资产荒格局下,2月信用债行情延续,信用利差整体呈压缩态势。以3年期中短票走势为观察对象,月初在降息预期影响下,信用利差快速收窄;月中权益市场走强,信用利差在“股债跷跷板”效应下有所抬升;而后LPR超预期调降,债市情绪出现升温,利差再次打开下行空间。

02

城投债:2.8%以上还有哪些机会?

2.1 净融资环比减少,区域分化明显

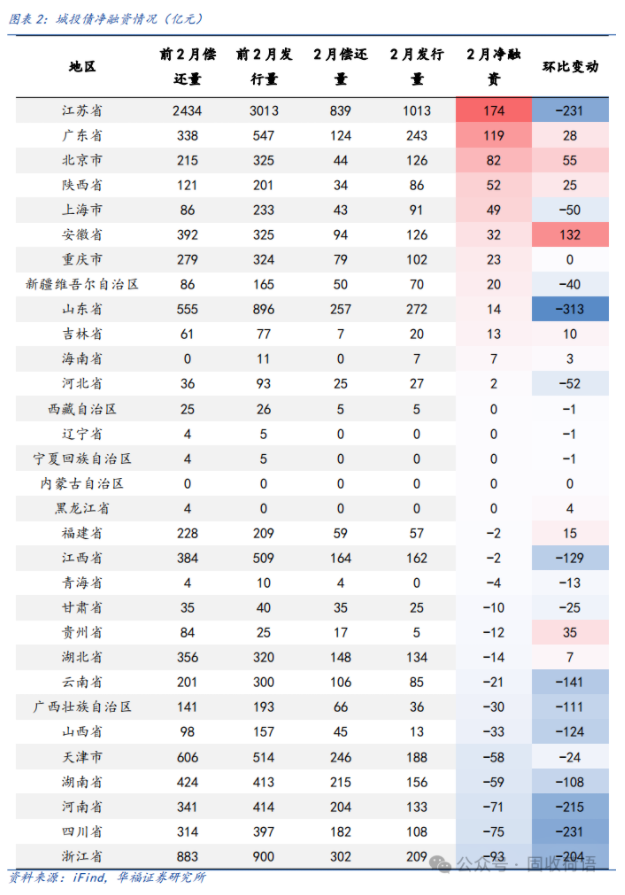

2月城投债净融资规模为102亿元,环比减少1700亿元。

分区域来看,各省净融资分化显著。江苏省和广东省净融资规模领跑,均在100亿元以上;北京市、陕西省等地规模在50亿元以上;浙江省、四川省、河南省等14个省市的净融资额则为负。

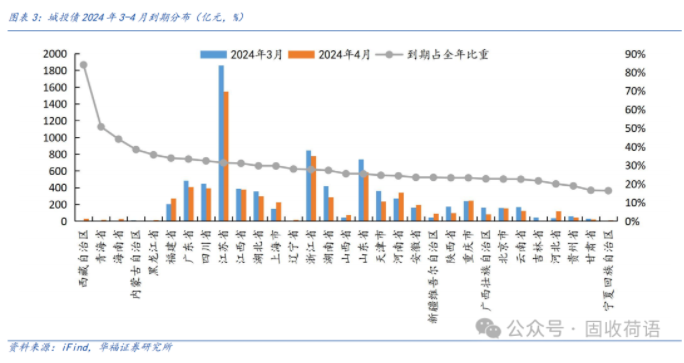

从2024年3-4月的城投债到期分布来看,江苏省到期债务额最高,为3409.91亿元,浙江省、山东省、广东省、四川省等地的到期规模也相对较高。

2.2 低收益格局延续,利差普遍收窄

2.2.1 估值收益率全线下行,利差普遍收窄

2月城投债延续了过去的低收益格局,各等级各期限的估值收益率创下新的历史低点,主流城投债的收益率大部分在2.8%以下,3%以上基本分布于2年期以上的AA(2)和AA-级城投债。

从月度变化来看,城投债的估值收益率全线下行,信用利差普遍收窄。

其中,中低等级城投债的估值收益率和信用利差下行幅度最大,2-3年期和3-4年期AA-品种分别环比下行43.68BP和53.93BP,市场信用下沉力度进一步增强。

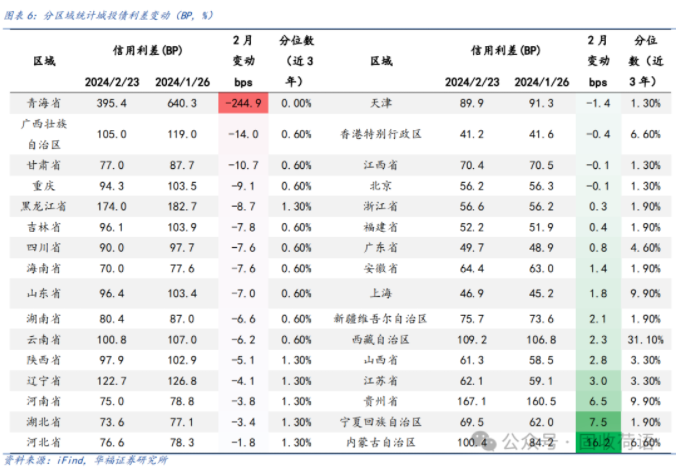

分区域来看,2月区域信用利差大部分收窄。青海、广西、甘肃等地收窄最为明显,分别收窄了244.9BP、14.0BP和10.7BP,而内蒙古、宁夏、贵州等地利差则较前期有所走阔,走阔幅度分别为16.2BP、7.5BP和6.5BP。

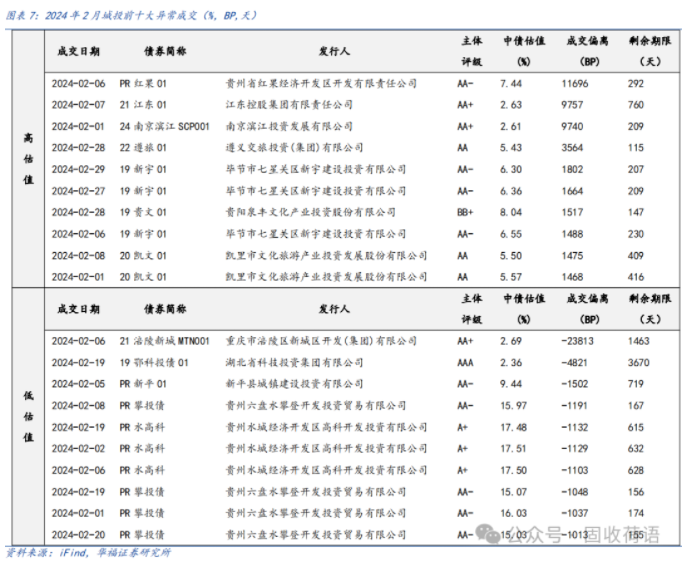

2.2.2 异常成交主要集中在贵州等区域

2月城投债高估值成交主体主要分布在贵州(贵阳、遵义、毕节)、江苏等区域,剩余期限多在1年以内;低估值成交主体主要分布在贵州六盘水和湖北、重庆等地,剩余期限多在1.5年以上。

2.3 热点聚焦与投资展望:2.8%以上还有哪些机会?

2.3.1 热点聚焦

(1)市场化经营主体依然是近期市场关注点之一。我们此前提到,当前市场经营主体的声明并未对其市场定价产生明显风险溢价,反映投资者仍旧将这些主体所发债券当作城投债进行投资。对于市场化经营主体的定价逻辑是否转变,核心关注这些平台与政府之间是否已经厘清界限,其业务是否真正实现了市场化转型,新发债募集资金用途的拓宽或许是一个信号。后续应当密切关注募集资金用途是否进一步拓宽,若有更多城投公司实现了真正的市场化经营转型,那么对市场化经营主体的投资或许会逐渐回归到其基本面,对这些主体风险判断也应当更多落脚于自身偿债能力。

(2)贵州首例“统借统还”为债务化解提供新思路。2024年2月22日,贵州宏应达建筑工程管理有限责任公司(简称“贵州宏建”)发行“24宏建01”,发行规模18亿元,期限5年,票面利率4.8%。该笔债券的特殊之处在于,其募集资金用途为偿还区域内另一平台公司安顺市西秀区黔城产业股份有限公司(简称“黔城产业”)的到期债券“18西秀01”和“19西秀01”。对于重点省市的城投平台,由资质较好的平台承接资质较弱平台的债务,或有利于提升区域整体信用,降低负面舆情的出现概率。

2.3.2 投资展望:拉久期与下沉并行,2.8%以上还有哪些机会?

在信用下沉与拉长久期两大市场主流策略的极致演绎下,城投债信用利差持续压缩,估值收益率在2.8%以上的资产已经较为稀缺。展望3月,严监管背景下,城投债资产荒格局短期延续概率较大。

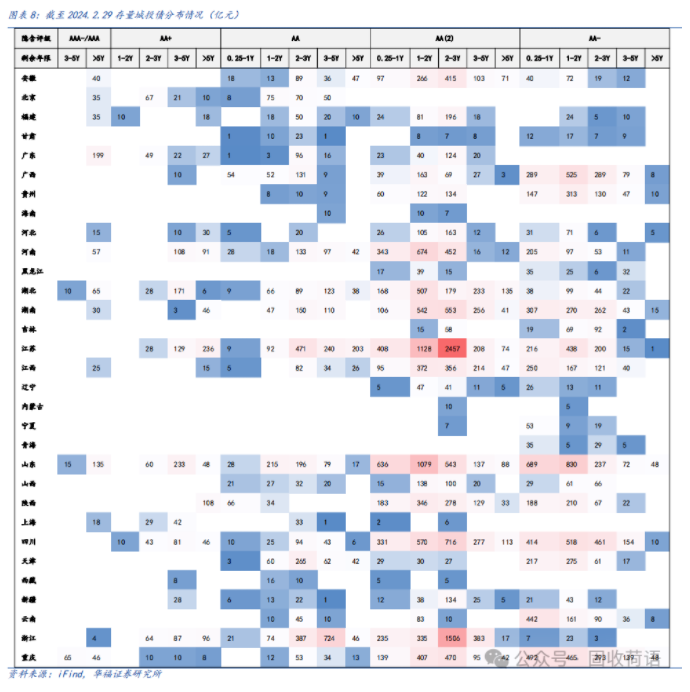

化债行情下,城投债依然具有较好的安全性,可以继续围绕拉久期和信用下沉来布局,对收益率在2.8%以上的品种进行适度挖掘,同时警惕弱资质区域因化债进度不及预期而产生的估值回调。从存量城投债的分布来看,对于江苏、浙江等经济财政实力较强的地区,可以关注3-5年期、隐含评级为AA的城投债;对于福建、山东、湖北、湖南、四川等地区,可以关注2-3年期,隐含评级为AA(2)或AA-的城投债。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序