城投新闻

Bank financial management央行官宣力挺城投债,我们怎么分析一个城投债的风险?

昨天上午,央行潘功胜行长在金融街论坛年会上表达了,“必要时央行将对债务负担相对较重地区提供应急流动性贷款支持”,算是给城投债又兜了一个底,对市场影响不大,因为前期特殊再融资债的落地使得大家早就接受城投风险阶段性化解这个事实。

那是不是城投从此再无风险?城投信仰是不是永远坚挺?

当然不是,各家的孩子各家抱走,大的基调不会变,就像房地产一样,在现在的形势下不能再让他们给经济发展拖后腿。

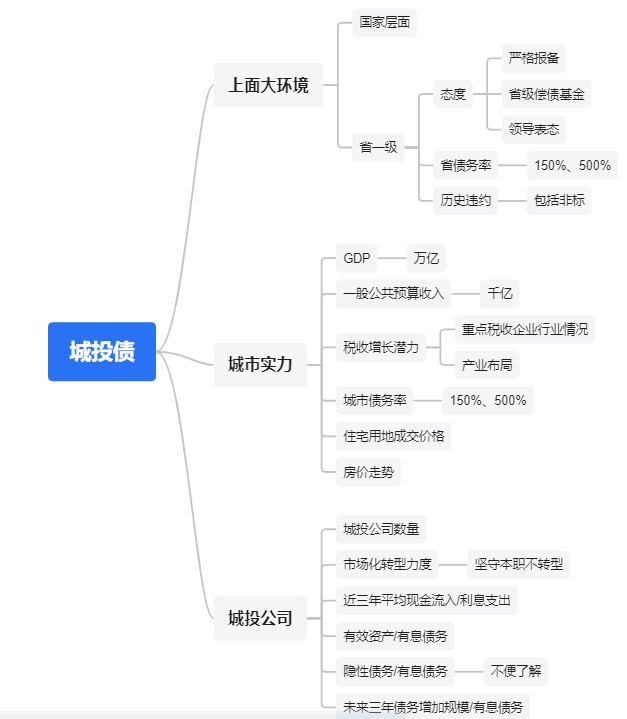

今天给大家再来点干货,说一下城投债的分析框架,怎么分析一个城市的城投债,大家有兴趣的可以收藏一下。

咱们一直都说城投债是一个城市的债券,房子就是这个城市的股票,城投的最大收入来源就是卖地收入,房价的支撑是人口流入,人口流入的前提是有产业,产业的发展又需要城投发力,这些是捆绑在一起的。

现在在化债的大前提下,城投债的风险收益比出现变化,银行理财和债基都在抢着资质下沉,挖掘买入一些以前瞧不上的低资质地区的城投债,咱粉丝朋友很多都关注这个,有的是关心自己买的债基全仓城投,有的高净值粉丝朋友,自己还在参与一些信托之类的城投非标,还有的粉丝朋友在关心自己城市的房价。

这个分析框架稍微偏专业一些,大家知道个大概,等别人再来让你买什么产品的时候,你得知道应该问什么问题,不能就知道问个收益多少。

分析一个城市的城投债,从上到下分三层:

第一层,最上面就是国家的态度,像今年下半年之前,一直是坚持各家的孩子各家抱走,各省处理自己的,所以市场对于部分地区的风险担忧很大,直到下半年“化债”,算是国家又给兜了一次底,这个是最至关重要的。

接下来是省一级,态度也是最主要的,是否有严格的城投债务报备流程,是否建立省一级的偿债基金,领导是否反复表态不允许违约。

其次是省一级的债务率,低于150%最好,高于500%的就不能考虑了。

再次是历史违约,这里是包括非标的,是否有过违约,违约后是否能及时处置,这是第一层。

第二层是所在城市的实力,重要的几个数据,GDP是否过万亿,一般公共预算收入是否过千亿,城市债务率是否低于150%。

其次是考虑城市的税收增长潜力,分两方面,一个是重点税收企业所属行业的前景,另一个是接下来的产业布局。

再次,是住宅用地成交价和房价走势。

第三层,是城投公司本身的实力,最重要的是城投公司的数量和市场化转型力度,数量越少越好,要是当地就一家城投公司,肯定不会有风险,要是一共六个区,每个区10家城投,你觉得呢?还有市场化转型力度,城投的主要业务都是些不赚钱的,偏公益性质的,一直也是鼓励城投公司市场化转型,也有不少城投公司这方面做的很好,但是,作为城投债分析来说,越是不转型的越好,转型了的城投还叫城投么?你得知道自己的定位。

其他一些财务数据,包括近三年平均现金流入/利息支出,有效资产/有息债务,隐性债务/有息债务,未来三年债务增加规模/有息债务,因为只能从城投发债和评级的数据里去看,也看不出啥问题,所以参考价值不大,毕竟没有谁会自曝家丑。

如果想了解更多相关资讯,请用微信扫描下方二维码进群交流!

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序