城投新闻

Bank financial management

基 本 结 论

经济发展水平:2021年,贵州GDP总量在31个省份中居于第22位,GDP增速居于第12位。回顾过往,2010年以来,贵州加大投资,大规模基建投资带动其政府债务和城投有息债务的增长。而观察后续,前期投资建设并未对财政收入形成持续性支持,近年来,贵州一般公共预算收入增长疲软,税收收入占比有持续下滑的趋势,政府性基金收入比重逐步提升,财政对土地出让的依赖上升。

债务压力:从到期压力来看,2022-2023年省内债券到期压力主要集中于省本级,各地级市的到期规模并不大,但银行借款、非标类债务到期压力较大。根据2021年末财务数据,省本级、贵阳市、遵义市有息债务规模较大,且短期有息债务占比较高,分别为1,998.87亿元、782.07亿元和766.60亿元。

化债方案:“非标-银行借款-私募债-公募债”作为企业违约的链条,市场担心贵州非标违约是否会传导至债券市场。2018年开始,贵州非标出现违约,其中遵义市存续债务规模较大,相应地,非标违约也较多。2022年,贵州出现城投银行贷款未按时偿还的情况;6月评级跟踪季,12家城投被下调评级,遵义市、毕节市被下调的企业分别为5家和4家。

2019-2020年:恳谈会+“茅台化债”:2019年10月18日,贵州举办恳谈会,会议提到保证全省公开市场发行的债券如期兑付。但从二级利差变化来看,市场并不认可这次恳谈会,或与恳谈会只提及公开债券市场,以及非标仍在持续违约有关。2019年10月25日与2020年12月23日,茅台集团两次无偿划转持有的贵州茅台4.00%股份至贵州国资,而即便贵州茅台市值很高,贵州国资套现短时间内能获得较大的资金流入,但很难说这是一种可持续的化债方式。

2022年以来:展期:5月27日,贵州金融办发布《贵州金融系统贯彻落实新国发2号文件:银行机构篇》,“民生银行贵阳分行一季度对18笔、金额91.85亿元政信类资产业务进行阶段性延本延息,全力配合政府化解风险”。

如何看之后的债务偿还?对于城投债,公开市场债券接续短期、乃至中长期预计都较为困难,但当前存量债券违约的概率不大,一是因为相对于城投整体有息债务而言,城投债规模较小;二是贵州省对于保公开债兑付有一定的决心。

风险提示:城投口径判断有误;有息债务数据统计不完整;发生超预期信用风险事件。

------------------------------------------------

近日,经济观察网报导的遵义道桥建设(集团)有限公司(以下简称“遵义道桥”)债务重组方案引起了市场关注,如何看待贵州地区城投的债务压力和信用风险,我们点评如下:

一、经济发展水平

贵州东毗湖南、南邻广西、西连云南、北接四川和重庆,区域以高原山地为主,地势西高东低。2021年,贵州GDP总量19,586.42亿元,在31个省份中居于第22位,人均GDP50,808元,GDP增速8.10%,居于第12位。

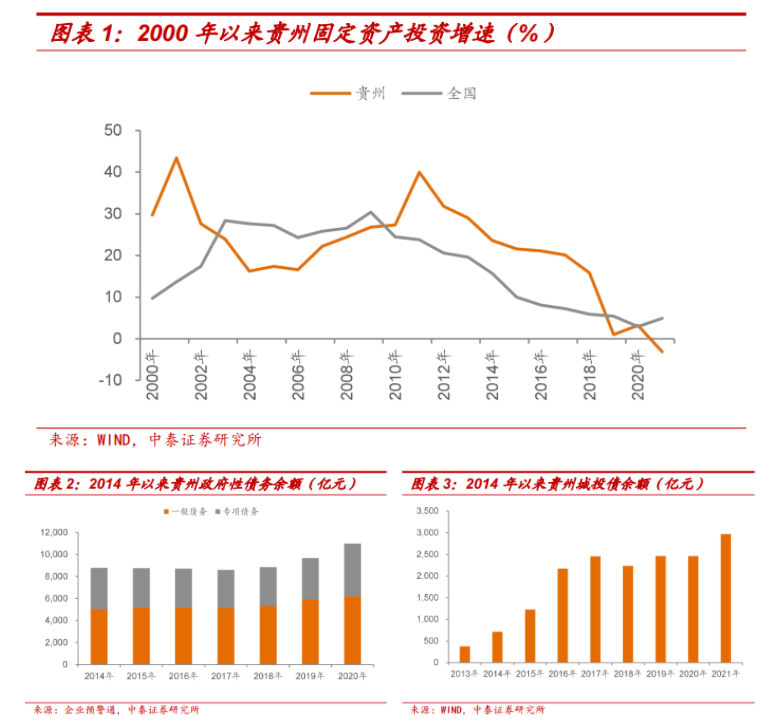

2010年以来,贵州加大投资,固定资产投资增速2010-2019年大幅高于全国,大规模基建投资促使贵州城镇化率由2000年的23.9%快速上升至2020年的53.15%,同时也带动其政府债务和城投有息债务的增长。

但是前期投资建设尚未对财政收入形成足够支撑,受制于地形等因素,贵州的产业结构中农业有较大比重,2021年产业结构比为13.9:35.7:50.4,农业创税能力弱、工业体系薄弱导致贵州一般公共预算收入规模较小。

从财政收入来看,近年来,贵州一般公共预算收入增长疲软,税收收入占比呈现下滑趋势,政府性基金收入比重逐步提升,财政对土地出让的依赖上升。2021年,一般公共预算收入1,969.51亿元,居全国22位,税收收入占比59.77%,政府性基金收入2,380.70亿元,居全国16位;财政自给率仅35.23%;调整债务率370.56%,居于全国第7。

二、债务压力

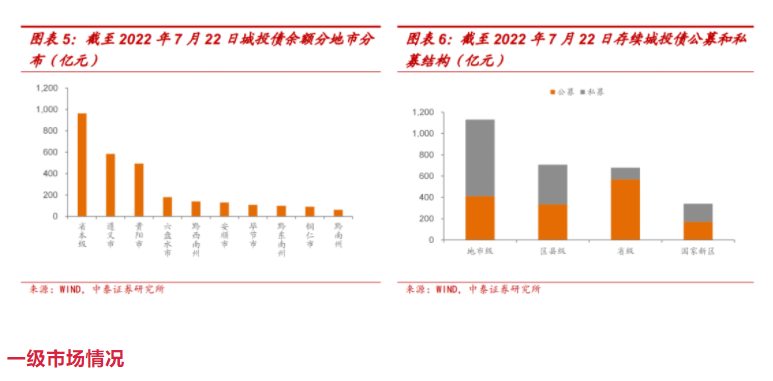

贵州城投债2013-2016年爆发式增长,2017年以来,城投债余额趋于稳定,截至2022年7月22日,贵州城投债余额3,493.85亿元,省本级、贵阳市、遵义市规模较大,分别为971.82亿元、676.03亿元和668.95亿元。地市级平台、区县级平台存续债规模较大,且私募债占比较高,分别为50.11%和39.14%。

2021年以来,贵州省净融资流入规模很小,多数月份呈净流出状态。具体来看,省内债券发行主要集中于省本级、遵义市、毕节市和贵阳市,2021年,多数地级市债券发行规模同比下降。近年来净融资主要来源于省本级、毕节市、遵义市等,和发行趋势一致,2021年,包括省本级在内的多数地级市净融资有不同程度下滑。2022年上半年,省内仅黔东南州净融资为流入状态。

从到期压力来看,2022-2023年省内到期压力主要集中于省本级,各地级市的到期规模并不大,但从2024年开始,诸如遵义市、贵阳市到期债务规模较大,面临较大的偿还接续压力。

不过,虽债券市场2022-2023年到期压力不大,但银行借款、非标类债务到期压力较大。根据2021年末财务数据,省本级、贵阳市、遵义市有息债务规模较大,且短期有息债务占比较高,分别为1,998.87亿元、782.07亿元和766.60亿元。

二级市场情况

2021年以来,贵州省净融资流入规模很小,多数月份呈净流出状态。具体来看,省内债券发行主要集中于省本级、遵义市、毕节市和贵阳市,2021年,多数地级市债券发行规模同比下降。近年来净融资主要来源于省本级、毕节市、遵义市等,和发行趋势一致,2021年,包括省本级在内的多数地级市净融资有不同程度下滑。2022年上半年,省内仅黔东南州净融资为流入状态。

三、化债方案

债务压力的显示链条

关于贵州第一个能否偿债的疑虑来自于“非标”,“非标-银行借款-私募债-公募债”作为企业违约的潜在链条,市场疑虑贵州非标违约是否会传导至债券市场。2018年开始,贵州非标出现违约,其中遵义市存续债务规模较大,债务接续颇有压力,2021年净融资额仅8.83亿元,同比减少137.27亿元,2022年上半年为净偿还状态,相应地,非标违约也较多。

2022年,贵州已经出现城投银行贷款未按时偿还的情况。毕节市德溪建设开发投资有限公司于2022年6月30日发布公告,称贵州毕节农村商业银行股份有限公司对其固定资产贷款余额1,800万元,本应于2022年4月30日还本付息,截至2022年5月22日已逾期1,887万元。

2022年6月评级跟踪季,多家贵州城投被下调评级或展望,其中12家城投被下调评级,遵义市、毕节市被下调的企业分别为5家和4家。

化债方案(2019-2020年):恳谈会+“茅台化债”

2019年10月18日,贵州省地方金融监督管理局在上交所举办了贵州省债券市场投资者恳谈会,会议提到保证全省公开市场发行的债券如期兑付。但从二级利差变化来看,市场并不认可这次恳谈会,或与恳谈会只提及公开债券市场,以及非标仍在持续违约有关。

2019年12月25日,贵州茅台发布《关于国有股份无偿划转的提示性公告》,根据贵州省人民政府国有资产监督管理委员会的相关通知要求,贵州茅台控股股东茅台集团拟通过无偿划转方式将持有的4.00%股份(5,024万股,按当日收盘价计算,合计约552亿元)划转至贵州省国有资本运营有限责任公司(以下简称“贵州国资”)。

2020年6月23日,贵州银保监局发布《关于贵州茅台集团财务有限公司新增业务范围的批复(贵银保监复〔2020〕151号)》,批准贵州茅台集团财务有限公司(以下简称“财务公司”)新增下列业务:(一)承销成员单位的企业债券;(二)固定收益类有价证券投资;(三)成员单位产品的买方信贷。财务公司新增此类业务给承销、投资贵州城投债提供了机会。

2020年12月23日,贵州茅台再次发布《关于无偿划转贵州茅台酒股份有限公司国有股份的通知》,茅台集团拟通过无偿划转方式将持有的贵州茅台4.00%股权(5,024万股股份,按当日收盘价计算,约907亿元)划转至贵州国资。

贵州茅台的实际控制人为贵州省国资委,“茅台化债”可看作贵州省盘活省内国有金融资产的操作,2020年第三季度,贵州国资减持1,675万股至2.67%股本,按2020年9月末收盘价计算,套现约274亿元;2020年第四季度减持2490万股至4.68%股本,按2020年末收盘价计算,套现约488亿元;2021年第一季度减持183万股至4.54%股本,按2021年3月末收盘价计算,套现约36亿元,累计套现798亿元。而即便贵州茅台市值很高,两次无偿划拨4.00%股份、贵州国资套现短时间内能获得较大的资金流入,但很难说这是一种可持续的化债方式。

此外,2020年11月4日,茅台集团发行“20茅台01”,募集资金130亿元,期限为“3+3+1”年,依据募集说明书,该期债券扣除发行费用后,拟将不超过86亿元用于收购贵州高速公路集团有限公司(以下简称“贵州高速”)股权。不过,从贵州高速2021年审计报告看,未看到披露茅台集团对贵州高速的融资支持措施。

化债方案(2022年以来):展期

2022年1月18日,国务院发布《关于支持贵州在新时代西部大开发上闯新路的意见(国发〔2022〕2号)》,提到“按照市场化、法治化原则,在落实地方政府化债责任和不新增地方政府隐性债务的前提下,允许融资平台公司对符合条件的存量隐性债务,与金融机构协商采取适当的展期、债务重组等方式维持资金周转。”

2022年5月27日,贵州金融办发布《贵州金融系统贯彻落实新国发2号文件:银行机构篇》,其中“民生银行贵阳分行一季度对18笔、金额91.85亿元政信类资产业务进行阶段性延本延息,全力配合政府化解风险”、“中信银行贵阳分行从推动遵义道桥集团债务重组、支持城镇化发展、支持能源和新能源领域发展、支持白酒行业发展、支持医药行业发展等方面推动落实”引起市场关注,债务管控措施促使市场相信贵州城投债市场短期风险可控。

但经济观察网于2022年7月21日发布的遵义道桥建设(集团)有限公司(以下简称“遵义道桥”)债务重组中的化解方案则引起了市场担忧,主要还是展期期限太长。

四、如何看之后的债务偿还?

目前来看,贵州的经济发展并不能支撑财政收入增长以偿还前期大规模基建投资遗留的政府债务和城投债务,对于城投债,公开市场债券接续短期、乃至中长期预计都较为困难,但当前存量债券违约的概率不大,一是因为相对于城投整体有息债务而言,城投债规模较小;二是贵州省对于保公开债兑付有一定的决心。

将截至2022年7月22日的存续债规模与城投企业2021年末有息债务规模进行对比,存续债规模占城投有息债务占比约20.45%,占比相对较低,某种程度上给贵州省政府保证公开债券市场保兑付提供了空间,同时结合2019年恳谈会对公开债保兑付的态度,预计公开债违约的概率较小。

而对于规模较大的银行贷款、非标债务,或许只有展期才是延缓债务偿还压力的主要手段了。在遵义道桥化债新闻出来之前,2022年6月27日,遵义市人民政府发布《关于成立遵义市金融工作领导小组的通知》,鼓励金融机构积极参与化解隐性债务。

五、总 结

经济发展水平:2010年以来,贵州加大投资,大规模基建投资带动其政府债务和城投有息债务的增长。而观察后续,前期投资建设并未对财政收入形成持续性支持,近年来,贵州一般公共预算收入增长疲软,税收收入占比有持续下滑的趋势,政府性基金收入比重逐步提升,财政对土地出让的依赖上升。

债务压力:从到期压力来看,2022-2023年省内债券到期压力主要集中于省本级,各地级市的到期规模并不大,但银行借款、非标类债务到期压力较大。根据2021年末财务数据,省本级、贵阳市、遵义市有息债务规模较大,且短期有息债务占比较高,分别为1,998.87亿元、782.07亿元和766.60亿元。

化债方案:“非标-银行借款-私募债-公募债”作为企业违约的链条,市场担心贵州非标违约是否会传导至债券市场。2018年开始,贵州非标出现违约,其中遵义市存续债务规模较大,相应地,非标违约也较多。2022年,贵州出现城投银行贷款未按时偿还的情况,毕节市德溪建设开发投资有限公司未能按时偿还银行贷款;6月评级跟踪季,12家城投被下调评级,遵义市、毕节市被下调的企业分别为5家和4家。2019-2020年,贵州化债措施主要为恳谈会+“茅台化债”,2022年以来,主要采取展期。

如何看之后的债务偿还?对于城投债,公开市场债券接续短期、乃至中长期预计都较为困难,但当前存量债券违约的概率不大,一是因为相对于城投整体有息债务而言,城投债规模较小;二是贵州省对于保公开债兑付有一定的决心。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序