城投新闻

Bank financial management

近日,穆迪投资者服务公司在一份报告中指出,中国(A1/稳定)的金融机构向城投公司贷款时面临的资产质量风险程度各不相同。近几个月,城投公司陷入困境的速度和蔓延程度超出了穆迪的预期。正如之前的报告所述,这引起了更广泛的信用风险。

与大型金融机构相比,区域性金融机构更容易受到城投公司在区域层面上的困境所影响,因为区域性金融机构与地区经济的联系更紧密,且在更大程度上受到地方政府的影响。对于在全国范围内开展业务的金融机构,只要城投公司的困境并未蔓延至其他地区和整个金融体系,则这种资产风险将仍然可控。中央政府决心防止城投公司的信用违约事件演变为金融体系不稳定的问题,成为了关键的缓解因素。

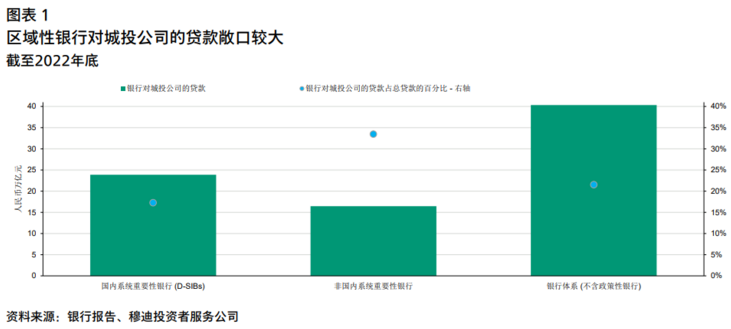

地方政府经常通过城投公司筹集资金,以弥补总支出与收入之间的缺口,并在其债券发行额度内发行债券,其募集所得用于为城镇化基础设施项目提供融资。银行贷款是城投公司的最大融资来源,截至2022年底估计相当于银行体系贷款总额(不包括政策性银行)的21.5%(图表1),或相当于商业银行总资本的131.8%。

由于城投公司贷款敞口的披露不完整,穆迪将交通、电力和地方公共设施等基建项目的贷款和非标准准贷款相加,作为银行对城投公司贷款的替代指标。穆迪承认其中部分贷款敞口不一定来自城投公司。相关估计大幅超出银行披露的城投公司贷款(如有),其中包括招商银行股份有限公司(A2/稳定,baa2)、兴业银行股份有限公司(Baa2/稳定,ba2)和平安银行股份有限公司(Baa2/正面,ba2)。

区域性金融机构无法像大型金融机构那样受益于地域多样化。且通常与地方经济和政府有着紧密的联系,这种联系导致区域性金融机构为经济较弱地区的城投债提供的融资比例过高。

此外,区域性金融机构往往更容易受到地方政府的压力,要求帮助减轻其城投的债务负担,这将影响相关金融机构的信用度。天津、青海、云南、吉林、辽宁和黑龙江等地的情况尤其如此,过去一年其地方政府的财政能力显著削弱。尽管区域性金融机构自身并非系统重要性金融机构,但如果因为城投公司导致区域性金融机构出现困境,这些机构的问题仍可能会产生蔓延风险。这可能需要中央政府干预才能解决,并可能会导致财政成本。

对于在全国范围内开展业务的大型金融机构,地域多样化可以缓解其对城投的贷款风险敞口,而且这些大型金融机构往往侧重于较发达的省市。银行和保险公司的信贷风险敞口的主要来源是贷款和非标准准贷款,而证券公司则是其加大投资城投公司发行的债券,以支持其投资银行业务和做市业务。租赁公司对城投风险敞口的主要来源包括基建、公共设施和公用事业租赁业务,并通过地域多样化来缓解相关风险。

其中关键的风险缓解因素是中央政府决心避免城投公司的任何信用事件演变为金融体系不稳定的问题,而中央政府已经多次强调这一点。例如其中一个可能的风险情景是个别信用违约事件升级并蔓延至整个地区,然后扩散到其他具有类似特征的城投公司所在地区,最终蔓延至整个银行体系并引发金融不稳定。

孤立的城投公司困境事件不太可能对大型金融机构的资产质量构成系统性威胁。此类金融机构在地理上进行了多元化布局,并在准备金和资本方面保持了充足的缓冲,从而缓解了城投公司在地区层面上出现困境时所面临的风险。

此外,大型金融机构一直积极管理其对城投的风险敞口,并避免涉足经济和财政状况较弱的地区。穆迪预计这些机构向城投公司提供新信贷的兴趣有限,未来几年其对城投的贷款余额将保持稳定,而现有债务将得到控制。

如果特定受困城投进行重组,银行的不良贷款率会小幅上升,并且其资产回报率将略微下降,因为其必须以较低的利率延长重组贷款的期限。虽然穆迪预计城投公司的困境不会引发系统性金融危机,但城投公司重组的负担将逐步但持续地由各方分摊,这将给金融机构带来一定的成本,其中包括大型金融机构。19家国内系统重要性银行对城投公司的贷款敞口相当大,2022年底估计占其总贷款的17.3%,或相当于其总资本的100.2%。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序