城投新闻

Bank financial management

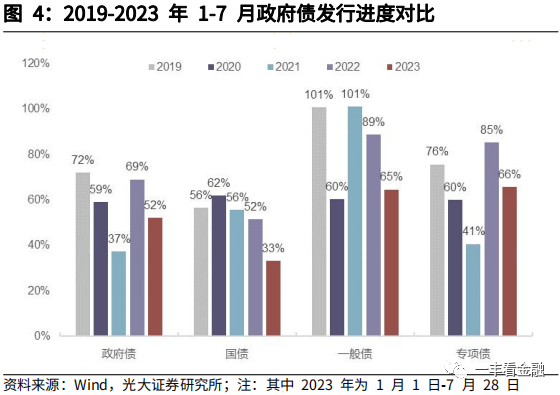

光大金融团队研报指出,2023年政府债发行节奏相对滞后,地方政府再融资债供给放量。2023年政府债增量限额7.68万亿,截至7月28日,1-7月政府债累计净融资4万亿,发行进度约52%,不及2022年同期69%,整体发行节奏明显滞后。

其中,国债、地方一般债、专项债增量限额分别为3.16、0.72、3.8万亿,年初以来累计净融资规模分别达1.04、0.46、2.49万亿,发行进度33%、65%、66%,不及2022年同期52%、89%、85%。

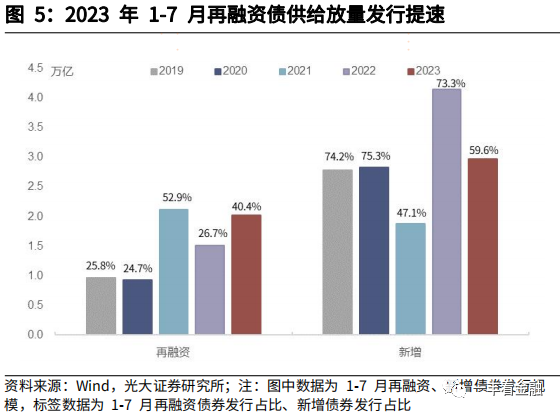

分资金用途看,年内地方债中再融资债发行提速、供给放量,1-7月再融资债累计发行2.02万亿,占地方债发行比重40%,规模、占比高于去年同期水平。

其中,3518亿用于偿还或置换存量政府债务,1.66万亿用于偿还到期政府债券本金。

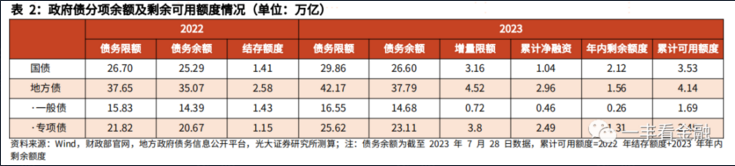

预计8-12月政府债“后程发力”。从年初增量限额看,年内8-12月国债、地方一般债、地方专项债剩余增量额度分别为2.12、0.26、1.31万亿。

从前期结存额度看,2022年末地方政府债务余额约35万亿,存量限额为37.6万亿,仍有约2.58万亿结存额度,其中一般债1.43万亿、专项债1.15万亿。

结合年内增量剩余额度及前期结存额度,理论上后续政府债可发行额度上限为4.14万亿。

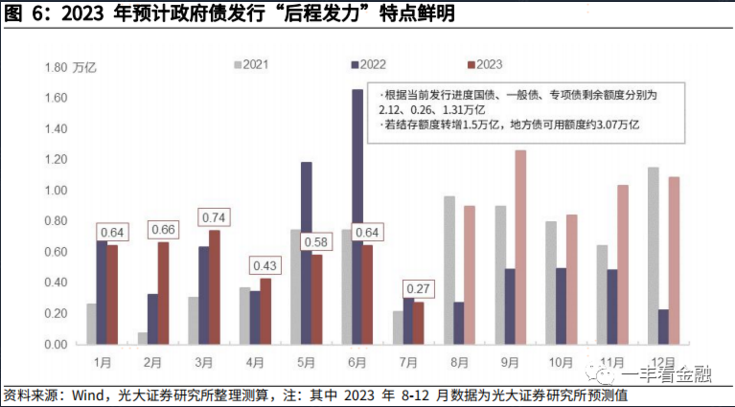

基于上述剩余额度,参考2019-2022年政府债月度净融资占全年比重,我们对后续政府债净融资上限情况预测如下:

1)后续国债累计净融资约2.1万亿,月均净融资规模约4000-4200亿。

2)8-12月一般债净融资合计约2600亿,月均规模基本在500亿左右。

3)专项债方面,增量限额剩余1.31万亿。根据21世纪经济报道消息“近期监管部门通知地方,要求2023年新增专项债需于9月底前发行完毕”,因此我们预计专项债剩余的1.31万亿增量限额将在8-9月份集中发行,月均净融资规模约6550亿。

此外,考虑到去年在3.65万亿新增限额基础上新增结存5000亿额度,同时7月政治局会议亦提出“要有效防范化解地方债务风险,制定实施一揽子化债方案”。

我们参考2020-2022年最近一轮政府债务置换情况。

2020年,地方政府债余额为25.7万亿,存量限额为28.8万亿,对应仍有约3.1万亿地方债结存限额空间,债务置换期间累计发行1.1万亿再融资地方债,其中2020年12月-2021年9月重点用于辽宁、贵州、内蒙古、湖南等建制县隐性债务风险化解试点。

2021年10月-2022年6月再融资债券发行重点用于配合广东、上海、北京等地“全域无隐性债务”试点工作。期间再融资一般债、专项债分别约4500亿、6800亿。基于此,后续不排除有利用2.6万亿结存额度增发地方政府再融资债置换隐性债务可能,规模上限或在1.5万亿左右。

综合增量限额及结存转增额度,我们预计8-12月一般债净融资规模上限或在0.86万亿,专项债净融资规模上限或在2.21万亿。

叠加国债预测结果,8-12月政府债月均净融资上限有望达1.03万亿,较1-7月月均净融资规模提升约0.46万亿。

节奏方面,预计8-9月为政府债发行高峰时段,期间月均净融资规模或达1.1万亿。

年内政府债“后程发力”或对资金面影响相对有限,需观测配套贷款投放情况。基于前述三种渠道看:

一方面,后续政府债供给放量与财政资金吞吐错配将消耗机构超储规模,进而造成体系内资金面阶段性收紧,但央行可通过加大OMO、MLF增量续作力度,或适时降准补充机构中长期资金,缓释资金面转紧压力,下半年择机启动降准依然可期。

另一方面,更为重要的是,我们需要看到通过专项债发行能够带动宽信用进程,但这一传导机制,可能在短期内难以看到明显效果。这是因为:

1)前期贷款虚增冲量规模较大。经历1Q23“开门红”信贷高增后,项目储备消耗叠加信贷需求不足,2Q信贷投放压力加大,再现“月初回落、月末冲高”特点。信贷投放“曲率”加深背景下,月内中上旬信贷负增长压力较大,“挤水分”后下旬冲量需求较高。

2)对公贷款。对公中长期贷款虽读数较高,但预计当中经营贷占比提升,固定资产投资类贷款增长有限。贷款挪用、高息债务置换等现象仍存,实物工作量形成效率偏低。

3)零售贷款。预期尚待修复情况下,居民消费意愿不足,信用卡、车贷等场景类消费贷增长景气度较低。居民缩表诉求有所提升,按揭早偿压力仍未缓释,按揭贷款较难实现显著增长。

4)定价扭曲。目前实体经济ROE较低,风险偏好审慎,导致微观经济主体能够承受的贷款利率同样较低,政府债券发行所对应的许多市政类项目,其未来现金流能否完全覆盖债务本息存在较大不确定性,银行合意优质项目较为匮乏。

同时,大量结构性货币政策工具使用,也变相压低了贷款利率水平,加之贷款利率本身具有很强的阻尼效应,使得存贷款市场甚至出现了利率的结构性倒挂,进而导致资金空转和套利加剧。

在NIM压力加大背景下,银行基于市场化和商业化诉求,超低利率贷款投放的意愿也会相应受控。基于可比同业对标而言,在低利率环境下,银行的信贷投放策略,是稳中求进,而非激进式冒进。

在此情况下,预计政府债券发行后,形成的配套融资效率并不高,结构性流动性短缺框架机理尚未实质性形成,这样一来:政府债对资金面形成的扰动压力相对可控,短端资金利率中枢依然可能处于略低于政策利率的水平,货币金融环境趋于友好,流动性出现变盘风险并不大。

但未来流动性也并非一帆风顺,依然存在一些压力点需要适当关注,其中比较重要的点在于资金分层压力阶段性体现:

1)季末时点国股行信贷冲量力度较大,存贷增长会出现阶段性“脱节”导致,司库资金融出意愿下降,“国有行-股份行-城农商行-非银机构”传导链条上游环节资金供给阶段性不足。

2)银行体系存款增长机构分化明显,国有行基础客群扎实,信贷投放的存款派生效率高;农商行定价优势突出,揽储能力相对较强;股份行存款增长压力较大。这一情况下流动性传导链条中间环节受阻,下游机构资金相对紧张。

3)非银机构杠杆水平较高,易放大资金面波动性。截至7月28日,月内R001日均成交量7.37万亿,环比6月提升约0.96万亿。DR001均值中枢边际下行情况下非银机构加杠杆“滚隔夜”意愿升温,月末、季末资金面偏紧时点易放大资金利率波动性,提升融资难度。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序