城投新闻

Bank financial management

2023年上半年,城投发债总结

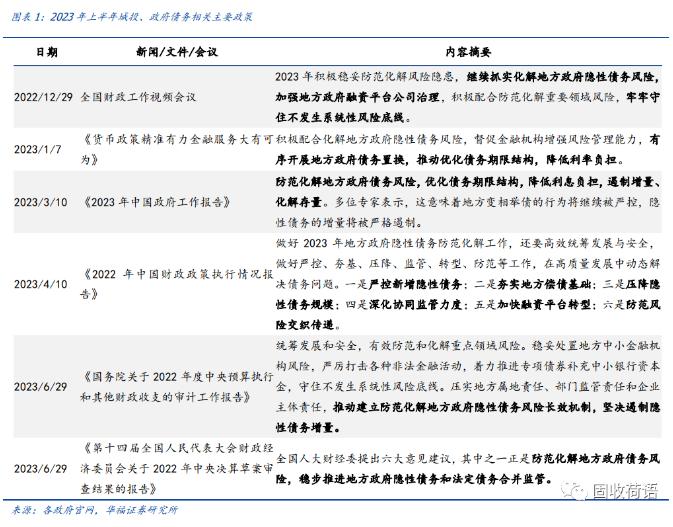

根据2023年的主要城投政策,依然是围绕着:“坚决遏制新增隐债”、“有序化解存量隐债”、“防范化债风险”等方面展开的,目前城投债市场延续2022年的态势,处于严监管周期中。

1、净融资延续下滑态势,弱城投融资更难

2023年上半年,城投市场发行3.55万亿元,相比去年同期增长12.02%;净融资1.01万亿元,延续2022年城投净融资下滑态势,同比-12.27%,我们认为在严控隐债的常态下,城投债融资条件或较难有明显改善。

从月份上看,2023年2月、3月和6月城投净融资表现较好,单月净融资规模超过2000亿元;而1月和5月净融资额到达低点,单月净融资规模不到500亿元。

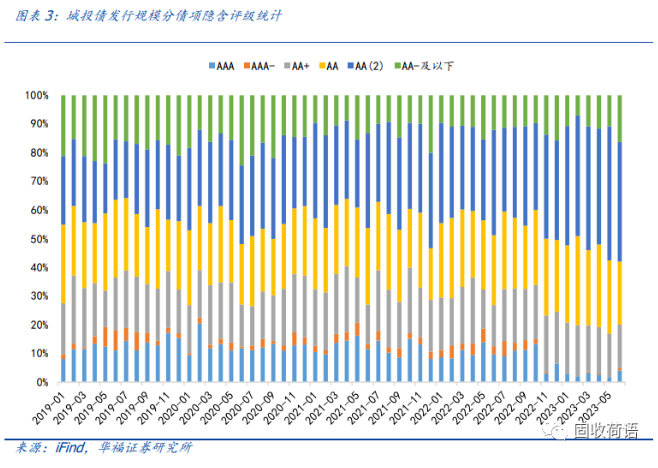

分债项隐含评级来观察城投发行规模,可以明显发现,自2020年末起低评级城投债发行占比处于一个明显走低趋势,2023年1-6月AA-级及以下城投债发行规模平均占比在11%左右,明显低于2020年的16%的水平,城投融资政策收紧对于弱城投针对性更强。

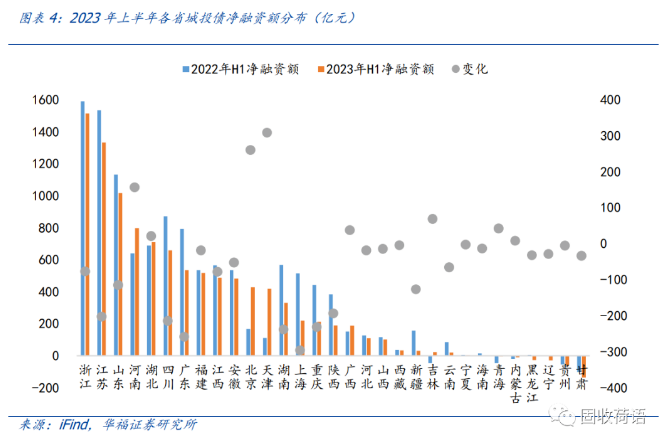

分省份来看,大多数省份城投债净融资情况较去年同期仍维持下滑态势,其中,河南、北京、天津等省份净融资情况有明显回暖,相比2022年H1增长了150-300亿元左右;

而净融资下滑的比较多的省份有江苏、山东、四川、广东、湖南、上海、重庆、陕西和新疆,净融资下滑了超过百亿元的规模。

2、融资成本呈下降态势,但相比前期低点仍有87bps空间

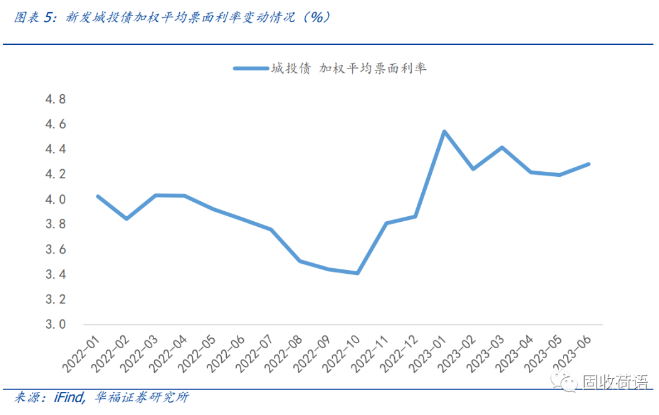

2023年上半年,城投债融资成本整体呈下降态势,但与2022年10月的低点相比,仍然有不小差距。

受“理财赎回潮”的影响,自2022年11月城投债发行票面持续上行,随着债市的震荡基本告一段落,今年新发城投债加权平均票面利率在达到峰值后开始下行,从2023年1月的高点4.54%一路下行至6月的4.28%,已下行了26bps,但相较2022年10月份资产荒的最低点仍有87bps的下行空间,我们预计2023年下半年,城投债融资成本将继续走低。

分评级来看,2023年上半年各评级城投债融资成本均呈下行态势,其中低评级债券下行更多。

2023年6月,AAA级、AA+级和AA级新发城投债平均票面分别为3.90%、4.17%和4.98%,相比2023年1月,分别回落了约6bps、41bps和54bps,低评级城投债的融资成本下行更为明显。

分省份来看,发行规模较大的省份中,上海、浙江、安徽、江西和北京等省份城投债一级票面已有明显改善,一级票面利率与去年10月的低点差距小于50bps;而宁夏、天津、广西、湖南等省则回调较慢,与前期低点仍有超过100bps的差距。

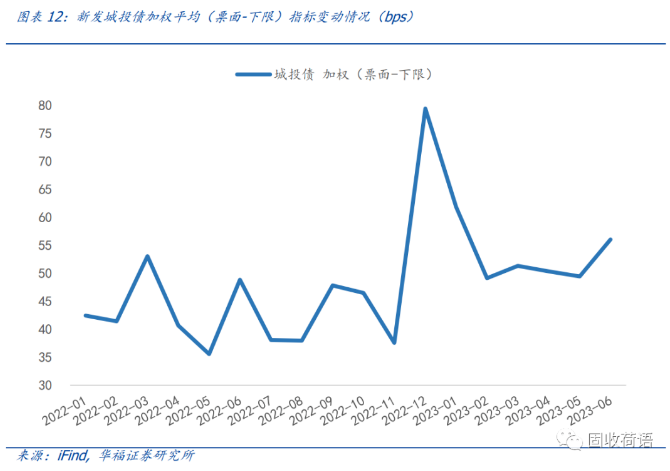

3、“一二级倒挂”利差明显降低,非市场化发行情况或有改善

“一二级倒挂”是指债券发行票面利率低于其上市首日中债估值的一种现象,这种现象在城投市场中较为常见,我们认为,债券一二级倒挂利差越大,该笔发行的市场化程度或越低,可能是由市场预期衰退或流动性压力所致。

在2022年12月和2023年1月城投债的一二级倒挂利差达到近年来峰值后,开始呈现波动下滑态势,截止2023年6月,一二级倒挂利差已降至63bps左右,相比年初降了25bps。

从省份上看,2023年Q2城投债一二级倒挂现象主要发生地区与上个季度相似,主要集中在青海、贵州、广西、云南、宁夏等省,平均倒挂利差超150bps;而上海、黑龙江、广东、甘肃、北京、福建等省,倒挂利差较低,说明此类区域内城投债发行市场化程度较高。

变化层面,青海、贵州、宁夏、陕西、河北和甘肃等省2023年Q2的一二级倒挂现象有明显改善,相比2023年Q1下降了超过50bps;而云南、辽宁两省一二级倒挂利差反而增加了超过50bps,非市场化发行情况或有增加。

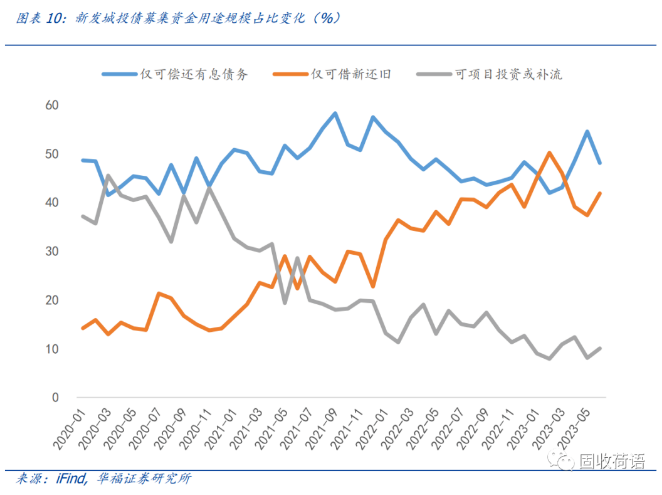

4、“仅可借新还旧”占比一路走高,城投债资金用途持续收紧

新发城投债募集资金用途自2020年起整体呈现收紧的趋势,用途为“仅可偿还有息债务”的新发城投债占比保持稳定,用途为“仅可借新还旧”的新发城投债占比呈现上升趋势。

2023年上半年,“仅可借新还旧”、“仅可偿还有息债务”、“可项目投资或补流”的新发城投债占比分别为43.44%、46.37%和10.19%,相比去年同期分别变动+8.65个、-3.14个、-5.51个百分点,城投债资金用途持续收紧。

2023年上半年,绝大部分省份新发城投债募资用途继续延续2022年的收紧趋势,其中,黑龙江、内蒙古、辽宁、宁夏、贵州、云南募资用途收紧情况最为显著,相比2022年“仅可借新还旧”占比提升了超过20个百分点;大体量省份中,广东、浙江、山东等省的募资用途也出现了较大程度的收紧,2023年上半年“仅可借新还旧”占比较2022年分别增加11.89%、10.95%和8.04%。

甘肃、西藏、安徽新发城投债募资用途有所放松,2023年上半年甘肃、西藏、安徽新发城投债募资用途为“仅可借新还旧”规模占比分别为55.16%、31.47%、28.17%,较2022年全年分别变动-40.24%、-12.42%、-4.41%。

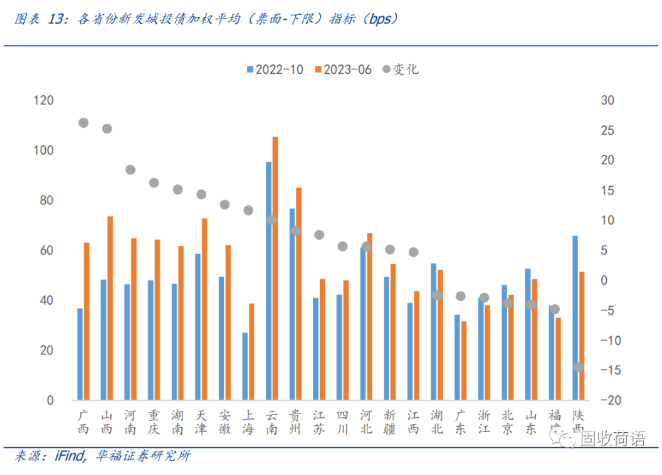

5、“资产荒”行情回归,城投债认购热情高涨

我们通过个券票面利率与投标下限的差额指标来反映市场对一级新发债券的认购热情,该指标越低,说明债券贴下限发行,市场认购热情高。

2023年上半年,随着去年末的理财赎回潮的影响逐渐消退,信用债市场情绪逐年趋于稳定,“资产荒”行情再次回归,市场对城投债认购热情高涨,城投债的(票面-下限)指标再次呈现下探行情。2023年6月,新发城投债加权(票面-下限)指标为56.03bps,相比去年12月的高点已下降23bps,有明显恢复。

各省份城投债认购热情的修复情况也有所不同,大部分省份认购热情仍弱于去年10月份。2023年6月,陕西、福建、山东、北京、浙江、广东等省份的一级市场(票面-下限)指数低于去年10月的水平,认购热情持续高涨;而广西、山西、河南、重庆、湖南等省城投债认购热情暂未完全恢复,与前期低点仍有超过15bps的差距。

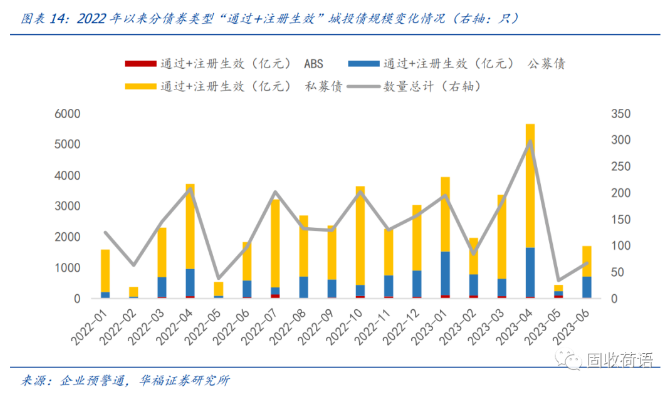

6、交易所审核“通过+注册生效”城投债规模明显增长,以私募债为主

2023年上半年,交易所审核“通过+注册生效”的城投债规模和数量较2022年同期有明显增长,债券类型依然以私募债为主。

2023年上半年共有820只城投债通过审批,规模总计17085.46亿元,规模同比增速高达65.01%。

其中,ABS、私募债、公募债“通过+注册生效”的债券规模分别为471.59亿元、11530.05亿元、5083.82亿元,债券类型仍以私募债为主。

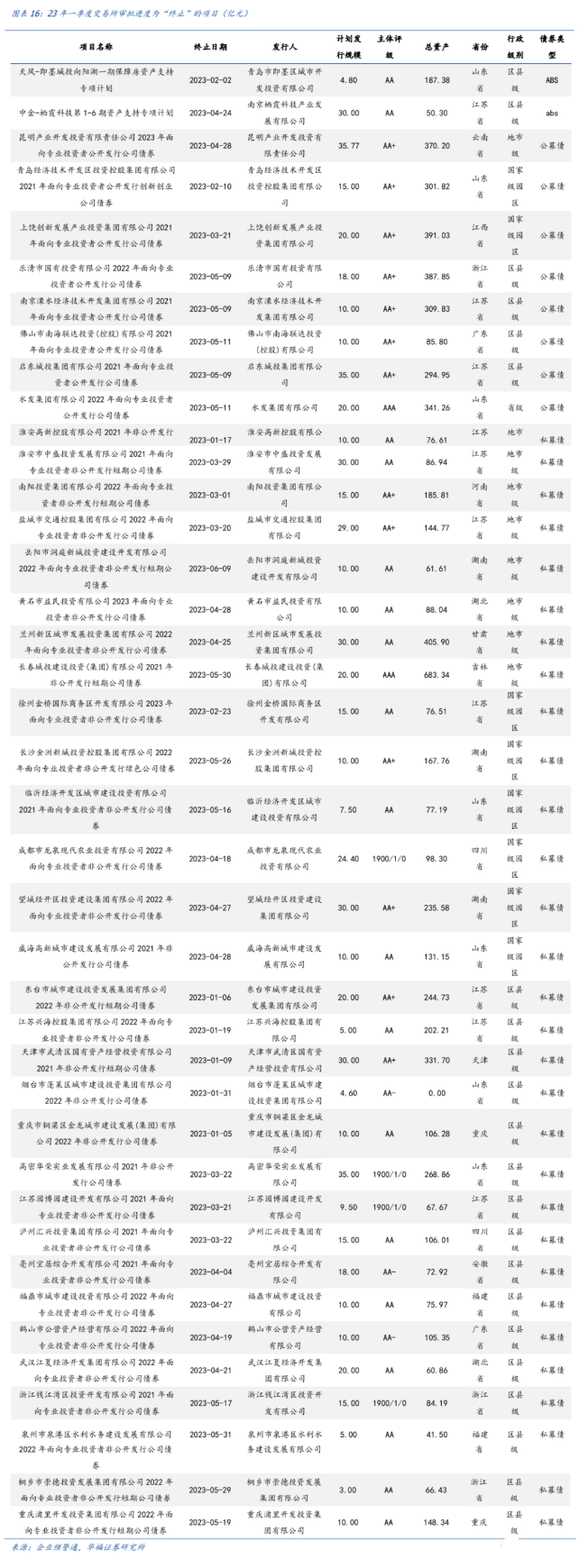

交易所审批“终止”的数量,在去年一季度到达高峰后回落,2023年一季度基本趋于稳定,二季度中期存在一定程度增长。

2023年上半年共有40只城投债交易所审批进度为“终止”,金额总计669.57亿元。

2023年一季度审批进度为“终止”的债券类型以私募债为主,主体类型主要为主体评级在AA+及以上的区县级平台。

审批进度为“终止”的40只城投债中有30只私募债、8只公募债、2只ABS,其中平台行政级别为普通区县级、国家级园区级、地市级的城投债分别有22只、8只和9只。

7、城投债取消发行规模同比大幅增长

受理财破净的影响,2022年四季度债市震荡,信用债市场出现了取消发行潮,2022年12月高点有787.21亿元的城投债出现取消发行,2023年上半年城投债取消发行规模大幅度下降,规模为1024.63亿元,但较2022年上半年比较,取消发行规模依然处于较高位置,同比大幅增长98.0%。

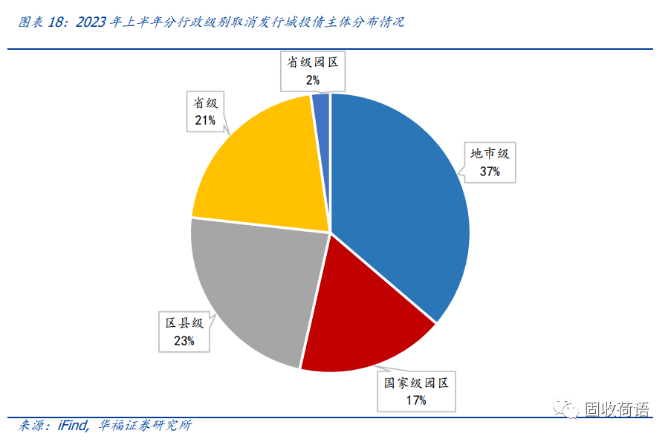

2023年上半年城投债取消发行情况主要集中在地市级平台层面。

地市级、区县级、国家级园区、省级、省级园区平台取消发行金额分别为1108.51、710.67、527.50、641.61、68.5亿元,占比分别为37%、23%、17%、21%、2%。

2023年上半年取消发行情况排名前5的省份为江苏、河南、广东、湖北、山东,取消发行额度分别为 219.10亿元、116.60亿元、61.00亿元、119.60亿元、121.75亿元。

与2022年上半年相比,绝大部分省份城投债的取消发行规模都有所增加,但陕西、上海、天津等省份城投债的取消发行规模明显减少,减少超过20亿元。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序