信托风险

Trust financing主要内容:

1、6月集合信托产品的发行有较为明显的回落,但成立情况相对稳定。标品信托产品的成立规模小幅下滑,非标信托产品的成立规模微幅上升,但标品信托产品中权益类产品成立数量及规模比重下滑明显。

2、6月非标信托产品的平均预期收益率保持稳步下行的态势。市场利率下行和实体经济融资需求不足或是主因。

3、房地产类信托新增成立规模持续压缩。监管收紧、风险高企、行业前景不明,房地产类成立规模持续低迷,住房租赁、城市改造、保障性住房等领域的新业务新模式还未能实现快速挖掘业务潜力,业务规模相对较小。

4、基础产业类信托成立相对稳定。基础产业信托业务作为业务转型期间比较重要的过渡性业务,部分信托公司还对其有一定的依赖性。目前整体风险可控,但信托公司已对基础产业信托业务有所收缩。

5、标品信托产品新增成立数量小幅下滑,新增成立规模略有下滑。6月固收类产品在标品信托产品中的优势继续扩大,投资者整体风险偏好自3月以来持续下行。

一、市场回顾

1、监管回顾

李云泽主持召开部分信托会议,听取转型建议

6月7日,金融监管总局党委书记、局长李云泽赴上海调研。在调研中,李云泽主持召开部分驻沪中资金融机构座谈会,了解机构运行及服务实体经济情况。在其主持召开部分信托、资管、理财公司会议中,李云泽听取对行业转型发展意见建议。其指出,信托公司等要按照坚守定位、回归本源、市场导向、差异发展的原则,大力培育和提升行业核心竞争力。持续提高治理水平,强化专业能力建设,加强投资者适当性管理,更好满足人民群众多层次多样化财富管理需求。

审计署摸底调查4家中央金融机构和21家信托公司

6月26日,审计署的报告披露了此前摸底调查21家信托公司的审计结果。审计署重点审计的 4 家中央金融机构和21家国有信托公司,发现的主要问题有两大方面:一是资产底数不实、管理不严。24 家金融机构通过直接少计、虚假处置、移至账外等方式,未如实反映风险资产3746.29亿元。二是违规开展业务。25家金融机构违规开展存贷、理财、 信托、保险等业务,其中银行存贷业务违规问题仍较高发,多表现为变相高息揽储、存贷挂钩、贷款审查不严等。

2、市场动向

信托业一季度利润总额大增。根据信托业协会数据显示,截至2023年1季度末,信托资产规模余额为21.22万亿元,同比增加1.06万亿元,环比增加776.90亿元。投资类信托业务规模为9.57万亿元,保持在信托资产功能分类的首位。行业累计实现经营收入279.81亿元,基本回到2021年前的水平;实现利润总额217.01亿元,同比上升93.16亿元;人均利润80.17万元,同比上升37.45万元。

保险金信托逐渐“出圈”。目前平安人寿、泰康人寿、友邦人寿等40多家人身险公司先后与中信信托、平安信托、国投泰康信托等30多家信托公司合作开展了保险金信托业务,上亿元的大单、创新场景案例频现。6月12日,大家健投与中信信托合作的“大家的家与中信信托养老服务信托系列项目”实现首单落地。根据媒体披露的相关数据,今年1至4月份,保险金信托新增规模400亿元,涉及39家信托公司、9000余个保险产品。

家庭服务信托受到信托公司热捧。新规正式实施近一个月以来,已有多家信托公司抢滩布局并落地家庭服务信托,不时涌现首单、大单。近日,渤海信托首单家庭服务信托“鸿诺1号”近日正式签约落地;6月28日,中建投信托公司正式对外发布“沃泉”家庭服务信托品牌,并成功签约落地首单家庭服务信托业务。华宝信托华东业务中心在2023年6月正式落地“华宝信托和禧齐家家庭信托”;百瑞信托于2023年4月1日上线安鑫瑞享家庭信托后,受托资金规模已超亿元;中原信托恒睿系列家庭服务信托于6月1日正式上线;五矿信托4月上线的“嘉合”家庭服务信托目前相继落地了50单,同时正在推进中的还有数十单。

部分信托公司加速探索股权家族信托。6月1日,在信托“三分类”新规正式实施当天,由江苏信托牵头主办,中国信托登记有限责任公司为会议支持单位,在南京成功召开了一场围绕股权家族信托业务的研讨会,超10家信托公司参加。6月8日,建信信托携手合作机构联合发布《2022—2023年中国家族财富可持续发展报告——聚焦股权家族信托现状与发展》。

慈善信托业务再现突破,信托财产来源日益丰富。6月1日,“桐庐县不动产慈善信托”在杭州市桐庐县民政局完成备案登记,国内首单不动产慈善信托落地。6月7日,“国投泰康信托国投公益乡村振兴慈善信托(2023)”正式备案成立,首期设立金额为8000万元。这是迄今为止中国规模最大的乡村振兴慈善信托,也是2023年内资金规模最大的慈善信托。6月29日,《中国慈善信托实务参考》一书著作权中的“著作权财产权”以信托财产形式追加进入光大信托担任受托人的“光信善·榰案木信托制度进步慈善信托”。

2、机构动态

国投泰康信托换帅。金融监管总局官网公布批复信息显示,李樱拟任国投泰康信托董事长任职资格的请示,获北京银保监局核准,同意其出任国投泰康信托董事、董事长。批复时间为:2023年6月21日。

吉林信托新增3家股东,注册资本将增至31.5亿元。6月6日,国家金融监管总局官网发布消息,吉林银保监局下发批复,同意吉林省信托有限责任公司注册资本从15.97亿元增至31.50亿元,同意吉林省高速公路集团有限公司投资入股吉林信托。

二、发行及成立情况

1、总体情况

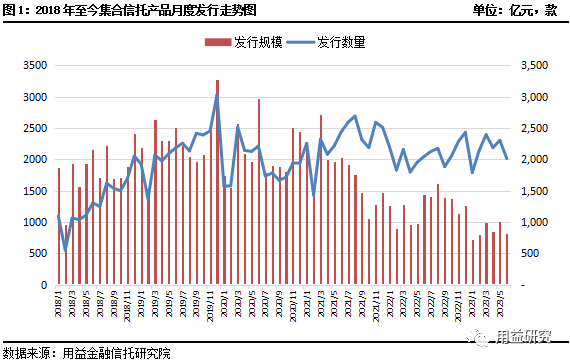

6月集合信托发行市场略有下行,发行数量及发行规模双双下滑。据公开资料不完全统计,截至2023年7月3日,6月共计发行集合信托产品2013款,环比减少291款,降幅为12.63%,发行规模818.65亿元,环比减少194.55亿元,降幅为19.20%。

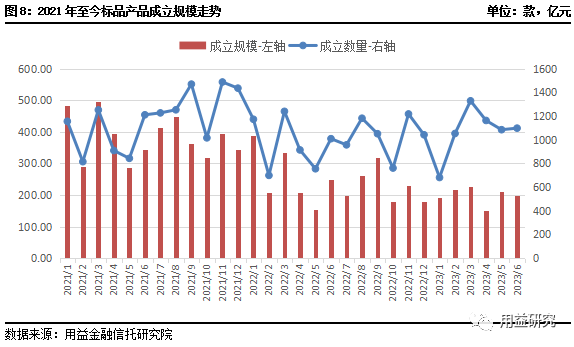

集合信托成立市场小幅下行,成立数量增加,但成立规模微降。据公开资料不完全统计,截至2023年7月3日,6月共计成立集合信托产品2148款,环比增加90款,增幅为4.38%,成立规模492.10亿元,环比减少9.84亿元,降幅为1.96%。

6月集合信托产品的发行有较为明显的回落,但成立情况相对稳定。6月是信托业务新分类施行的第一个月,业务分类新规对集合信托市场的影响暂不明显。从发行情况看,6月集合信托产品的发行数量及规模下滑,标品信托产品下行明显,6月证券市场尤其是A股市场的波动对标品信托产品发行或有明显的影响。从成立情况来看,标品信托产品的成立规模小幅下滑,非标信托产品的成立规模微幅上升,但标品信托产品中权益类产品成立数量及规模比重下滑明显。

2、成立情况分类统计

(1)按信托功能分

融资类产品成立规模占比反弹回升,投资类产品规模占比略有下滑。据公开资料不完全统计,截至2023年7月3日,6月融资类集合信托产品成立规模181.09亿元,环比增加14.06%;投资类产品成立规模311.01亿元,环比减少5.55%。从规模占比来看,6月融资类产品规模占比36.80%,环比增加5.17个百分点;投资类产品规模占比63.20%,环比减少2.40个百分点。

(2)按收益类型分

浮动收益型产品成立规模占比略有下滑。据公开资料不完全统计,截至2023年7月3日,6月固定收益型产品成立规模276.23亿元,环比增加2.19%;浮动收益型产品成立规模205.16亿元,环比减少8.74%。从规模占比来看,固定收益型产品规模占比56.13%,环比增加2.28个百分点;浮动收益型产品规模占比41.69%,环比减少3.10个百分点。

(3)按资金投向分

投向工商企业领域的信托资金规模大幅增加,投向金融及基础产业领域的集合信托产品成立情况相对稳定,投向房地产领域的产品成立规模大幅下行。截至2023年7月3日,6月房地产类信托产品的成立规模为12.75亿元,环比减少66.62%;基础产业信托成立规模156.03亿元,环比减少6.51%;投向金融领域的产品成立规模257.72亿元,环比减少1.70%;工商企业类信托成立规模65.20亿元,环比增加88.13%。

从规模占比来看,工商企业类信托产品成立规模占比大幅上升,房地产类信托成立规模占比大幅下滑。据公开资料不完全统计,截至2023年7月3日,6月房地产类信托规模占比2.59%,环比减少5.02个百分点;基础产业类信托规模占比31.71%,环比减少1.51个百分点;金融类信托规模占比52.37%,环比增加0.14个百分点;工商企业类信托规模占比13.25%,环比增加6.35个百分点。

房地产类信托新增成立规模持续压缩。6月房地产类集合信托产品成立规模下滑至12.75亿元,再创新低。监管收紧、风险高企、行业前景不明,传统的房地产信托业务目前已经是信托公司急于抽身的业务领域。受制于房企信用风险及监管政策,房地产类集合信托产品成立规模持续低迷,同时住房租赁、城市改造、保障性住房等领域的新业务新模式还未能实现快速挖掘业务潜力,业务规模相对较小。从短期来看,传统的房地产信托预计将持续下行,且是行业重点压降的业务之一,而房地产类创新业务未能实现快速增长,实现业务替代;从长期来看,房地产市场供应过剩和去化压力显著高企,未来房地产行业趋向平稳,开展新的房地产信托业务对信托公司风险管理和投研能力提出更高要求。

工商企业类信托成立大幅反弹回升。6月工商企业信托的成立规模环比大增近9成,具有一定的偶然性。从长期来看,工商企业类集合信托的新增规模整体是下行的,下行压力主要源自于传统业务的压缩。一方面,监管层对于融资类业务的压降没有放松,新分类之下融资类业务的展业空间继续被压缩;另一方面,宏观经济复苏不及预期同时面临多重内外部挑战,集合信托业务受到的影响相对更大。目前来看,投向工商企业领域的信托业务的增长点主要集中在资产证券化和破产重整服务信托业务,集合资金信托业务短期内大幅增长的可能性不大。

基础产业类信托成立相对稳定。6月基础产业类信托成立规模同比下滑6.51%,规模占比仍在三成左右。基础产业信托对部分信托公司仍是重要的支撑业务,在5月出现明显的下行之后,6月基础产业信托业务的成立规模下滑有减缓的情形出现。三年疫情之后,地方财政收入降温,叠加存量债务到期集中,部分弱资质地方城投再融资压力加大,甚至于部分强资质地方城投公司也出现资金链紧张的情况。基础产业信托业务作为业务转型期间比较重要的过渡性业务,部分信托公司还对其有一定的依赖性。从兑付情况来看,基础产业信托目前整体风险可控,兑付没有大的危机事件发生,但信托公司已对基础产业信托业务有所收缩。

6月成立的基础产业信托产品中,资金投向相对集中。从成立数量看,陕西省、江苏省和山东省仍是热门地区,成立数量分别为148款、124款和102款,合计数量占比达到55.33%,环比增加5.93个百分点;从成立规模来看,陕西省、江苏省和山东省分列前三,成立规模分别为36.38亿元、33.02亿元和17.34亿元,合计规模占比达到55.74%,环比增加15.04个百分点,投向陕西省的信托资金有明显的增加。另外,投向重庆市、四川省、湖南省、浙江省和河南省的集合信托产品成立数量均超过10款,但成立规模均不足10亿元。

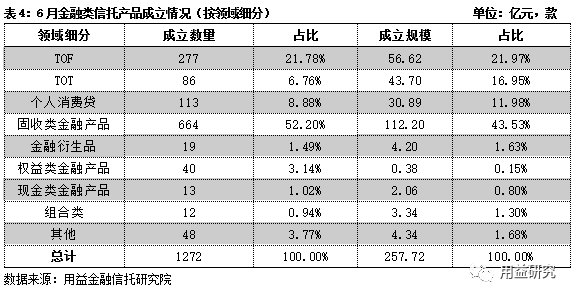

金融类信托产品成立维持稳定。据公开资料不完全统计,6月金融类信托产品成立规模257.72亿元,占比超过五成。金融领域是信托公司在集合资金信托业务中最为主要的展业领域,主要包含标品信托业务、个人消费金融以及部分TOT业务。其中,标品信托业务保持较高水平的成立规模,是金融类信托产品成立维持稳定的重要支撑。

从领域细分来看,标品信托产品仍保持绝对优势,固收类和TOF产品在成立数量和规模方面有明显优势。据不完全统计,6月投向固定收益类金融产品的成立数量为664款,数量占比达到52.20%,成立规模1112.20亿元,规模占比为43.53%;TOF类产品次之,成立数量277款,数量占比21.78%,成立规模56.62亿元,规模占比21.97%;消费金融信托业务成立数量113款,数量占比为8.88%,成立规模30.89亿元,规模占比为11.98%。

三、非标业务成立情况

1、总体情况

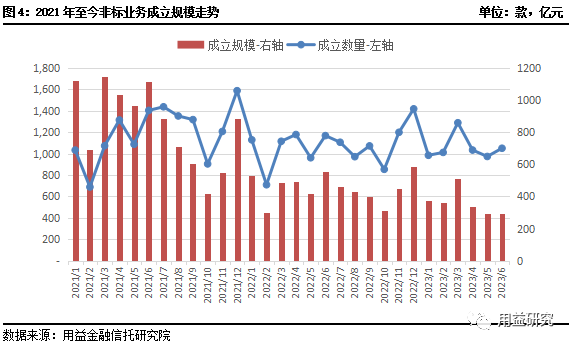

6月非标类信托产品成立数量有所回升,成立规模微幅增加。据公开资料不完全统计,截至2023年7月3日,6月非标类信托产品成立数量1050款,环比增加7.91%,成立规模292.88亿元,环比增加0.16%。6月房地产类信托成立大幅下挫,而工商企业信托业务大幅回升,基础产业信托成立规模相对稳定,6月非标信托产品整体成立情况稳中有升,业务整体下行的趋势有所缓解。由于市场的变化和监管的要求,非标信托产品的处境较为困难,信托业务分类新规落地后,非标信托业务在监管划定的赛道中难有表现机会。

2、期限收益分析

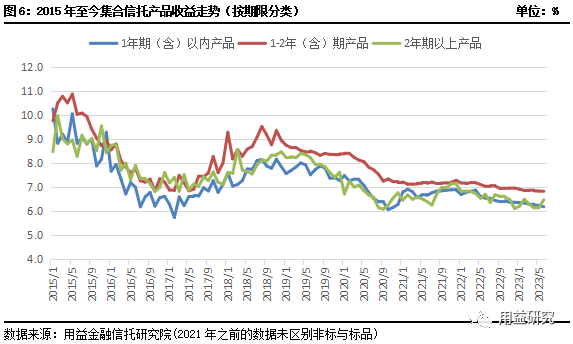

6月非标信托产品的平均预期收益率保持稳步下行的态势。据公开资料不完全统计,截至2023年7月3日,6月非标信托产品的平均预期收益率为6.56%,环比减少0.03个百分点;产品的平均期限1.72年,环比延长0.02年。

央行引导市场利率和实体经济融资成本下行是非标信托收益下行的重要影响因素。6月,在稳增长的政策指引下,为提振市场信心、鼓励投资和消费,降低实体经济的融资成本,商业银行相继下调存款利率,人民银行开启降息之路。13日,央行先后下调公开市场逆回购(OMO)利率、常备借贷便利(SLF)利率;20日,贷款市场报价利率(LPR)下降10个基点。央行通过降低金融机构获取资金的成本和引导贷款利率下行的方式,切实地推动实体经济综合融资成本下降,对非标融资业务的收益有着直接的影响。

宏观经济走势疲软与实体融资需求不足同样影响非标信托产品的收益。目前国内经济修复仍然面临压力,企业信贷需求相对较为疲弱,实体融资需求不足。5月社会融资规模增量为1.56万亿元,同比减少1.31万亿元,经济修复速度放缓,6月的社融数据可能会弱于去年同期。国内经济动能不足,企业对于经营预期仍存担忧,主动扩产经营的意愿不强,导致融资需求走弱,信托资金可投的底层资产仍相对不足,加上监管的影响,非标信托产品的收益下行的可能性较大。

(1)各期限产品收益情况

分期限来看,1年期(含)以内产品平均预期年化收益率为6.19%,环比减少0.06个百分点;1-2年(含)期产品平均预期年化收益率为6.81%,环比减少0.03个百分点;2年以上期限的产品平均预期年化收益率为6.48%,环比增加0.32个百分点。

(2)各投资领域产品收益情况

据公开资料不完全统计,截至2023年7月3日,6月金融类信托产品的平均预期收益率为5.60%,环比增加0.09个百分点;房地产类信托产品的平均预期收益率为7.07%,环比增加0.27个百分点;工商企业类信托产品的平均预期收益率为6.07%,环比增加0.07个百分点;基础产业类信托产品的平均预期收益率为6.69%,环比减少0.05个百分点。

四、标品业务成立情况

1、整体情况

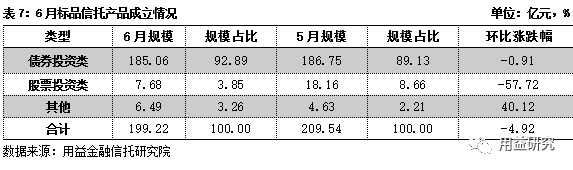

标品信托产品新增成立数量小幅下滑,新增成立规模略有下滑。据公开资料不完全统计,截至2023年7月3日,6月标品信托产品成立数量1098款,环比增加1.20%,成立规模199.22亿元,环比减少4.93%。从成立数量看,6月标品信托产品的成立数量略有增加,整体保持相对稳定;从成立规模来看,6月成立规模仍维持在200亿元线附近,没有大幅的波动。但是6月标品信托产品的内部结构有较为明显的变化,固收类产品数量及规模的比重进一步上升,权益类产品数量及规模环比大幅下滑。其中,固收类产品成立规模维持在185亿元线附近,较上月下滑仅0.91%;权益类产品的成立规模下滑至7.68亿元,环比下滑57.72%。

从资产配置来看,6月固收类产品在标品信托产品中的优势继续扩大,投资者的风险偏好自3月以来持续下行。证券市场的波动对标品信托产品的影响明显,今年上半年股票市场指数走弱,债券市场的成绩亮眼,导致权益类产品的净值表现不佳,投资者信心不足,对权益类产品投资热情下降,债券投资类产品对比混合类及权益类产品的优势进一步扩大。6月A股市场仍在震荡筑底中,估值回到历史低位,股市情绪已接近历史底部水平。下半年,逆周期调节政策持续发力,企业盈利有望走出底部,可能为权益市场带来提振的基础,权益类产品或有大幅回暖的可能。

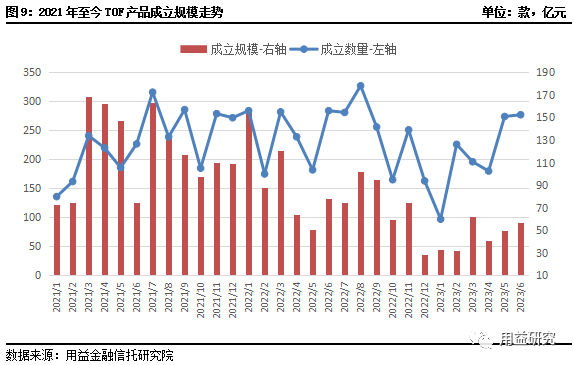

6月TOF产品成立数量小幅增加,成立规模明显增长。据公开资料不完全统计,截至2023年7月3日,6月TOF结构的标品信托产品成立数量277款,环比增加1.09%;成立规模56.62亿元,环比增加14.62%。

2、按产品类型

固收类产品成立数量占比继续上行。截至2023年7月3日,固收类产品成立数量占比88.71%,环比增加1.98个百分点;混合类产品数量占比4.01%,环比增加0.50个百分点;权益类产品数量占比7.01%,环比减少2.48个百分点。从规模来看,6月固收类标品信托产品成立规模185.06亿元,环比减少0.91%;混合类产品成立规模5.99亿元,环比增加38.98%;权益类产品成立规模7.68亿元,环比减少57.72%。

3、按投资策略

债券策略成立数量占比继续上行。据公开资料不完全统计,截至2023年7月3日,6月债券策略产品的数量占比77.87%,环比增加1.10个百分点;组合基金策略产品数量占比8.38%,环比减少0.75个百分点;股票策略产品的数量占比5.10%,环比减少1.81个百分点。2023年1-6月债券策略信托产品的成立规模合计902.12亿元,光大信托、上海信托和财信信托成立规模分列前三,分别为136.31亿元、116.95亿元和83.81亿元。

五、产品运行情况

1、产品逾期/违约情况

据公开资料不完全统计,截至2023年7月3日,6月共有信托违约产品29款,涉及金额92.31亿元。其中,房地产信托违约产品18款,涉及金额67.29亿元。6月信托产品的违约事件维持高位,风险事件主要集中在房地产领域,但基础产业信托也有较多的风险事件产生,投资者应有所警惕。

2、产品兑付情况

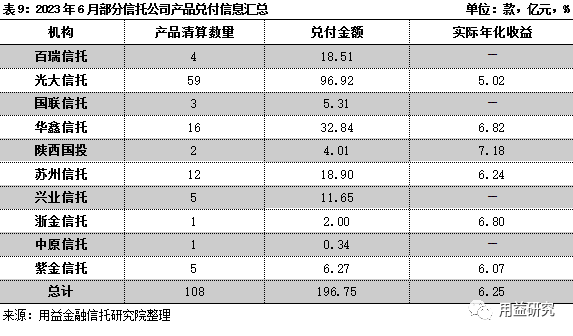

据公开资料不完全统计,截至2023年7月3日,6月共有10家信托公司清算兑付108款集合信托产品,兑付金额196.75亿元,平均实际年化收益率为6.25%。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序