城投新闻

Bank financial management1、极简版债券定价逻辑

债券的定价逻辑,可以用几句话全部讲明白。

对利率债而言:债券收益率曲线短端定价主要看资金面;债券收益率曲线长端定价主要看经济基本面(只选1个,就是经济增速;选2个,把通胀加进来)。

如果你问我债券收益率曲线中端呢?结合短端定价因素和长端定价因素一起看。

对信用债而言:以上利率债定价逻辑完全适用,另外再加上信用风险(或者表述为信用利差)。

在实务中,我们做债券策略分析时考虑的因素会多一些,包括经济增速、通胀、货币政策和财政政策、资金面松紧、供给和需求、机构情绪/行为、信用风险等。在过去,也会出现单个因素成为债券行情决定因素的时候,比如2013年的“钱荒”就是资金的极度紧缺导致整个收益率曲线大幅上移,甚至一度形成收益率曲线的倒挂,但从2014年开始“钱荒”对经济的损伤就愈加明显,长债收益率又走回了经济基本面决定的逻辑里。

2、债券策略的内核:2个半因素

我把债券策略的内核总结为:久期、杠杆、信用水平。久期是杠杆的一种形式,反过来,杠杆也是久期的一种形式,所以,上面的3个因素被我称为2个半因素。

杠杆和久期在一定程度上可以达到(注意,并不是完全达到)同样的操作效果,比如你看好接下来的行情想加一倍杠杆买入10年期国债,那不加杠杆直接买入一笔30年国债会有类似的效果,反过来操作也是一样的道理。

我们经常听到的一个说法,债券投资想创造更多收益的“三板斧”,拉长久期、加杠杆、信用下沉。

3、债券投资的十八般兵器:债券策略简介和评述

讲清楚了债券的定价逻辑,也说明了债券策略的关键点,自信地讲,所有的债券策略,都可以在这个范围内拆解清楚。

接下来我们对主要的债券策略做些介绍和评述。

1)配置策略:买入并持有

这个策略咋听起来是最“小白”的策略,账户有钱就买买买,然后持有到期。不过这个策略却是债券市场头部大型机构常用的策略。以工商银行为例,按年报披露的2021年底持仓债券数据,工行表内一共持有8.8万亿元境内债券,而境内人民币债券的存量规模总计才138万亿元,即便工行有意愿,市场流动性也很难支撑这样的规模频繁换手交易。

策略点评:这个策略在一定程度上是被动形成的,单个机构占全市场的比例太高,市场交易流动性已经无法支撑比较高的换手率。管理这样组合,久期和杠杆一样是可以灵活使用,而且核心点就是在于管理组合的久期和杠杆。这类机构对信用债券的投资就很谨慎,往往只会买入足够安全的信用债,在持仓过程中如果发现信用风险也会及时卖出,而不是一味地强调持有到期。

2)交易策略

交易策略,或者被称为波段交易策略,就是交易员根据对债券行情的判断而高频率买入卖出的策略。最频繁的交易可以是日内不断买入卖出,但除非遇到宏观数据发布窗口或者重大消息否则一天以内的行情波动是很窄的,所以交易员经常会拿出一部分债券并不着急卖出,把时间窗口拉长了再卖出,就会变成基于一段行情波段的交易。

策略点评:交易策略一般会选择全市场最活跃的债券不断买入卖出,最活跃的债券往往是新发行的国债或者国开债,存量规模大,每天能有数百笔成交,所以能支撑频繁交易。这个策略盈利的关键就是交易员对行情边际变化的感知能力,判断能力越强越有可能赚到钱。对绝大部分交易员而言,双边震荡的行情更容易盈利,因为在债券收益率单边下行的行情中持有是最佳盈利策略,而收益率单边上行的行情中虽然亏损金额不及配置户,但往往也会亏损,比如2013年下半年“钱荒”的行情中爆仓的交易盘比比皆是。

3)撮合

撮合,严格意义上并不能称之为一种策略,而是一种中介业务。所谓撮合就是找到同一个债券的买家和卖家,尽力达成成交,赚取买价和卖价之间的价格差。

撮合并不是上面提到的波段交易策略。因为撮合虽然也需要使用账户资金进行交易结算,但买卖是匹配好的,所以无风险敞口,不同于需要交易员判断方向的波段交易策略。

我单独拿出来分析,是因为被客户多次问及。

策略点评:债券市场在场外即使是口头达成的成交意向,可执行性也是非常强的,一旦确认成交要素后被毁约的概率很低,所以你问我撮合的风险在哪里,我们可以认为基本上没啥风险,稳稳的是利润。所以对撮合业务的分析在于其他方面。首先,市场中撮合业务好做吗?不好做,妥妥的红海。债券市场有5家官方许可的货币经纪公司,每家都有数百名broker,已经包揽了债券市场每天成交的绝大多数成交,特别是流动性最好的利率债和高等级信用债,剩下的多数是不太容易达成交易的信用债。基本上每个券商(包括大家熟悉的头部券商,更不要说中小型券商了)都有交易员从事撮合交易,买卖虽然不容易达成,但报价信息还是相对透明的,其结果就是每个做撮合的交易员不但不会频繁达成交易,而且每笔交易的价差都不会很高。我们能见到这个市场有个别很厉害的撮合交易员,很能帮忙谈判价格,成交笔数就比较多,但这样的人就很稀缺。其二,撮合业务的激励。既然这样辛苦,自然是需要比较高的激励,市场机构中能见到50%上下的个人提成比例。即使激励比例很高,因为金融机构需要对奖金做递延发放,业绩好的交易员个税也是很高的,所以一些人转成了去发行一个资管产品专做撮合交易,能回避掉这两个问题。

这里就是问题的核心点,很多客户问到这里,一定是以为能买到这样的资管产品。很遗憾,一般的客户是不可能买到这样的资管产品的。因为这样的账户并不需要多大的规模,1000多万的规模就可以正常运作了,债券单笔交易3-5000万算是正常交易金额,可以拆成多笔交割,所以1000多万就够了,对一个优秀的撮合交易员来说是比较容易解决资金问题的,他根本没有动力去扩大产品规模,因为产品规模越大,撮合利润都被稀释了。我没有办法理解哪个撮合交易员愿意把撮合利润贡献给募集到的基金产品,也想不到他有什么动力以这个策略不断扩大产品规模。

4)套息策略/杠杆策略

债券本身是低波动的资产,那就有人想要放大波动性。常用的方式有2种,一种是纯债加杠杆,一种是直接用国债期货操作。因为国债期货不是所有机构都有交易权限的,所以在实务中用纯债加杠杆是非常常用的策略。

我们举个简单的例子来说明杠杆策略操作的模式。

步骤1:账户有1亿资金,买入1亿的债券A;

步骤2:以持仓债券做质押,融入0.5亿资金,这个过程是借入回购资金,资金到账后再买入0.5亿的债券A;

步骤3:回购资金是有期限的,比如1天或者7天这样的期限,在回购资金到期的当天,再续借一笔回购资金,将杠杆滚动下去,称为滚杠杆;

步骤4:如果要结束这个操作,可以卖出0.5亿的债券A,归还回购资金,解除杠杆。

如果债券收益率是3%,回购利率是2%,这样就有1%的息差。在资金宽松的时期,息差会被不断压缩,交易员为了交易能赚取更多的利润,一般会主要依靠一天期限(隔夜)资金滚动融资,也就是大家所听说的“滚隔夜”。

策略点评:耳熟能详的一句话“杠杆是把双刃剑”,在债券市场一样适用。套息策略在资金宽松和资金平衡的状态下都是能有一定的套息利润的,但一旦资金面收紧,融入资金的成本上行,持仓债券收益率跟融资成本就可能倒挂,甚至在资金极端紧张时,难以续借资金,还需要被迫卖出持仓债券,在这个环境中卖债一般都是挥泪甩卖,这就是这个策略的风险。隔夜,隔夜,只隔一夜就会到期的资金,在“钱荒”时带给无数的投资经理和交易员噩梦。不过,任何市场赚钱都是很难的,蚊子腿也是肉,所以套息策略是债券市场最常用的策略之一。

5)(融出资金)回购策略

有人做套息交易,就需要有另外的人向他融出资金,这是交易的双方。我们接下来讨论的就是将账户资金融出给其他机构,获取回购利息的投资策略。

这也是一个常用的策略,特别是货币基金、银行管理的灵活申赎型理财产品会经常采用。我们可以看下天弘余额宝基金,按披露的信息,2022年一季度末的资产分布中有27.49%的比例是融出资金的回购策略,就是我们说的本策略,还有62.04%的比例做了银行存款,10.47%的比例买了债券(主要是商业银行发行的存单)。

这个策略除了平时融出资金的利率高低之外,大家最关注的还是风险点是什么?主要的风险点有2个,其一,抵押物不足值的风险。这类融出资金的回购交易,是有抵押物的,抵押物是债券,如果债券出现了信用风险事件,债券的市值低于所融出资金的金额,就有了抵押品不足值的风险。碰到这样的事情也要看对方是什么机构,如果对方是银行自营或者券商自营,大可不必担心,对方银行或者券商公司所有资本金都是交易的履约保障,但如果对方是个资管产品,不管管理人自身的资本有多么雄厚,在法定意义上还是以资管产品的净资产为限对交易进行履约的。其二,交易对手方风险。你的账户因为有赎回或者调整了策略要去买债,就需要终止回购交易,但碰到货币市场资金紧张的时候,对方却找不到新的回购资金,就可能出现回购违约。

所以,回购策略的核心风控点,一是交易对手方的履约能力,二是被抵押债券的资质。当然,风险和收益也是对称的,大型商业银行自营账户以国债为抵押品融入资金的时候,融资利率当然也是最低的。交易对手方的机构越小、押品债券资质越弱,需要支付的融资利率就越高。

策略点评:我时常被客户问起这个策略的风险,以上的表述已经把业务的要点讲出来了,接下来我们看下每天成交的回购利率均价,我选几个主要的品种,全部是今年上半年每个交易日回购利率的平均值,DR007(商业银行以利率债作为抵押物融入资金)的平均利率是1.91%,GC007(上交所竞价系统质押式国债回购)平均利率2.15%,R007(上交所质押式协议回购)平均利率4.28%。如果你能通过这个策略获得7%甚至9%的收益率,你可以想象下这个交易的对手方和所抵押的债券的安全性够不够,我不是说这一定会出现多大的问题,毕竟风险只是可能发生、也可能不会发生的事情。再换个角度看,如果有机构愿意长期持续接受7%以上的融资成本,那他需要买多高收益率的债券才是划算的生意。

6)久期策略

很多人提到久期的概念就会头疼,不知道应该怎么样去理解久期,如果真的难理解,大可不必深究计算公式,你就把久期和债券的剩余期限类似看待就行了,毕竟这二者是强烈正相关的。

债券的计算类软件很好用,投资经理都不会去手工计算久期。我们用久期还是刻度整个组合的利率风险(利率上或者下的时候组合的盈亏幅度),有一个“大拇指法则”,一个债券的久期是8年,则这个债券收益率每上行100BP,亏损幅度是8%左右;这个经验法则对一个投资组合也是一样的,如果一个组合的久期是2年,债券收益率每上行100BP,账户的亏损幅度是2%左右。

我在这里还是要说明一个大家常常碰到的误区,投资利率债是不是没有啥风险?结论是,只是没有违约风险,投资风险也未必小。以10年期国债为例,久期是8年左右,收益率上行100BP时的盈亏是-8%,这对债券策略而言也不是小回撤。

策略点评:提到久期策略,会经常见到介绍哑铃型、梯形和子弹型的策略类型,就我个人而言,我并不会去想我的策略是什么形状的,而是会想短债的持仓风险是什么、中端持仓风险是什么、长债的持仓风险是什么、整个组合的久期是否合适。总的来说,久期是一个很重要的概念,在债券走向牛市之前,拉长久期;在债券走向熊市之前,把久期降到足够短。

7)骑乘策略

我纯粹是为了把可能的债券策略都列出来,才专门去说骑乘策略的,这类内容都是教科书才喜欢去描述。

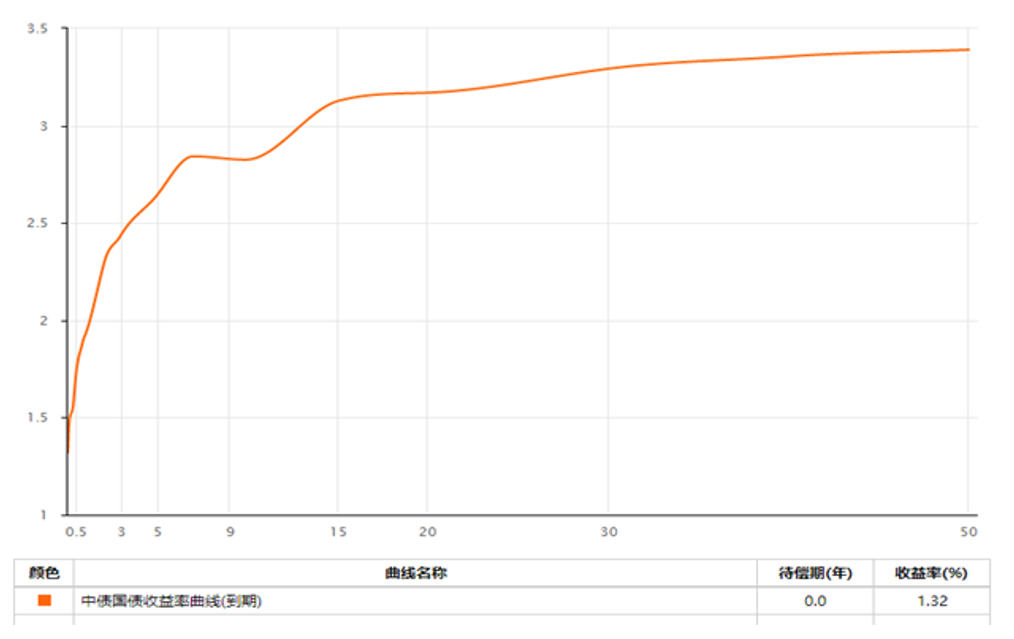

图2:国债收益率曲线图(横坐标是债券剩余期限,纵坐标是债券收益率)

上图是我从中债网截屏的国债收益率曲线形状,横坐标是债券剩余期限,纵坐标是债券收益率,这是一个典型的债券收益率曲线形状。

所谓骑乘策略,就是选择曲线上面收益率下降最快的一段,买入后持有一段时间,等期限变短以后可以以更低的收益率卖出,这样除了持有期享有票息外,还有价差收益。比如上图曲线上,可以买入3年期国债(收益率2.4%)持有2年,债券会变成1年期,如果此时1年期国债收益率还是1.7%的话,卖出就会有价差盈利。

策略点评:这个策略颇有刻舟求剑的味道。能盈利的前提是你愿意持有一段时间,等你要卖的时候,债券收益率曲线还不能有太大的变动。如果整体利率上行很快,那因为持有债券的久期长,也会有比较大的亏损。

8)利率债策略

我第一份工作的时候有大量的利率债配置和交易,但坦白说,我现在很少去碰利率债。利率债有很多优点,比如,没有违约风险,交易活跃,每天买卖几百亿的利率债都是可以实现的,但优点背后的缺点也很显著,本身债券收益率很低,所以经常会人为地通过加杠杆去放大波动,你赚到的钱是别人亏掉的或者少赚的,而债券市场都是金融机构,所以谁生谁死在游戏结束前难有定论,而且利率债的期限长,久期风险是很突出的,在债券熊市中持仓利率债的投资者经常会有大额亏损。

我们来回答几个问题就能进一步了解这个策略。

什么机构主要做利率债,什么机构比较适合做利率债?大型的商业银行和保险公司适合做利率债,因为他们的资金成本低,负债结构稳定。对商业银行而言,配置利率债不仅仅是为了盈利,这部分流动性高的资产从全行的角度看是流动性备手,在银行需要资金的时候不管是通过找其他金融机构回购融资、还是向央行融资、还是卖出后回款,都能在短时间内回款交给总行。还有一些小型的城商行、农商行和信用社,因为监管不允许他们投资信用债,所以只能投资利率债,这是监管约束的结果。

在什么情况下利率债能挣大钱?宏观拐点。在经济走向衰退的大拐点,因为利率债的久期可以拉的很长,久期为王,你可以买入50年期的国债,而信用债超过10年期的债券都极少,这种时刻利率债的优势突出。

利率债的最大劣势是什么?债券票面收益率低。在几乎只能做多的策略里,你挣钱和亏钱的可能会很均衡,拉长了看,大部分利率债投资经理的业绩会贴近利率债的票面收益率。

有没有常年靠利率债挣钱的人?有,但极少。常见在外资行和中资券商的交易台。以我见到的样本,100个投资经理里面只有1个能依靠利率债在多数年份盈利,而即使这样的高手在2013年和2017-2019年都有严重的亏损。

策略点评:这个策略适合资金成本低、负债稳定的大型金融机构。如果你碰上了常年依靠利率债稳定盈利的人,并且你检验过了他的业绩确实如宣传的一样,那恭喜你,你碰上了高手中的高手。

9)信用债策略

信用债的缺点也是摆在纸面上的,就是有信用风险,你买入一个债券肯定是奔着在债券到期日能顺利拿到本金和利息为目标的,但如果企业陷入了困境,就无法兑付,这就是债券违约。

做投资经理的时间越久,我越没有自信讲出来哪个策略才是好策略这句话,可能真的并无好策略一说,只有最擅长的策略,才是最适合的策略.

守朴资产的主策略,就是信用策略,轻度叫信用下沉,中度叫高收益债策略,重度叫困境策略,我们主要做轻度和中度。

我们选择这个策略,最看重的点,一是信用债能提供一个不错的债券收益率,比如6%,在金融市场不知道有多少投资经理无法稳定取得这样的收益率。除了票面利率,还经常能找到折价债券的机会;二是我喜欢金融市场投资的一点是,成败有明确的判断标准。我做对了,在债券兑付日能拿到本金和利息,我看错了,就会逾期。想想股票市场奉行价值投资的投资经理们就没有这么幸运,即使分析的再有道理,价格体现价值也需要看行情能否配合。还有我相信绝大多数人的工作也不满足这条标准,你认为做的很好,可能还经常被骂,你也不知道如何反驳;三是我们以自己的专业知识去面对信用风险,去管理信用风险,金融市场本来就没有免费的午餐,如果随便买卖都能有好的业绩,就体现不出专业水平的差异。

10)事件驱动策略

利率债和信用债都有这样的策略。在宏观数据发布的窗口期、人民银行降准、降息的窗口期是利率债事件交易的机会,而债券发行企业爆出的负面事件可能会导致债券收益率飙升,这是信用债的事件驱动机会。

在我看来,事件驱动策略不但是第一时间获取信息的能力,我见到的能赚到大钱的人,还是对基本面有深入研究的人。就比如民企老板出现负面事件时,你是否敢下重注,根本上还是基于对这个企业信用基本面有几成的把握,只要企业资产够好,老板从老张换成老李,一样是愿意还债的。

11)可转债策略、国债期货、CDS等衍生品策

这几样策略放到一起点评。

国债期货就是利率债的策略,使用保证金交易的期货品种,杠杆够高,策略要点还是选择期限和判断交易方向。

CDS是信用策略,背后是违约概率的分析。

可转债,因为这几年交易价格都比较高,股性体现得比较强,受正股的影响大。如果交易价格大幅低于100元时,可以按纯债违约风险进行分析,但这样的机会在过去出现的次数比较少。

12)条款套利

信用债经常会设置各种条款,包括担保、回售权、赎回权、触发回售、交叉违约等等。

之所以会有条款套利,还是债券定价未能充分体现条款可能带来的收益或者未能体现风险,属于精细化研究之后发现的市场错误定价机会。

我介绍了12种债券策略,已经比较全面,策略的要点可以在久期、杠杆、信用水平这3个内核要素里去寻找,然后再去把握策略的操作方法。如果大家有其他疑问,今后还可以多交流。

祝愿您投资顺利!

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序