来源:谭谈债市

2024开年,市场便有这样的困惑:今年信用债的方向在哪,买什么?尤其是城投这类品种,经历了去年的一揽子化债,投研和供需格局发生了较大变化,资产端跌不动,然负债端却仍面临压力,何解?

本文聚焦于市场这一困境,围绕以下几个方面展开:

(1)信用债涨到什么位置了,是否有超涨,有哪些结构性特征?

(2)涨跌因素如何评估,2024会如何?

(3)防守反击战略,如何执行?

首先,我们回顾化债以来的信用债行情:

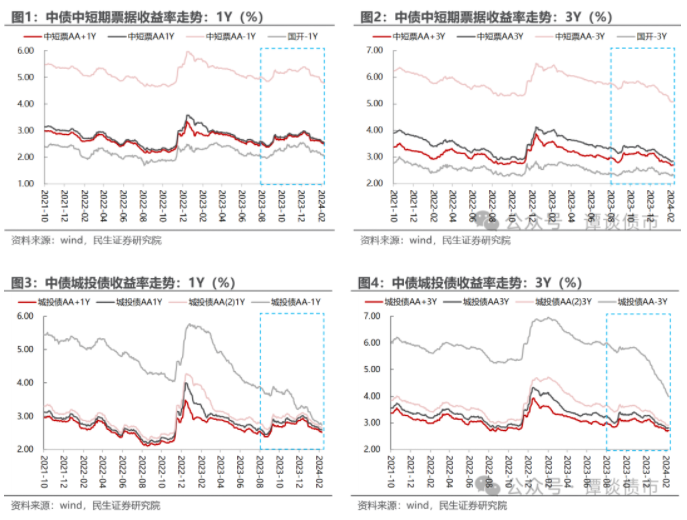

2023年8月起,一揽子化债政策点燃了市场,叠加月内超预期降息,信用票息进一步压缩,尤其是此前的高票息资产。

2023年9月-11月,受政策面、基本面,尤其是资金面影响,债市持续调整,相应的,信用债收益率总体呈现震荡抬升趋势,尤其是短端。

相较之下,城投债收益率调整幅度弱于信用债整体,受益于一揽子化债政策及其此前的高票息属性,尤其是隐含AA-的高息城投债,收益率进一步逆势下探,但彼时主要仍集中在短端。

2023年12月中下旬以来,跨季资金面转松、存款利率调整、降准预期落地等多因素推动之下,债市持续走强。

信用方面,短端利率下探之外,3年期及以上的长端收益率亦有显著下行,信用利差、等级利差、期限利差均压缩至历史低位。

1、城投债“下了”多少?

聚焦城投债,我们对比当前(2024-02-09)和化债行情开始前(2023-07-31)的城投债估值和信用利差情况:

整体来看,城投债收益率下行2-233bp不等。其中:

(1)中高等级1Y短端债项收益率下行2-5bp,整体变动不大,主要系2023年四季度债市调整期间短端利率有所走高,并且此前绝对票息水平并不算高;然对于中高等级而言,长端下行幅度高于短端,开年以来,城投拉久期现象明显。

(2)隐含AA(2)和AA-城投债收益率变动同中高等级债项相一致,但整体收益率下行幅要高于中高等级债项,尤其是AA-城投债。

在短端收益率及利差几无压缩空间的情况下,弱资质主体拉久期现象在开年以后表现得更为明显。

进一步分区域观察:

整体来看,12个重点省份城投债估值下行幅度显著高于非重点省份。

具体来看:

(1)12个重点省份中:

青海城投债估值整体下行幅度最大,达629bp;得益于估值的大幅下行,此前隐含评级在AA-以下债项期间上调至AA-(由于隐含评级跟随计算节点变动,故细分项下无数据)。

云南及天津城投债估值整体下行幅度约在300-400bp,且区域内结构相似,中高等级短端及AA-债项表现突出。

贵州、辽宁、宁夏、广西、黑龙江、吉林、重庆等区域城投债估值整体下行幅度在100-300bp,其中贵州及重庆AA-城投债估值下行幅度较大。

甘肃、内蒙古城投债估值整体下行幅度不足100bp,区域内发债主体也相对较少。

(2)19个非重点省份中:

河南、山东、湖南等区域城投债估值整体下行幅度均在100bp上下,其中山东隐含AA-债项估值下行幅度最大,逾300bp。

陕西、江西城投债估值整体下行幅度在70-90bp,其中江西隐含AA(2)债项估值下行幅度高于陕西,陕西则主要为2年内隐含AA-债项表现突出。

山西、四川、湖北、新疆、河北等区域城投债估值整体下行幅度在50-70bp;西藏、安徽、海南、江苏、浙江、福建等区域城投债估值整体下行幅度在20-50bp;北京、广东、上海则不足20bp。

2、哪些因素推动了此番行情?

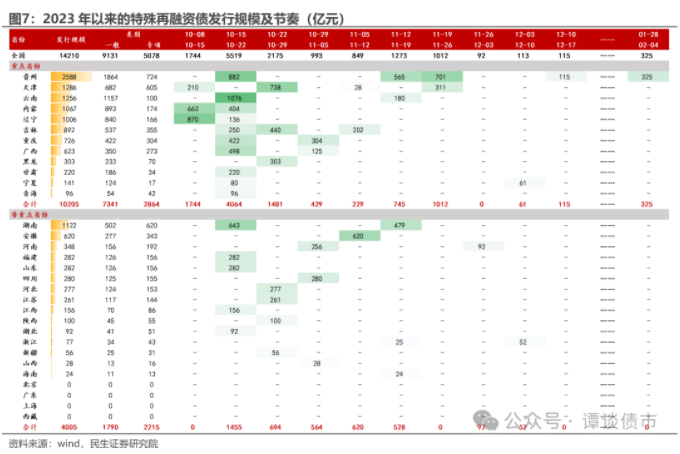

其一,便是一系列化债措施的落地,包括特殊再融资债的发行。

2023年以来(截至2024年2月19日),各区域共发行特殊再融资债1.42万亿元,其中12个重点省份合计发行1.02万亿元,19个非重点省份合计发行0.4万亿元。

其二,城投债供需关系变化加剧了当前信用行情的极致演绎。

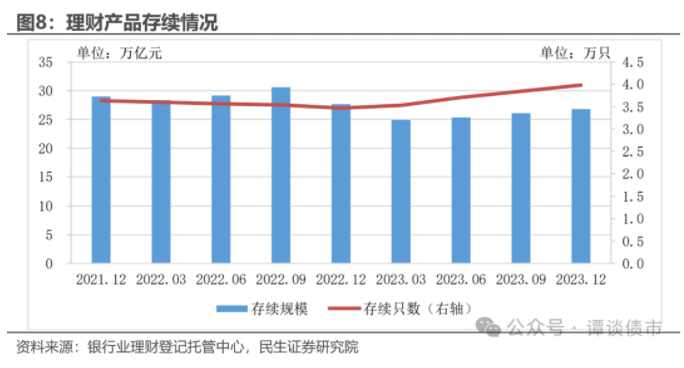

首先是需求端,理财、债基规模持续增长,城投债配置需求维持高位。

2023年以来,理财规模整体有所修复。截至2023年末,全国存续理财产品共3.98万只,较年初增加14.86%;存续规模26.80万亿元[1]。

此外,理财产品的全面净值化也是重要的行情催化剂,业绩滚动归零需要“卷”。

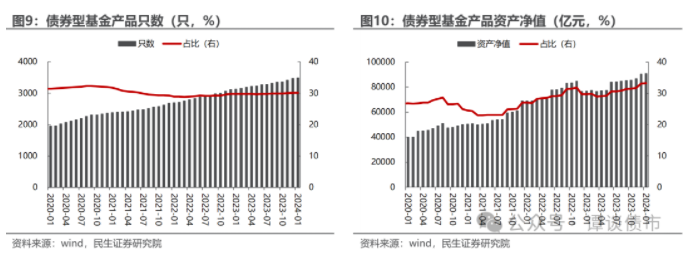

理财之外,债基规模亦有明显增长。截至2023年末,全市场债券型基金共3494只,较年初增加11%;资产净值9.03万亿元,较年初增长18%。

在配置需求维持高位的背景下,城投债供给却有限。

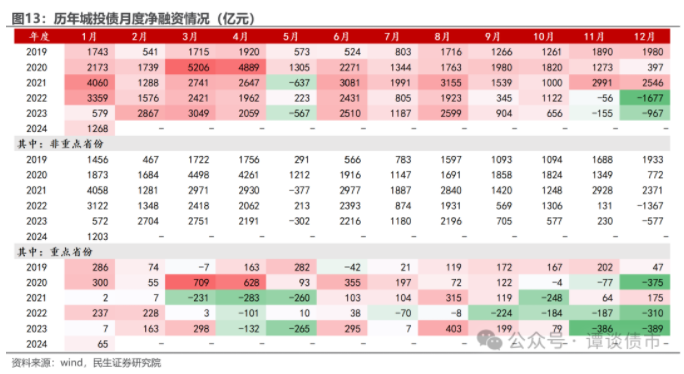

2023年全年城投债发行规模约8.00万亿元,较2022年增加1.38万亿元;实现净融资1.47万亿元,同2022年基本持平。但相较于2021年,2023年全年净融资降幅逾万亿元。

分月度看,城投债净融资在2023年10月至12月持续走弱,尤其是12个重点省份,2023年11-12月净融资持续为负。

这其中既有发行端持续收紧因素,也有特殊再融资债券发行后部分城投债提前兑付的原因。

3、是否超涨了?

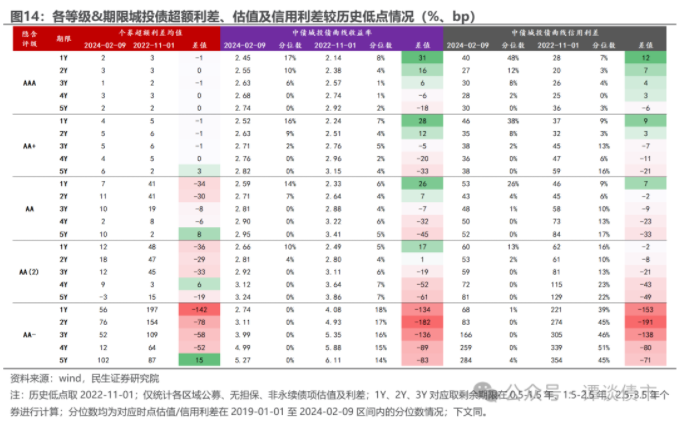

我们对比当前(2024-02-09)和理财赎回潮前(2022-11-01)的城投债超额利差情况:

对于隐含评级在AAA及AA+的高等级城投债:

当前个券超额利差同理财赎回潮前的水平几乎没有变化;但1-2年期的短端债项当前估值较理财赎回潮前的低点水平高出约12-31bp;4-5年期的长端债项当前估值较理财赎回潮前的低点水平仍低5-33bp。

对于隐含评级在AA及AA(2)的中高等级城投债:

1-2年期的短端债项当前超额利差较理财赎回潮前的水平仍低有29-36bp;3-5年期的中长端债项超额利差变动不一,总体以收窄为主,但幅度要低于短端。

对于隐含评级在AA-的城投债:

当前各期限债项估值及信用利差均处在历史最低分位数上,较理财赎回潮前的低点水平仍低83-182bp;1-4年期债项的超额利差较此前亦大幅压缩52-142bp。

由此可以看出,当前部分中低等级城投债,尤其是短端,存在一定的超涨现象,当然,历经一揽子化债政策,叠加市场对2025年前继续落实化债有所预期,以及供需格局的变化,定价自然也会有所不同。

但当前基本面的修复改善程度是否与定价匹配,尤其是久期相对长一些的债,值得我们推敲,尤其在超过1年维度的视角里面。

毕竟化债路上,非标、定融的发行以及非标舆情仍然频频。

综上讨论,结合当前宏观图景来看,城投角度进一步挖掘的方向实属有限,以目前票息和利差水平评估来看,直接留给市场的机会并不多,或许只能期待等出来的机会,在此期间,做好防守以及把握部分结构性的超额,但不会太多。

故而我们在落实策略之前,需要奠定一个基础思想:

有时候,等待很重要。

当然,如果面临负债端的压力,无奈需要在久期叠加下沉方向做较多的参加,那自然,在市场变局之际,需要承担更多的风险和压力,其中我们需要把握的更多是资产和负债以及自我诉求的匹配。

但考虑到主流机构的风险偏好,以及对流动性的诉求较高,防守反击是我们的主线建议,其余策略则需匹配诉求,当然也会承担更多风险,包括策略容量或许也相对有限。

落实具体策略上,我们综合各区域存量债券分布、当前超额利差较理财赎回潮前低点的变动幅度及当前估值,大致分为四类:

(1)江苏、浙江、广东、福建、湖北、安徽、北京、上海等区域

此类区域存量公募城投债规模不小,当前区域整体估值水平不算高,对应超额利差水平亦不高,且当前超额利差较此前低点水平的压缩幅度亦不算大。

对于此类区域,机构可稳定配置,或者说相比之前寻票息之际,要更多增配提升流动性以应对后市或有的变局。

(2)天津、云南、重庆、广西、江西等区域

此类区域在这一轮化债行情中超额利差压缩幅度较大,尤其是天津、云南、重庆等重点区域,并非说存在多大的估值风险,但相比之下性价比确实低了不少,尤其还需观察后续化债落实情况带来的变局,当中便存在着估值扰动因素;此外,部分区域近几年存量公募城投债增幅在持续下降。

对于此类区域,需持续观察区域化债进度,防止化债不及预期等因素导致的估值回调。

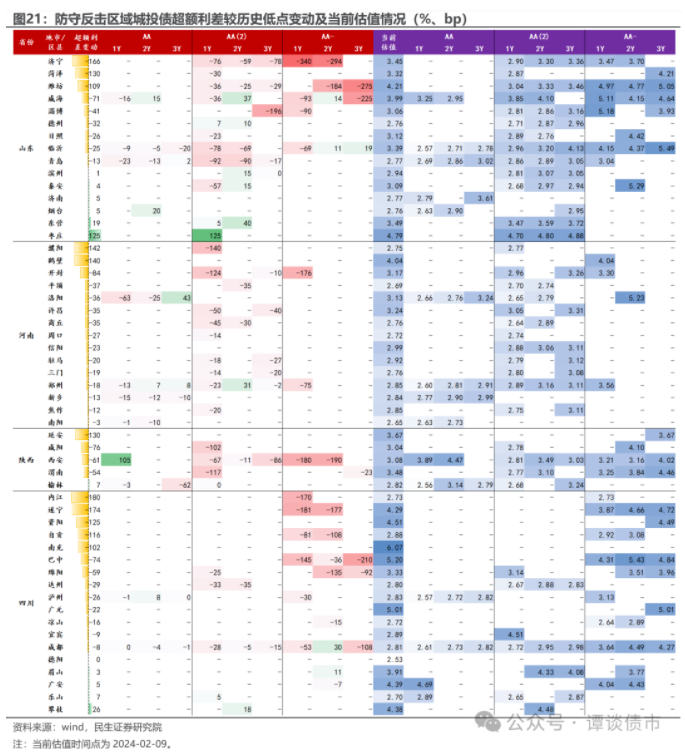

(3)山东、河南、陕西、四川、湖南等区域

此类区域虽然在此轮化债行情中超额利差的压缩幅度不算低,但对比之下,区域当前存续债券估值尚属偏高,仍有一定的压缩空间,但或许都需要拉长一定的久期。

对于此类区域,可关注区域边际利好带来的参与空间,尤其是债务和债券压降的情况。

(4)其他诸如宁夏、甘肃、辽宁、黑龙江、内蒙古、吉林、贵州、河北、新疆、山西等区域,多为重点区域,区域内存续公募城投债规模不足1500亿元,且多持续减少。部分区域当前估值水平较高,可关注局部主体参与机会。

我们进一步聚焦部分区域内部观察:

1、天津、云南、重庆、广西、湖南、江西等区域

2、山东、河南、陕西、四川等区域

官方微信

官方微信

产品小程序

产品小程序