城投新闻

Bank financial management

继河南后,贵州、大连拟发行再融资专项债券置换存量隐性债务。随着节奏的加快,化债举措将给房地产市场、资本市场等带来怎样的影响?

11月8日,全国人大常委会表决通过了《国务院关于提请审议增加地方政府债务限额置换存量隐性债务的议案》,增加地方政府债务限额6万亿元,用于置换存量隐性债务。

在新闻发布会上财政部部长蓝佛安介绍,从2024年开始,我国将连续五年每年从新增地方政府专项债券中安排8000亿元,专门用于化债,累计可置换隐性债务4万亿元。再加上这次全国人大常委会批准的6万亿元债务限额,直接增加地方化债资源10万亿元。

可以看出,这是近年来力度最大的化债举措。

紧接着,在11月9日的新闻发布会上,蓝佛安表示,政策协同发力后,2028年之前,地方需要消化的隐性债务总额从14.3万亿元大幅下降至2.3万亿元。这次置换近三年密集安排8.4万亿元,显著降低了近几年地方需消化的隐性债务规模,让地方卸下包袱、轻装上阵。

穆迪评级此前预计,最近一两年置换额度向经济增长空间较大的区域倾斜的可能性较大,特别是东部省份,部分省份将提前化解完毕隐性债务,在经济增长方面发力更多。

河南打响化债“第一枪”!

在上周“10万亿+”化债方案公布后,11月12日河南省率先抢跑,成为首个发布特殊再融资债券发行公告置换存量隐性债务的省份。

这意味着地方政府新一轮存量隐性债务置换工作即将启动。

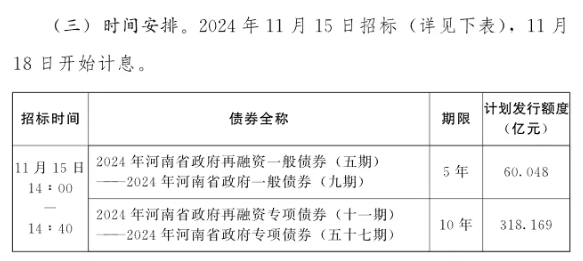

河南省财政厅发布通知,2024年河南省政府再融资专项债券(十一期)拟于11月15日招标发行,11月18日开始计息。计划发行规模为318.169亿元,期限为10年,用途为“置换存量隐性债务”。

资料来源:河南省财政厅文件

具体来看,2024年河南省政府再融资一般债券(五期),期限为5年,金额60.048亿元。2024年河南省政府再融资专项债券(十一期)期限为10年,金额318.169亿元。这次一同招标的两支地方债发行金额合计达378.217亿元。

多地拟发行再融资专项债

继河南之后,化债节奏加快,贵州和大连紧跟其上!

11月14日,贵州省在中国债券信息网披露的文件显示,其拟11月21日发行再融资专项债券476亿元置换存量隐性债务。

同日,大连市在中国债券信息网披露的文件显示,其拟于11月21日发行104亿元再融资专项债券置换存量隐性债务。同时,还拟分别发行4亿元再融资一般债券和再融资专项债券用于偿还存量债务。

上述文件显示,截至2023年底,贵州全省政府债务余额15124.69亿元,较全省政府债务限额16171.55亿元低1046.86亿元;截至2023年末,大连市政府债务余额为2897.63亿元。

根据银河证券测算,按照每年2万亿元债务置换规模计算,每年可至少增加地方政府财政支出1万亿元,这部分资金无论是直接用于民生相关的财政支出还是投资,均能拉动有效需求回升。财政支出提升1万亿元,预计至少带动GDP增速0.76%。

东方金诚首席宏观分析师王青预计,四季度将出现地方政府债券发行高峰。“地方政府专项债限额上调后,预计年底前有可能至少新增发行1.6万亿元专项债,用于置换到期隐债,这意味着11月和12月将再度出现政府债券发行高峰。背后的一个原因是,今年前10个月,已累计发行用于置换隐债的地方政府特殊再融资债券3364亿元。为配合这部分地方政府债券发行,年底前央行有可能再度下调存款准备金率0.5个百分点,向银行体系释放长期资金约1万亿元。”

“10万亿+”化债,是经济刺激?

随着逐步加快的化债节奏,这项被认为是近年来力度最大的化债举措,将给经济发展,包括房地产市场、资本市场等带来怎样的影响?

知名数字经济学者、工信部信息通信经济专家委员会委员盘和林分析,本轮化债节奏将逐步加快,而为配合地方发债,预期央行还会考虑一轮宽松。“因为集中融资可能抽走市场流动性,对经济不利,所以新增一次降准是可以预期的。”

此外,在11月12日举行的中信证券2025年资本市场年会上,中信证券首席经济学家、FICC首席分析师明明表示,考虑2025年地方债务置换、补充银行资本金、支持地产和扩大内需等预期,预计2025年财政赤字率4%左右,地方政府新增专项债规模提升至4万亿元左右,同时增加债务限额置换地方政府隐性债务、加大发行超长期特别国债支持“两新两重”和补充银行资本金。

明明还提出,财政扩张的同时货币政策将协同发力,通过降准、买卖国债、买断式逆回购等工具投放流动性,保障政府债券顺利发行,在汇率可能偏弱运行背景下平衡内外适度降息,同时进一步完善货币政策框架,尤其进一步发挥利率调控功能,政策利率、LPR、存款利率均有下调空间。

明明对2025年大类资产配置进行了展望,认为A股市场风险偏好系统性回升,行情或分阶段演绎;债市可能仍处于顺风环境之中,但投资范式可能也将发生显著变化,包括股债跷跷板效应可能将会对债市运行节奏造成较大扰动;对黄金保持积极看多观点,美联储与全球央行仍处于降息进程之中,且美国财政的扩张也有利于金价的进一步上涨;美联储持续的降息进程和政策呵护可能将推动美股在2025年持续上行。

对于地方政府及城投平台如何借势发展,方达咨询研究员表示,此次化债呈现隐性债务显性化的特点,债务周期有所拉长,债务成本得以降低,债务风险实现化解。

但是,地方债务基数依然存在,未来几年内,地方政府要持续考虑开源之道,找到创税之源,才能持续发展。该研究员建议:“当下,一方面,要加快推进央地财权事权改革,从根源上解决问题;另一方面,要尽快探索股权财政、产业财政、数据财政的创新举措。此次化债已经体现了中央赋予地方‘时间换空间’的能力。未来,还是取决于地方政府如何走出高质量发展之路,逐步实现土地财政向产业财政转变的发展思路。”

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序