城投新闻

Bank financial management

最早的城投平台名单可追溯至2010年,随着监管思路的调整以及城投债务的演化,后续出现了多个城投名单。有名单制管理,则有“退平台”之举。在早期,多家城投公司的“退平台”具体表述中直接说明退出(原)银监会的平台名单,也有企业的表述中包含财政部的名单或审计署的名单,近两年“退平台”表述则较少提及具体名单,多以“退出政府融资平台”、“不再承担政府融资职能”等作为说明。

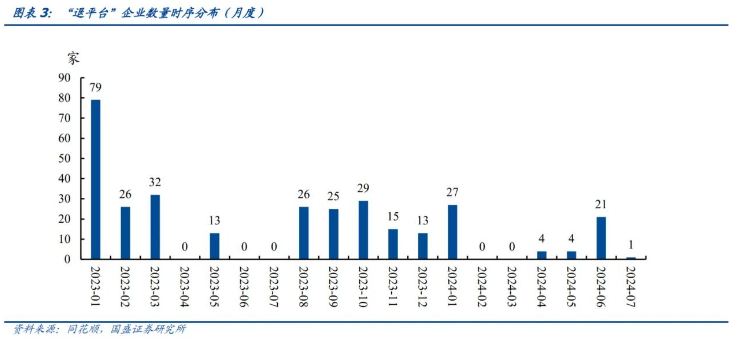

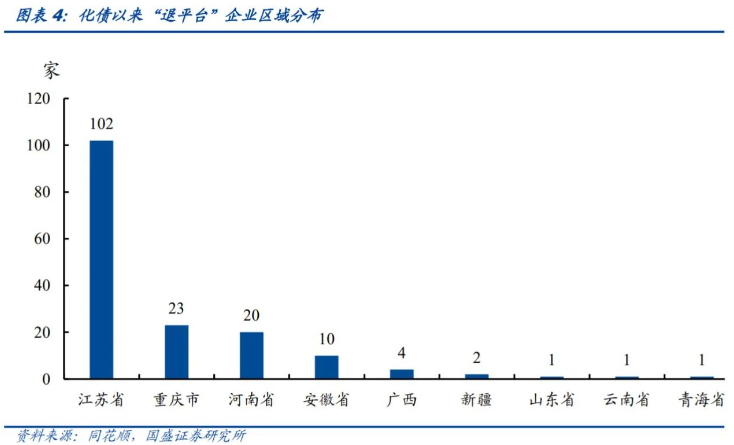

国盛固收统计,2023年8月至2024年7月30日,共有165家企业发出“退平台”公告,时间分布上,“退平台”集中在2023年8月-2024年1月,2024年以来数量明显减少,2024年6月数量相对较多。区域分布上,江苏省“退平台”超100家,重庆在5月、6月集中退平台。“退平台”企业分布在10个省、自治区、直辖市,其中分布在江苏省的“退平台”企业数量最多,有102家,占比超过61%,其次是重庆有23家,河南省20家,安徽省10家,其他区域数量较少。

需要注意的是,重庆首例“退平台”在今年5月23日公告,一个月内公告退出23家主体。实际上本轮化债,重庆化债一直较为积极,集中退名单或为尝试打开融资渠道的举措之一。主体类型上,“退平台”多为不发债主体,发债主体仅11家。表述上,一类的表述中明确提到退出政府融资平台,另一类未提出退平台,通常为“不再承担政府融资职能”。

市场化经营主体

“退平台”宣告平台不再承担政府融资职能,但并不意味着可以突破融资限制,因此本轮化债中衍生出市场化经营主体。市场化经营主体是地方融资平台响应新一轮化债政策的措施,指向市场化转型的城投企业,从2023年10月才开始出现。“退平台”聚焦于存量债务的化解,而市场化经营主体则强调新增,在募集说明书中声明,旨在满足新增债券融资的要求。

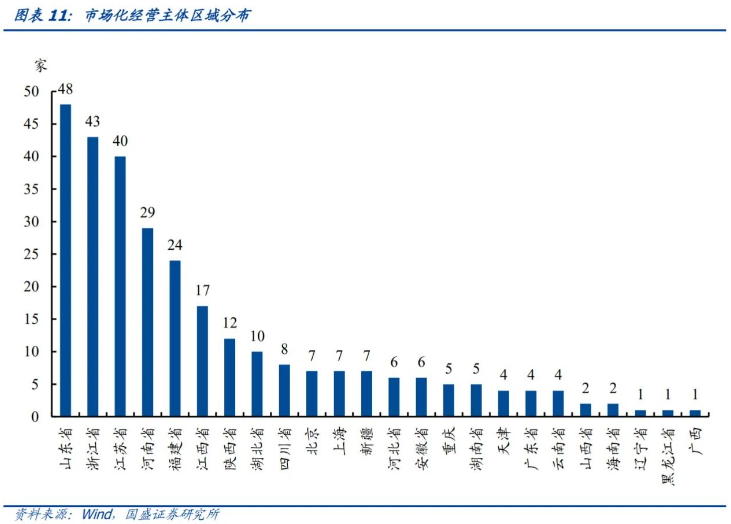

市场化经营主体有何特征?自2023年8月4日至2024年7月30日,市场化经营主体共有293家,2023年12月-2024年4月较为集中。从评级分布上,AA+为主,占比达57%,AA级占比23%,AAA级占比20%。行政级别上,地市级和区县级为主,地市级主体占比达59%,区县级主体超过20%,园区占比14%。区域分布上,山东、浙江、江苏数量最多,都在40-50家。

“退平台”后主体发债还受限制吗?

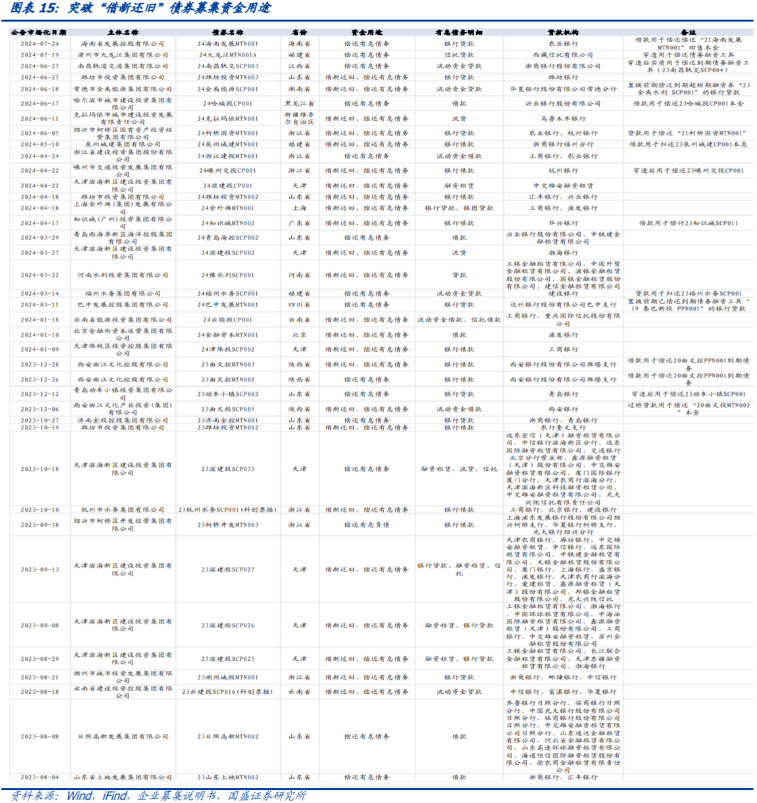

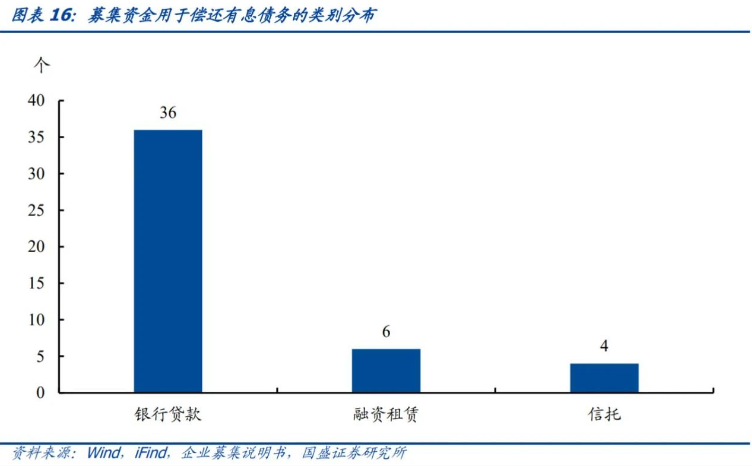

“退平台”和宣布市场化经营的目的都在于响应政策号召,以及拓宽融资渠道,而实际上债券资金用途突破“借新还旧”的主体仅10%左右。2023年8月至2024年7月30日“退平台”企业中有11家发债主体,其中仅1家企业的募集资金不仅用于偿还债务融资工具,还用于项目建设。293家公告市场化的城投企业中,也仅有31个主体的募集资金用途突破了“借新还旧”,用于偿还银行贷款和非标,且以偿还银行贷款为主。偿还债务融资工具如穿透后,多用于偿还到期债券。

突破“借新还旧”主体分布在浙江、山东两地各6家,其余地区均不超过3家。自2023年8月至2024年7月30日,募集资金用途突破“借新还旧”的主体分布在15个地区,浙江、山东各有6家,福建有3家,其余地区均只有1-2家。突破“借新还旧”主体以高评级城投企业为主。自2023年8月至2024年7月30日,突破“借新还旧”的AAA级主体有17个,超过总数的50%,最低为AA级,仅占10%。

“退平台”怎么看?

“退平台”声明在过去主要是为了与地方政府划清界限、实现平台公司的市场化转型,而化债以来更多是作为突破融资限制的条件。实际上由于化债以来对于债券融资的严格管控,“退平台”主体很难突破相关政策。

因此,“退平台”更多可以看做是区域层面自上而下的行为,例如江苏省大规模的“退平台”,以及重庆在近期密集的“退平台”,但在城投融资政策未放松的背景下,“退平台”的实质性影响还不明显,需要政策层面更加明确的信号。因此,跟踪“退平台”主体的融资情况,也可以作为城投融资政策的观察维度。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序