信托风险

Trust financing

6月28日,中国信托业协会发布《2023年1季度中国信托业发展评析》。内容显示,截至2023年1季度末,信托资产规模余额为21.22万亿元,同比增加1.06万亿元,增幅为5.23%,环比增加776.90亿元,增幅0.37%,自2022年2季度以来连续4个季度实现同比正增长,企稳势头得到稳固。与2017年末的历史峰值相比,行业管理的信托资产规模下降幅度收窄至19.16%。

原文如下:

2023年1季度中国信托业发展评析

2023年1季度,我国经济发展实现开门红,1季度国内生产总值同比增长4.5%,较上季度改善1.6个百分点。但也要看到,当前我国经济运行好转主要是恢复性的,内生动力还不强,推动高质量发展仍需要克服不少困难挑战。

信托业以习近平新时代中国特色社会主义思想为指导,坚持“稳字当头、稳中求进”的工作总基调,在着力防范化解风险的同时,信托资产规模企稳回升,经营业绩显著增长,资产结构、资金信托的投向和运用方式持续优化,信托业务转型取得一定成效。

信托业务新三分类办法的出台,对于信托公司回归本源、突出差异化竞争力和未来转型发展具有里程碑式的意义。放眼未来,信托业要进一步发挥在金融体系中差异化制度功能,在服务经济社会发展大局中获得自身发展,在防范金融风险中不断开创新局面,以转型创新的新姿态迈入高质量发展的新征程!

一、信托资产规模和行业资本实力稳中有升

(一)信托资产规模企稳回升,结构持续优化

信托资产规模延续2022年以来稳中有升的发展态势。

截至2023年1季度末,信托资产规模余额为21.22万亿元,同比增加1.06万亿元,增幅为5.23%,环比增加776.90亿元,增幅0.37%,自2022年2季度以来连续4个季度实现同比正增长,企稳势头得到稳固。

与2017年末的历史峰值相比,行业管理的信托资产规模下降幅度收窄至19.16%。

数据来源:根据中国信托业协会公开数据整理

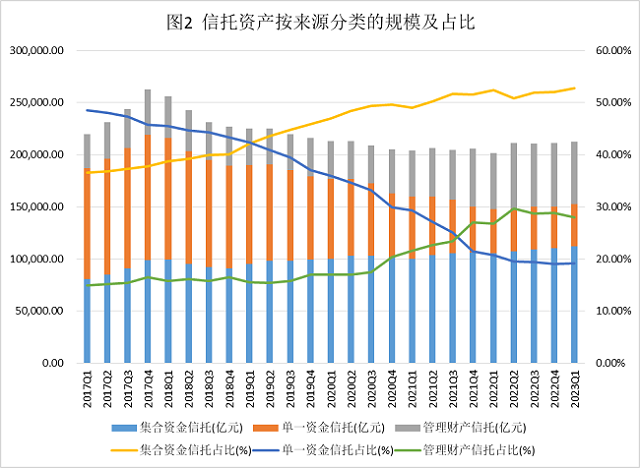

信托资产来源结构持续优化,稳中有进。

2023年1季度,行业集合资金信托与管理财产信托规模和占比同比有所提升,而单一资金信托规模和占比持续下降。

其中,集合资金信托自2021年2季度以来连续实现同比正增长,2023年1季度末规模为11.20万亿元,同比增长0.63万亿元,增幅5.97%,环比增长1.72%,占比达到52.79%,同比上升0.37个百分点;

管理财产信托规模自2019年底开始重新进入持续增长通道,2023年1季度末规模为5.94万亿元,同比增加0.54万亿元,增幅9.92%,环比小幅下降2.68%,占比为28.01%,同比上升1.20个百分点;

单一资金信托规模在2017年末达到峰值以后,在政策压降通道业务等引导下,规模和占比持续下降,2023年1季度末规模为4.07万亿元,同比下降0.11万亿元,降幅2.68%,环比小幅上升1.28%,占比为19.20%,同比下降1.56个百分点。

数据来源:根据中国信托业协会公开数据整理

信托资产功能结构处于转型调整态势,投资类信托业务发展明显加快。

截至2023年1季度末,投资类信托业务规模为9.57万亿元,同比增长11.89%,环比增长3.12%,占比为45.13%,同比上升2.68个百分点,环比上升1.21个百分点,保持在信托资产功能分类的首位;

融资类信托规模在监管要求和风险防控压力下,自2020年2季度以后持续下降,2023年1季度末规模为3.06万亿元,同比下降9.47%,环比下降0.40%,占比为14.44%,同比下降2.35个百分点,环比下降0.11个百分点;事务管理类信托2017年末达到峰值后,在压降通道业务政策引导下持续回落。

2022年开始随着信托在风险隔离、风险处置、财富传承等领域功能的不断认识和探索,规模企稳回升,事务管理类信托2023年1季度末规模为8.58万亿元,同比增长4.36%,环比下降2.28%,占比为40.43%,同比下降0.34个百分点,环比下降1.10个百分点。

数据来源:根据中国信托业协会公开数据整理

(二)资本实力不断夯实,结构保持稳定

信托行业资本实力增长趋于稳定。

截至2023年1季度末,信托固有资产总额达到了8713.67亿元,同比增加26.21亿元,增幅0.30%,环比略有下降0.33%;从所有者权益总额来看,2023年1季度末达到了7338.40亿元,同比增长228.37亿元,增幅3.21%,环比上升2.23%。

行业固有资产总额、所有者权益总额增速在2023年1季度开始企稳回升,反映出行业发展转型过程中盈利能力有所恢复。

数据来源:根据中国信托业协会公开数据整理

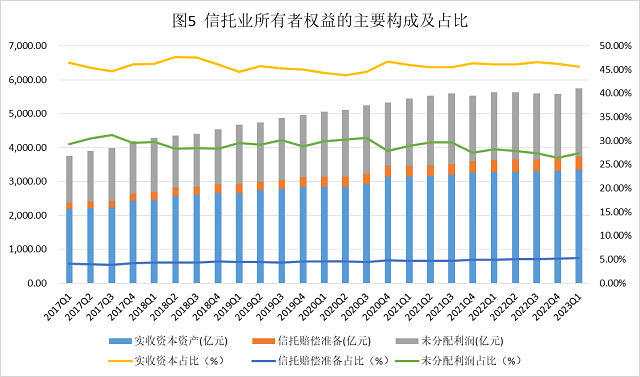

所有者权益结构基本保持稳定。

实收资本作为所有者权益中最主要组成部分,处于稳中有升态势,截至2023年1季度末,信托行业实收资本为3349.95亿元,同比增长68.73亿元,增幅2.09%,环比增长1.03%,在所有者权益中的占比达到了45.65%,同比小幅下降0.50个百分点;

在信托项目风险持续暴露的背景下,信托赔偿准备保持较快增长,2023年1季度末规模为384.91亿元,同比增长34.55亿元,增幅9.86%,环比增加3.58%,在所有者权益中占比为5.25%,同比上升了0.32个百分点;

2023年1季度末未分配利润达到2010.91亿元,同比增加3.51亿元,增幅0.17%,环比增加6.02%,在所有者权益中占比27.40%,同比降低0.83个百分点。

数据来源:根据中国信托业协会公开数据整理

固有资产中投资运用方式占据主导地位。

截至2023年1季度末,固有资产通过投资方式运用的规模达到7015.64亿元,同比减少17.48亿元,降幅0.25%,环比降低0.46%,占比达到80.51%,同比微降0.44个百分点,占比保持在80%以上;

贷款方式运作的规模为569.70亿元,同比下降68.38亿元,降幅10.72%,环比下降4.67%,占比为6.54%,同比降低0.81个百分点;

货币类资产规模为487.12亿元,同比下降8.50%,环比下降11.18%,占比5.59%,同比略降0.54个百分点,占比总体呈现持续下降态势。

数据来源:根据中国信托业协会公开数据整理

二、行业经营业绩恢复增长,波动加大

(一)低基数引至经营业绩显著增长

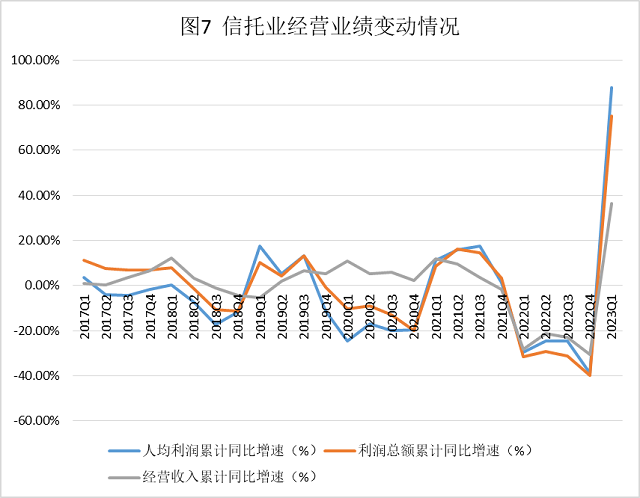

2023年1季度,信托公司经营收入、利润总额与人均利润在2022年的低基数的基础上迎来了显著增长。

截至2023年1季度末,行业累计实现经营收入279.81亿元,基本回到2021年前的水平,同比上升74.65亿元,增幅36.39%;

实现利润总额217.01亿元,同比上升93.16亿元,增幅75.23%;人均利润80.17万元,同比上升37.45万元,增幅87.67%。

数据来源:根据中国信托业协会公开数据整理

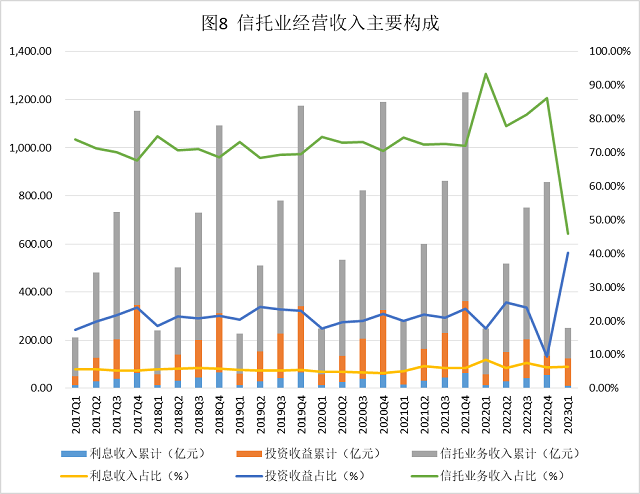

在看到1季度经营数据良好开局的同时,也要看到1季度经营数据的改善主要受益于固有资金的投资收益贡献,信托业务收入反之较去年同期有较大幅下降。

截至2023年1季度末,行业实现信托业务收入128.23亿元,同比下降33.10%,占比为45.83%,较去年同期低47.61个百分点;实现利息收入10.80亿元,同比下降21.45%,占比为6.46%,下降2.04个百分点;1季度资本市场回暖,股市和债市均上涨反弹,行业实现投资收益112.63亿元,同比大幅增长159.38%,占比为40.25%,上升22.50个百分点。

(二)经营业绩波动性加大

2022年以来,信托公司的经营业绩波动性显著加大。

主要有两方面原因:一方面,实行新的会计准则后,信托公司的投资收益与资本市场调整波动相关性很高,投资收益受资本市场影响较大,投资于金融机构的股权投资收益也受到一定影响,部分固有资产的公允价值变动损益波动加大,预计投资收益会持续对经营业绩波动产生影响。

另一方面,信托业务收入出现下降,主要是由于信托业务结构的调整,信托报酬率相对更高的融资类信托规模持续下降,虽然投资类信托、服务信托规模持续提升,但这类业务的年化平均报酬率水平不高,导致行业整体报酬率水平下降。

从2022年以来的信托业务收入占比来看波动率也在提升,2022年4个季度的信托业务收入占比分别是93.43%、77.78%、81.32%、86.16%,1季度末信托业务收入占比为45.83%。

因此信托业需要加大转型力度,尽快做大以管理费为主要信托报酬的信托业务规模,形成长期稳定且可持续的信托业务收入来源,熨平自身经营业绩的波动。

数据来源:根据中国信托业协会公开数据整理

三、信托资金运用结构优化

(一)资金投向结构有升有降

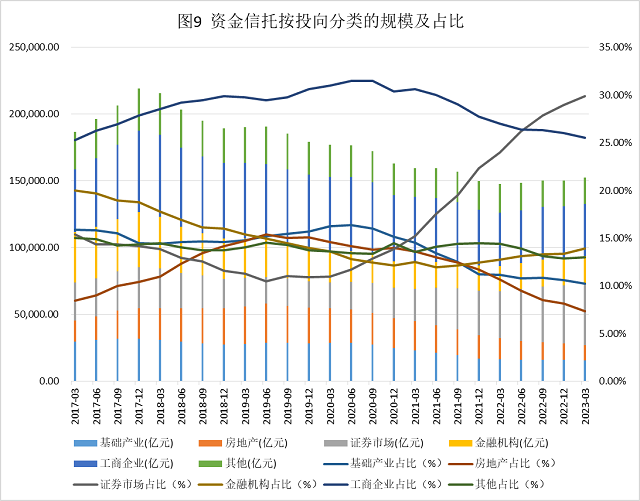

截至2023年1季度末,资金信托规模为15.27万亿元,同比上升3.52%,环比上升1.61%,2022年四季度以来两个季度实现同比正增长。

1. 投向证券市场、金融机构的规模和占比持续提升。

截至2023年1季度末,一是投向证券市场的资金信托规模为4.57万亿元,同比增长1.03万亿元,增幅29.06%,环比增长4.88%,占比提高到29.92%,同比上升5.92个百分点,环比上升0.93个百分点,信托资金配置向标准化资产转移的趋势进一步凸显;

二是投向金融机构的资金信托规模为2.13万亿元,同比增长0.25万亿元,增幅13.02%,环比增长5.73%,占比上升至13.93%,同比上升1.17个百分点,环比上升0.54个百分点。

2. 传统信托业务受到较大挑战,投向工商企业、基础产业、房地产领域的规模和占比进一步下降。

截至2023年1季度末,一是投向工商企业的资金信托规模在为3.90万亿元,同比下降0.09万亿元,降幅2.22%,环比减少0.28%,占比下降至25.52%,同比下降1.50个百分点,环比下降0.48个百分点;

二是投向基础产业的资金信托规模为1.56万亿元,同比下降0.08万亿元,降幅5.03%,环比减少1.97%,占比下降至10.23%,同比下降0.92个百分点,环比下降0.37个百分点;

三是投向房地产的资金信托规模为1.13万亿元,同比下降0.44万亿元,降幅28.21%,环比下降7.88%,占比下降至7.38%,同比下降3.26个百分点,环比下降0.76个百分点;

此外,投向其他的资金信托规模为1.99万亿元,同比下降0.14万亿元,降幅6.64%,环比增长2.69%,占比下降至13.01%,同比下降1.42个百分点,环比增长0.14个百分点。

数据来源:根据中国信托业协会公开数据整理

(二)资金运用结构逐步优化

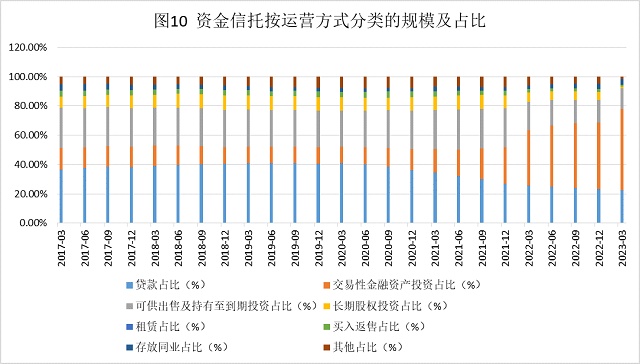

资金信托运用方式以投资为主,贷款规模和占比持续下降。

受证券市场信托规模持续增长的影响,截至2023年1季度末,资金信托中交易性金融资产投资的规模为8.52万亿元,同比大幅增长2.95万亿元,增幅52.94%,环比增长24.56%,占比为55.75%,同比上升18.02个百分点,环比上升10.28个百分点;

而资金信托中的贷款规模为3.41万亿元,同比下降0.40万亿元,降幅10.46%,环比下降1.96%,占比为22.33%,同比下降3.49个百分点,环比下降0.81个百分点,延续了近三年来的下降态势。

数据来源:根据中国信托业协会公开数据整理

四、在信托业务新三分类指引下推动行业高质量发展

信托业在金融体系中差异化、特色化在于信托制度能满足不同阶段经济发展和民生需求,从而承担不同功能、履行不同使命,在不同时期展现不同业态。

党的二十大报告明确指出“高质量发展是全面建设社会主义现代化国家的首要任务”,“要坚持把发展经济的着力点放在实体经济上”。

金融工作要坚持政治性和人民性,在支持实体经济、服务人民美好生活、助力社会共同富裕方面肩负着重要使命。

面对新经济社会需求,信托业务新三分类及时出台,为转型迷茫的信托业指明了方向,引导行业以规范方式发挥信托制度优势和行业竞争优势,回答了”哪些事情是只有信托能做,或者只有信托才能做好,哪些事情信托可以做的比别人好”的信托定位问题,必将加速信托业高质量发展步伐,为信托业在金融体系中找到差异化竞争力奠定基础。

(一)发挥信托制度差异化优势,推动资产服务信托业务普惠化

资产服务信托是最能发挥信托制度优势和服务本源属性的业务。

在新信托业务新三分类监管导向下,积极探索、发展资产服务信托成为信托行业的普遍共识,这既是信托业的本源业务,也是信托业区别其他金融机构的关键,凸显信托差异化和不可替代性。

家族信托是信托公司起步较早,最具专属优势的本源业务之一,而家庭服务信托大幅降低了家庭财富管理的门槛,推动家庭资产规划进入千家万户;资产证券化服务信托是当前信托公司规模最大的资产服务信托业务,也是国家和监管政策积极鼓励的信托业务。

财富管理服务信托、行政管理服务信托、风险处置服务信托等创新业务类型,进一步拓展了资产服务信托的业务广度,也从信托制度优势出发,为信托公司打造信托专属业务领域,助力信托公司积极践行信托服务的人民性。

(二)走专业化发展之路,开展信托特色的资产管理信托业务

资产管理信托逐渐成为行业转型的重点,由传统的非标准化融资类业务向净值化、标准化的标品类业务转型成为趋势。

未来信托开展资产管理信托业务可以在严格遵循《资管新规》的前提下,发挥信托公司积累的信用风险管理优势、客户优势等,大力发展固定收益类信托,并横向延伸,以投贷联动思维开展股权投资信托业务。

同时,可发挥信托产品创设和资产配置优势,大力发展标品类配置类资产管理信托。信托公司要实现资产管理信托业务的快速发展,一方面可以与资产服务信托结合起来展业,联动为客户提供全生命周期信托服务,另一方面可以围绕客户的需求及风险收益偏好,依托自身专业优势构建具有竞争力的产品线,在服务实体经济高质量发展的同时,为人民群众创造更多财产性收入。

(三)发挥慈善信托作用,为共同富裕提供“信托”方案

党的二十大报告提出,中国式现代化是共同富裕的现代化,吹响了全面推进乡村振兴和促进共同富裕的时代号角。慈善信托自2016年《慈善法》颁布以来由于其独特优势,在社会责任履行发挥了重要作用。新三分类办法将公益慈善信托作为信托新三分类业务之一,体现出政策对公益慈善信托在共同富裕中扮演角色的期望。

鉴于公益慈善信托在开展公益慈善活动中的相对优势,公益慈善信托有望在第三次分配中发挥重要功能。信托公司应高度重视,并着力逐步扩大慈善信托管理规模,形成自身专属的专业化特色和核心竞争力,致力于持续挖掘慈善信托服务共同富裕大局的潜力,不断拓宽慈善信托的服务范围,创新构建可持续发展的慈善信托业务模式及盈利模式。

(四)与时俱进,强化信托公司自身能力建设

新分类背景下的资产管理信托、资产服务信托、公益慈善信托,都对信托公司能力建设提出了新的要求,立足新发展阶段,信托公司必须适应新形势、新变化,融合新的组织形态、技术手段、激励机制,主动适应行业功能定位、发展逻辑、业务模式的内在变化要求,以及市场环境、监管政策调整变化的外在发展要求,以多元化的资产管理能力、强有力的投资研究能力、精细化的风险管理能力、智能化集约化的综合运管能力为支撑,强化科技赋能,深入研究应用金融科技,不断提高数字化能力和信息科技水平,在信托业务新三分类下提高自身竞争力,在满足经济社会发展需求的同时实现自身高质量发展。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Trust financing

Bank financial management

友情链接:

微信公众号

官方微信

官方微信

产品小程序

产品小程序